前海人寿转型阵痛:从年盈利40亿到半年0.7亿,减持A股投资,发力分红险

发布时间:2022-01-04 作者:admin 来源:网络整理 浏览:

导读:前海人寿转型阵痛:从年盈利40亿到半年0.7亿,减持A股投资,发力分红险...

今年以来,险企巨头在a股频频规划,“举牌热”现回温态势。保险行业协会官网显示,今年上半年,中国人寿(601628)举牌了申万宏源(000166)、万达信息(300168)、中广核电力和中国太保(601601);安然人寿举牌了华夏幸福(600340)和中国金茂。

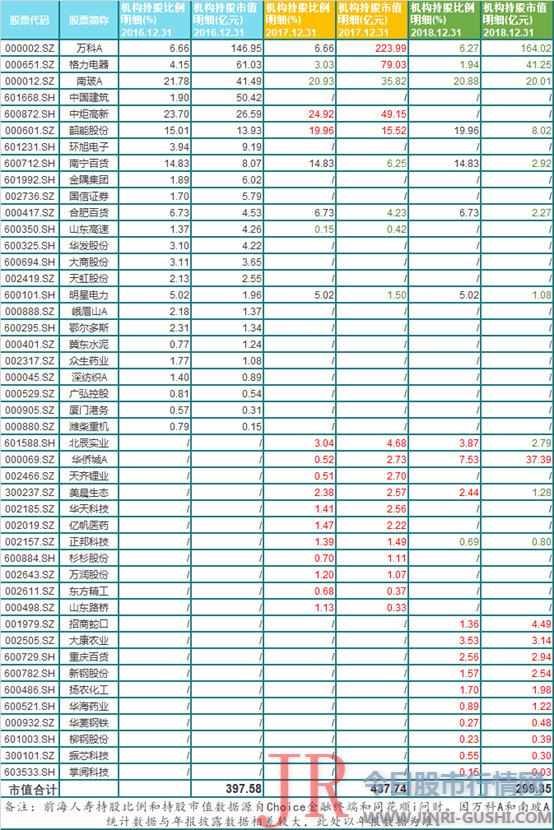

在此轮“举牌潮”中,前海人寿已不复当年举牌万科、增持格力之勇,反之,在2018年间断对万科A、格力电器(000651)、中炬高新(600872)和南宁百货(600712)停止减持。

截至最新,前海人寿在A股市场的投资片面收缩,位列19家上市公司前十股东名单之列,持股总市值约311亿元。而在2016年、2017年时,前海人寿及其旗下险资产品持股市值均在400亿元摆布。

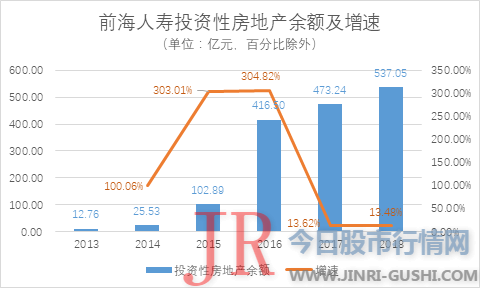

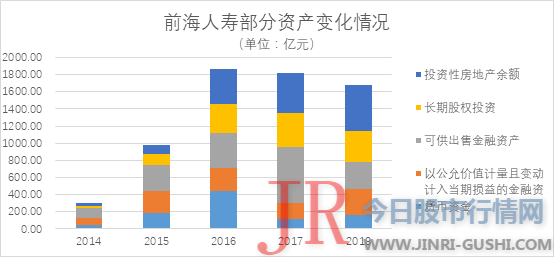

取而代之的,是前海人寿加大了地产方面的投资,截至2018年年末,前海人寿投资性房地产账面金额为537.05亿元,较2016年增长三成。

图片源自网络

投资规划转变的同时,前海人寿此时正站在盈利的十字路口。今年上半年,前海人寿净利润现为7039.53万元,上年同期为吃亏12.81亿元。

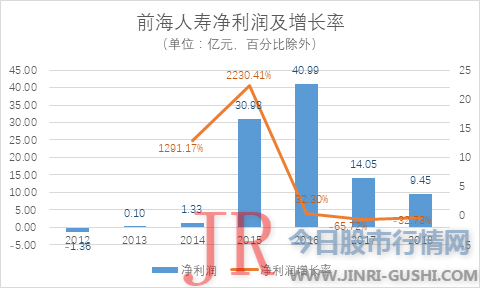

在此之前,前海人寿净利润已间断两年呈现下滑,峰值停留在2016年的40.99亿元。2017、2018年,前海人寿净利润别离为14.05亿元和9.45亿元,同比减少65.72%和32.74%。

净利润间断两年下滑

7月30日,前海人寿发布第二季度偿付才华呈文。今年上半年,前海人寿实现595.24亿元保险业务收入,股票配资,同比增长76.51%;实现7039.53万元净利润,去年同期为-12.81亿元。

在此之前,前海人寿净利润已经验两年下滑。2017、2018年,前海人寿净利润别离为14.05亿元和9.45亿元,同比减少65.72%和32.74%。

数据 回忆创立之初,前海人寿曾经验快捷扩张。依据中债资信评估有限公司 中债资信 的呈文,2014年前海人寿创立两年之际,其规模保费已排在了全国第11位。

2015年,前海人寿获60亿增资,此中“宝能系”深圳市钜盛华股份有限公司 钜盛华 增资20.4亿元,对前海人寿的持股占比由20%升至51%,取得控股权。

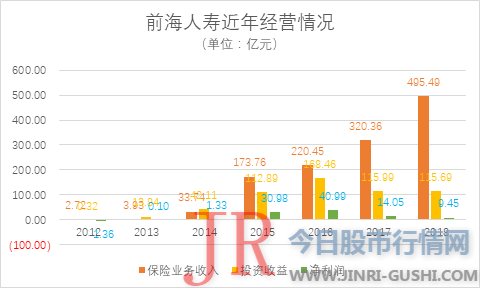

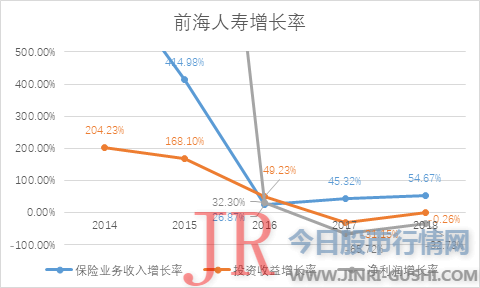

同年,前海人寿保险业务收入由2014年的33.74亿元骤增415%至173.56亿元,净利润由前一年的1.33亿元增2230%至30.98亿元。

2016年,前海人寿增速有所放缓,保险业务收入和净利润别离实现了26.87%和32.30%的增长,该年保险业务收入冲破200亿元至220.45亿元。

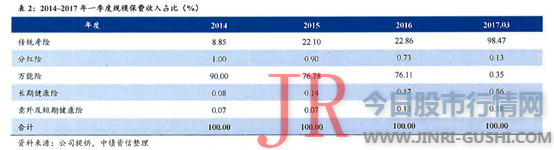

万能险是鞭策前海人寿迅速扩张的关键。依据中债资信的呈文,2014-2016年,万能险规模保费在前海人寿总规模保费中占比别离为90%、76.78%和76.11%。

分水岭出如今2016年。这一年,51配资网,前海人寿净利润到达峰值40.99亿元;也是这一年,前海人寿偿付才华充沛率大幅下滑,由2015年年末的561.13%下滑至2016年年末的56.45% 核心偿付才华充沛率 和112.9% 综合偿付才华充沛率 。

依据《保险公司偿付才华打点规定 征求意见稿 》,保险公司偿付才华达标要求为:核心偿付才华充沛率应不低于50%、综合偿付才华充沛率应不低于100%、风险综合评级应在B类及以上。

依据上述规范,前海人寿2016年年末的偿付才华已濒临红线。中债资信呈文称因其“主营的万能险业务和较激进的资产配置方式均对偿付才华耗费较大”。

2016年12月,原中国保监会发函,要求前海人寿标准万能独自账户打点,并令其在工作合乎监管要求前,暂停成长新的万能险业务。

万能险停售对前海人寿的影响立竿见影。2017年第一季度,前海人寿万能险在规模保费中占比由2016年的76.11%降至0.35%,规模保费收入同比下降42.53%至135.31亿元,市场排名由2016年的11位降至21位。

2017年初步,前海人寿停止业务构造转型,收入主要源自银保渠道销售的传统寿险,新单以趸交为主。

2017年,前海人寿偿付才华充沛率有所上升,核心偿付才华由2016年的56.45%升至73%,综合偿付才华充沛率由112.9%升至142.8%。截至2019年6月末,前海人寿核心偿付才华充沛率为68.82%,综合偿付才华充沛率为137.63%,虽满足监管要求,但仍低于行业均匀程度。

年度呈文显示,2018年,前海人寿制定了《前海人寿保险股份有限公司2018-2020三年开展结构呈文》。结构把转型晋级、回归保险主业放在愈加重要的位置,旨在通过有序安妥协调业务与转型,降低业务开展的要求,优化业务构造,实现业务和资产不变。

依据中债资信今年7月发布的评估呈文,2018年,前海人寿大力开展分红险,2018年分红险规模保费由2017年的1.68亿元回升至170.85亿元,占比由0.52%回升至34.09%。

受分红险业务规模扩张影响,传统寿险在前海人寿规模保费中的占比由2017年的95.92%降至2018年的63.78%,“其他险种占比较小且根本维持不变”,呈文称。

可供发售金融资产缩水51%

快捷扩张的年份里,支撑前海人寿的除了万能险保费,还有高额投资收益。

2013、2014年,前海人寿投资收益别离为13.84亿元和42.11亿元,凌驾同期保险业务收入3.93亿元和33.74亿元。

2015、2016年,前海人寿依托万能险快捷增多保费收入的同时,投资收益同步增长,两年间前海人寿保险业务收入别离为137.76亿元和220.45亿元,投资收益为112.89亿元和168.46亿元。

数据 2018年以来,前海人寿的投资版图出现出收缩的态势。

截至2018年年末,前海人寿可供发售金融资产从2017年年末的658.63亿元缩减至321.71亿元,同比缩减51.15%。该年投资收益为115.69亿元,较2017年同比降低0.26%。

东方产业(300059)和同花顺(300033)搜集的公开信息显示,截至发稿,前海人寿持有19家A股上市公司股份,所持股份市值总计为310.62亿元,较2017年年末的437.74亿元下滑29.04%。

依照市值排序,截至发稿,前海人寿所持万科A、格力电器(000651)、华侨城A、南玻A和韶能股份(000601)五家公司的股份市值最高,对应市值别离为142.51亿元、59.5亿元、41.9亿元、23.68亿元和10.52亿元。前海人寿所持万科A股份市值占其A股总市值的45.88%。

2018年来,前海人寿对其过往持仓较高的万科A、格力电器(000651)、中炬高新(600872)和南宁百货(600712)等停止了减持。

2018年上半年,前海人寿发售6525.37万股格力电器(000651)股份,减持后持有1.16亿股,占比由2017年年末的3.01%降至1.92%。

依照格力电器(000651)2018年上半年49.47元/股均价计算,前海人寿减持股份市值约32.28亿元。

2018年7月至9月期间,作为一致行动人的钜盛华和前海人寿合计减持5.52亿股万科A股票,占比5%。此中前海人寿减持3429.32万股,减持后占比由6.59%降至6.28%。依照期间万科A均价22.97元/股计算,前海人寿通过该减持,套现约7.88亿元。

减持后,前海人寿和钜盛华持有16.56亿股万科A股份,占比由20%降至15%。

类似的工夫节点,2018年9月8日,中炬高新(600872)发公告称,前海人寿将所持1.99亿股中炬高新(600872)股份全副转让给中山润田投资有限公司 中山润田 ,价格为28.76元/股,总价为57.09亿元。

转让后,前海人寿不再持有中炬高新(600872)股份,中山润田成为中炬高新(600872)第一大股东,持股24.92%。由于中山润田由钜盛华全资持股,该转让被市场解读为“宝能系”的内部转让。

从交易价格看,前海人寿从2018年9月的股份转让中获益颇丰。

2015年,前海人寿举牌中炬高新(600872)。权益变动呈文书显示,2015年4月,前海人寿以15.1-21.73元/股价格购入7250.52万股中炬高新(600872)股份;同年9月,前海人寿再以12.8-15.5元/股价格再购入8768.44万股,两次购入的股份合计约占中炬高新(600872)总股本的20.11%。

以成交均价计算,2015年前海人寿购入中炬高新(600872)20.11%股份的总价约25.76亿元。而2018年9月发售24.92%股份价格为57.09亿元,对应20.11%股份的价格约为45.82亿元,较购入总价25.76亿元获益20.06亿元。

另一桩“宝能系”内部转让的交易波及南宁百货(600712)14.65%股权。

今年4月25日,前海人寿与南宁市富天投资有限公司 富天投资 签订协议,以8.88元/股的价格将南宁百货(600712)14.65%股权转让给富天投资,后者为钜盛华全资持股的孙公司,交易总价为7.08亿元。

今年一季报显示,前海人寿-海利年年和前海人寿自有资金别离持有南宁百货(600712)6094.58万股和1882.98万股,占比11.19%和3.46%,合计占比14.65%。这意味着在中炬高新(600872)后,前海人寿再现“清仓”式减持。

依据过往权益变动书,前海人寿于2015年9月和10月别离以5.36-6.52元/股的价格和7.57-8.78元/股价格购入2728万股和2723.42万股,即使是较高的8.78元/股购入价也低于这次8.88元/股的发售价。

以转让股份市值和交易价格计算,上述交易中,前海人寿通过减持格力、万科、中炬高新(600872)、南宁百货(600712)合计套现约104.33亿元。

“踩雷”东阿阿胶(000423)

前海人寿并非每次投资都能从中获益,白马股东阿阿胶(000423)的业绩“爆雷”或让前海人寿持股呈现浮亏。

今年4月30日,东阿阿胶(000423)发布一季报,营业收入和净利润别离同比降23.83%和35.48%;今年7月14日,配资,东阿阿胶(000423)再公告称,大约上半年净利同比下滑75%-79%。

两次业绩发布均引发股价接连下挫,4月29至今的三个月期间,东阿阿胶(000423)股价累计跌去35.42%,而前海人寿在今年成为了东阿阿胶(000423)的新晋大股东。

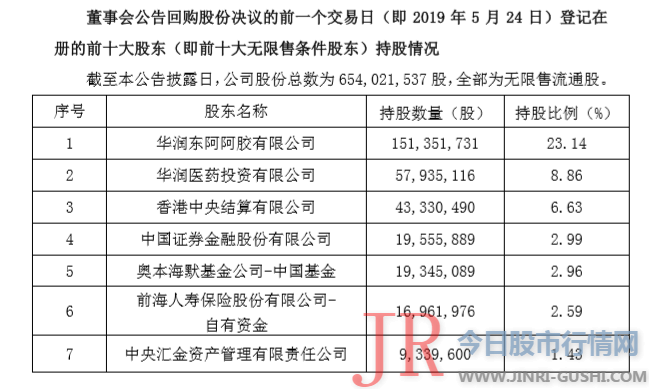

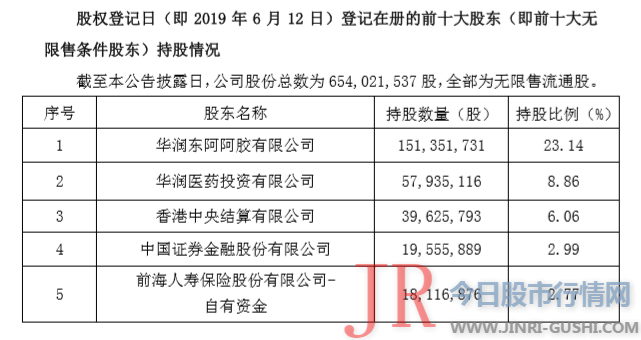

今年5月24日,东阿阿胶(000423)披露其十大股东持股状况,前海人寿以自有资金持有东阿阿胶(000423)1696.2万无限售条件畅通股,占比2.59%;今年6月12日数据显示,前海人寿持股数量增多115.49万股至1811.69万股,占比升至2.77%。

然而今年一季报显示,截至3月末,前海人寿尚不在十大股东名单之列,即前海人寿于4月-5月期间大量增持东阿阿胶(000423)。

依据一季报,东阿阿胶(000423)第十大无限售条件活动股东为中国人寿(601628)旗下产品,持股数量为548.7万股。由此推算,前海人寿在4-5月至少增持1147.5万股。

依照东阿阿胶(000423)今年4月1日至5月24日均价46.27元/股计算,至少增持的1147.5万股价格约5.31亿元,若前海人寿从0股初步增持东阿阿胶(000423),则总价为7.85亿元;依照5月24日至6月14日期间均价40.17元/股计算,前海人寿第二次取得的115.49万股价格约为4639.23万元。

两次加总,若前海人寿今年第二季度从0股初步增持东阿阿胶(000423),总价约为8.31亿元。

截至8月6日,东阿阿胶(000423)股价为31.3元/股,若6月14日至8月6日期间前海人寿未减持,所持1811.69万股市值约5.67亿元。

2018年投资性房地产增63.8亿,向新天地提供38亿借款屡次续期

一方面减持万科、格力,停止股市规划的收缩,另一方面,前海人寿在近两年来连续加码投资性房地产。

截至2018年年末,前海人寿投资性房地产账面金额为537.05亿元,较上一年的473.24亿元增63.81亿元,同比增13.48%,较2016年末的416.5亿元增28.94%。

中债资信2018年6月的呈文称,前海人寿“投资性房地产规模较大”。此中,商业类不动产占比90%摆布,投资区域集中在一线都会及二线兴隆都会、经济活泼地区的核心地段,投资性房地产质量较好。

数据 地产项目多现周期长、资金投入高等特点,前海人寿进军地产的同时,连续向地产子公司“输血”。

以前海人寿子公司杭州新天地集团有限公司 新天地集团 为例。2015年12月8日,前海人寿通过杭州产权交易所以挂牌方式获新天地集团82%股权。至今为止,前海人寿已屡次通过增资、提供股东借款等方式向新天地集团提供资金。

随同股权收购的还有增资和股东借款相关条款。

依据彼时的《股权转让协议》,为促进新天地集团良性开展,前海人寿应逐步向其提供74.95亿元资金撑持。

2016年2月,前海人寿向新天地集团提供24.7亿元借款,年利率5.66%,并停止了30.48亿元增资。追加投资均用于新天地集团不动产项宗旨工程成立。

2017年1月,前海人寿再向新天地提供13亿元股东借款,年利率5.66%,用于项目成立,该借款应于2017年7月3日到期。

至此,前海人寿在入主新天地集团一年后,共向新天地集团提供了68.18亿元的资金撑持,拒约定的74.95亿元还差6.77亿元。

尔后,前海人寿虽未再对新天地集团追加投资,但2016年2月提供的24.7亿元股东借款和2017年1月提供的13亿元借款屡次续期。

2017年5月,前述24.7亿元股东借款停止续借;2017年11月,此中22.7亿元再次续借一年,利率仍是5.66%;2018年11月,此中15.8亿元借款再续期1年,年利率升至8.1%。

2017年7月,前述13亿元股东借款续期1年;2018年7月,此中9亿元再续期一年,续借年利率由前一次的5.66%升至8.1%;今年7月,该9亿元借款再续借一年,年利率升至10.1%。截至今年7月11日,13亿元股借款中,新天地集团仅偿还4亿元本金及相应利息。

几次续借公告显示,前海人寿向新天地集团提供的借款用途均为项目工程成立。

新天地官网显示,其旗下财富包含中央朝气区、文化旅游、都会文化名片、国际演艺和跨境贸易。此中,中央朝气区包含西安浐灞新天地金融中心、杭州新天地和临安滨湖天地项目;文化旅游包含临安湍口氡温泉酒店等酒店、文化小镇项目,都会文化名片包含北京龙泉宾馆和重庆十八梯。

除了对新天地集团的地产项宗旨借款停止续期以外,今年2月,前海人寿还向全资子公司泰丰置业旗下的不动产项目——惠州罗浮山项目现金增资8.73亿元,实缴1.2亿元,用于支付项目国内工程款及打点费用。

中债资信在2018年6月的评估呈文中提示称,需存眷前海人寿投资性房地产将来收益状况受当地房地产市场颠簸的影响。 文/佟亚云

- 热门文章排行