承诺MPS收购后注入上市公司

发布时间:2022-03-10 作者:admin 来源:网络整理 浏览:

导读:52亿“血本无归”,中国财团被3个意大利人割韭菜?招行怒了...

光大毕竟行还是不行?

继2013年光大乌龙指震惊市场之后,2019年因招行的一纸诉讼,再次把光大证券推到风口浪尖,中国两大金融巨头居然这么怼起来了。

招行说了什么?招行要光大赔钱!赔多少?35亿!

要知道,光大证券2018年的净利润才1.03亿元。

这暗地里发生了什么事情?

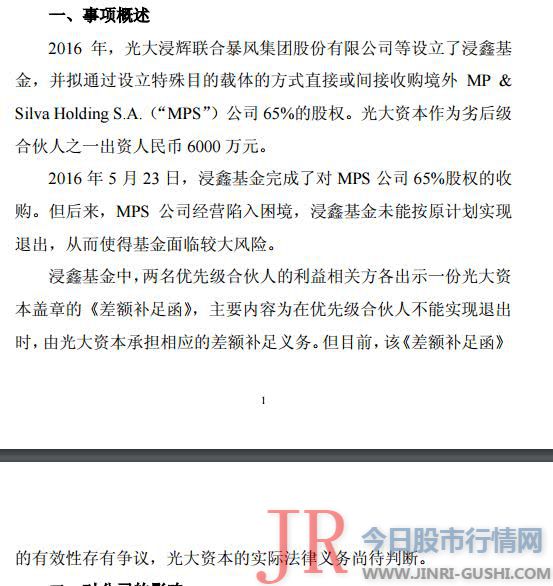

源于2016年的一场大冒进,光大跟其时的成本骄子暴风集团合伙,搞一个海外并购基金,筹算买下欧洲一家体育版权公司MPS。

而这个基金杠杆比较大,此中,招行作为优先级出了大头,28亿,光大成本和暴风集团别离以LP身份出资的6000万元和2亿元均是劣后级出资。

成果爆了雷,招行、光大、暴风组成的财团,本想风景色光搞一笔大买卖,成果被这个意大利人创设的公司割了韭菜。

而招行其时敢出28亿这么多钱,是因为光大出了一份差额补足函,以为光大会兜底,没想到,光大居然不认账了。

本日遭到这个负面新闻影响,股价狂跌8%,远超本日券商股均匀表示!

招商银行怒了:

光大,还我钱

6月1日,光大证券发了一份公告,上海浸鑫投资咨询合伙企业(有限合伙)(简称“浸鑫基金”)中的一家优先级合伙人之利益相关方---招商银行作为原告,因前述公告中提及的《差额补足函》相关纠纷,对光大成本提起诉讼,要求光大成本履行相关差额补足义务,诉讼金额约为34.89亿元人民币。

光大证券暗示,目前,本案尚处于备案受理阶段,对光大成本的影响暂无奈精确预计。光大成本为公司全资子公司,主要处置惩罚私募股权投资基金业务,其营业收入占公司总营业收入的比例十分小。

目前,因相关事项,光大成本及其子公司经自查发现名下相关银行账户、股权及基金份额已被申请财产保全,波及相关银行账户资金约为 57.76 万元;相关投资老本约为 43.88 亿元。

天眼查信息显示,浸鑫基金的股权名单中共包含了14位出资方,规模共计52.03亿元。LP中出资最多的为招商基金全资子公司产业打点平台招商产业资产打点有限公司,出资28亿元。招商产业资产打点实际为通道方,出资人是招商银行。这次诉讼数额约为34.89亿元,应该包含了本金及利息等。

“分级基金”跨境收购

大家还记得暴风影音吧。暴风集团于2015年在深圳创业板上市,上市的40天里,拿下36个涨停板。当年5月21日,股价从发行价7.14元暴涨至327.01元,创下a股涨停纪录,市值一度凌驾360亿元,成为当年市场注宗旨“妖股”。

2014年,在国务院“46号文”的政策鞭策下,中国成本初步大举出海进入体育市场。除了俱乐部之外,在体育版权和营销机构方面也脱手频频。

暴风科技上市后的间断涨停,在成本市场掀起了一场暴风,并动员了影视、游戏等行业的上市浪潮,一时之间景色无限。

受市值急速增长因素的刺激,暴风科技接连成长了多项成本运作。

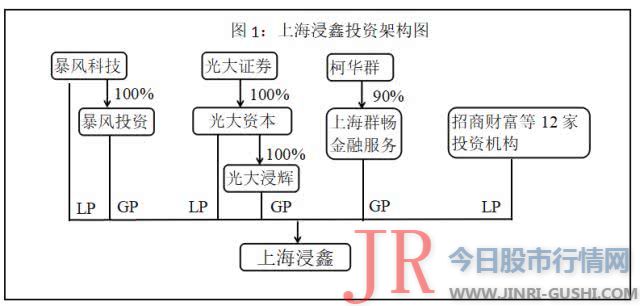

在这样的大背景下,2016年,暴风集团结合光大证券旗下的光大浸辉(光大成本投资有限公司全资子公司)设立了浸鑫基金。

设立这只基金的宗旨,就是为了收购国际顶尖体育媒体效劳公司MP & Silva Holdings S.A.(以下简称“MPS”)。这次收购被暴风科技董事长冯鑫认为是暴风科技入局体育财富的“最后一张入场券”,战略意义非同一般。

而浸鑫基金,光大跟暴风出了多少钱呢?据公开信息,光大成本和暴风集团别离以LP身份出资的6000万元和2亿元,均是劣后级出资。这是一只加了大杠杆的构造化基金。

这时候,招商银行跟众多机构投资人入局了。

工商注册信息显示,浸鑫基金的股东名单中共包含了14位出资方,出资规模共计52.03亿元。此中,出资最多的为招商产业资产打点有限公司,其出资28亿元;其次为出资6亿元的嘉兴招源涌津股权投资基金合伙企业(有限合伙);

浸鑫基金是一个典型的构造化基金,此中包含了优先级出资人、中间级投资人和劣后级投资人。

此中,优先级投资人的出资金额为32亿元,期货配资,此中包含招商产业及其关联人共28亿元的出资。而招商产业资产打点有限公司系招商基金全资子公司,这次实际出资人即为招商银行。

2016年5月23日,暴风跟光大撬动52亿元的杠杆完成了对国际体育版权代办代理巨头MPS 65%股权的收购。

收购后不到三年爆雷

MPS遭破产清算

MPS是一家什么样的公司,暴风又为何那么热衷收购?

原来当年,为了进一步提升公司实力,完善DT大娱乐战略规划,暴风集团看上了体育业务,看上了MPS。

MPS 公司由三位意大利商人——阿德里亚 · 拉德里扎尼(Andrea Radrizzani)、里卡多 · 席尔瓦(Riccardo Silva)和卡洛 · 波扎利(Carlo Pozzali)在 2004 年结合创设。

核心业务是体育赛事版权(转播权)的收购、打点和分销。在他们的指导下,MPS迅速成为全球体育媒体权益市场中最大的参预者,坐拥世界杯、英超、意甲、法甲、F1、法网、NFL超级碗、NBA等十多项世界顶级赛事版权,从一个名不见经传的小玩家逐渐发展为地位无足轻重的版权巨擘。

然而,在上海浸鑫入主之后,MPS却走上了下坡路,与相关体育赛事联盟的版权和合约一直损失。2017年10月,MPS在意甲国际版权的竞标中输给合作对手IMG,这是MPS自创设以来初度丢掉意甲版权;同年,BeIN体育也从MPS手中将法甲版权夺走。尔后,MPS在体育版权市场上节节败退,而且由于无奈支付版权费,各大版权方有的与MPS提早终止合同,有的则是间接将其告上法庭。MPS的消费运营举步维艰。

压垮MPS的最后一根稻草来自法国网球结合会(FFT)。2018年10月17日,经FFT申请,英国高等法院下令将MPS停止破产清算。FFT申请的理由是MPS不停未向其支付500万英镑(660万美圆)版权费。很难想象一笔数千万元的版权费就将一家估值72亿元的公司压垮,而此时间隔它被收购还不到2年半的工夫。

被三个意大利人割了韭菜?

52亿的基金,一场轰轰烈烈的跨境大收购,为什么会落荒而逃?看似物超所值的收购,却在尽调上埋下了地雷。

据媒体剖析有以下几点因素。

1、MPS 其时手中的国际体育赛事版权实际上对中国市场吸引力有限——意甲、法甲、苏超等联赛在国内市场存眷度相对较低,而 MPS 的英超版权又仅限于除中国之外的亚太地区。

2、在被中资收购之时,MPS 手中的主要体育版权大多都面临着即将到期的问题。此中,意甲和法甲的版权都是到 2018 年为止,而与英超、阿森纳俱乐部和 F1 的版权合同则是签到 2019 年,合同最长的法网则是到 2021 年截止。版权的延续性不敷也成为了中资收购后的一大隐忧。

3、在被收购后,中方更是没有和MPS签订好竞业限制协议,导致MPS的三大开创人拿到大量现金后,竟然跑路了。

早在 2015 年 8 月,拉德里扎尼和席尔瓦就已经减少了对 MPS 的持股份额,由原先的控股变为非控股。

收购时没有对核心人员做竞业避免规定。MPS的商业形式决定了其业务开展对公司重要人物的依赖水平比较高。对于此类公司,有经历的收购方一般会在收购时对相关核心人员,如公司高管、核心人才等作出竞业避免规定,要求这些人在收购完成后一按时期内,好比3年或5年内,51配资,不能处置惩罚同行业业务,或者赐与必然的奖励、期权等鼓励门径留住关键少数,以实现平稳过渡,维护公司的利益。但光大成本和暴风科技在收购时似乎并未作出相应的安排。

MPS的开创人Radrizzani早在2015年就创设了一家体育转播公司Eleven Sports,领有意甲、西甲、荷甲和中超在英国的转播权。在被收购之后,Radrizzani于2017年买下了英冠球队利兹联。而MPS的另一位开创人Riccardo Silva也在2017年买下了美国二级职业足球联盟球队迈阿密FC,并在2018年成为意甲豪门AC米兰俱乐部的股东。两位开创人的举动显然会对MPS收购后的消费经营构成影响。

4、对MPS缺乏有效的经营打点技能花样。

光大成本、暴风科技在收购MPS后,似乎对如何运营打点好这家行业巨擘缺乏足够、有效的技能花样和方式,导致人员“离心离德”。FFT起诉MPS时,曾取得MPS前首席执行官乔尚·勒施(Jochen Lsch)和MPS审计机构致同会计师事务所(Grant Thornton)的背书;MPS新加坡公司的首席执行官谢默斯·奥勃良(Seamus O'Brien),在2018年1月参与MPS,短短7个月后便辞职退出等。这些高级打点人员的举动都从侧面反映出MPS已经在消费运营打点上陷入困局,与股东方也矛盾重重。

谁来买单?

52亿打了水漂,那么,谁的责任?谁来买单?暴风、光大、招行都吵起来了。

2018年10月,MPS被被英国法院颁布颁发破产清算,公司资产和收入将用于归还债权人。浸鑫基金未能按原方案实现退出,从而使得基金面临较大风险。

天眼查信息显示,除了暴风投资、光大成本、光大浸辉之外,浸鑫基金还有11家LP,暗地里的出资方招商银行、华瑞银行、东方资产、钜派投资及云南、贵州省国资均有踩雷。

出资额最大的是招商产业,以理财资金出资28亿元。紧随其后,配资,嘉兴招源涌津股权投资基金、爱建信托两家出资6亿元和4亿元,此中爱建信托仅为通道,实际出资方为华瑞银行。别的,浪淘沙投资、深圳科华资、上海隆谦迎申投资等7家机构出资上亿。

依据今年光大证券和暴风集团发布的多个公告及公开质料可知,最早的一个关键节点在2016年3月2日,其时暴风集团、冯鑫及光大浸辉签署了一份意向性协议《关于收购 MP&Silva Holding S.A.股权的回购协议》。

这份协议的详细内容并未有具体走漏,但大意是,在合规的条件下,准则上在结合基金完成对MPS收购后的18个月内,暴风集团及冯鑫将会完成对MPS这个资产的回购。从其时的环境看,这很洪流平意味着将其整合进入上市公司主体。光大成本、光大浸辉暗示,其时冯鑫向其出具了《答允函》。

也就是说,依照正本的协议,暴风集团与其当家人冯鑫为光大成本的投资兜底,答允MPS收购后注入上市公司。但收购后不到三年,MPS就遭破产清算,暴风集团早已跌落神坛,无力兑现答允。

于是暴风跟光大先打起来了。

5月8日晚间,暴风集团发布公告称,光大浸辉、上海浸鑫对公司及冯鑫提起“股权转让纠纷”诉讼,哀求法院判令公司向光大浸辉、上海浸鑫支付因不履行回购义务而导致的局部丧失6.88亿元及该等丧失的拖延支付利息(暂计至今年3月3日为6330.66万元),合计共7.51亿元。

光大即使有暴风集团给兜底,本人也得给招行兜底啊。

但是,光大证券却在2月份的时候,筹备“赖账”了。其时发的公告这么说的:

浸鑫基金中,两名优先级合伙人的利益相关方各出示一份光大成本盖章的《差额补足函》,主要内容为在优先级合伙人不能实现退出时,由光大成本承当相应的差额补足义务。但目前,该《差额补足函》的有效性存有争议,光大成本的实际法律义务尚待判断。

光大证券这波操纵彻底激怒了招行,招行其时为什么肯给28亿?招商银行副行长兼董秘王良曾经这么说,28亿的投资金额“是十分大的”。招行投资的是项目优先级,包含股权、股票,以及差额补足等多重保障门径。

也就是说,没有光大的那份《差额补足函》信誉背书,招行怎么敢入局。

不过王良也暗示,“我们想通过积极的沟通,各方履行合同义务,理财资金能够得到充裕的保障,维护投资人的合法权益。至于会采纳什么样的门径更好的化解风险,会不会采纳诉讼的方式,详细的细节等,为了更好的办理好这些事情,还未便于具体的披露”。

固然光大证券本人也欠好过。

2018年度光大证券对这笔投资计提了14亿元大约负债及1.21亿元其他资产减值筹备,共计减少公司2018年度合并利润总额约15.21亿元,减少合并净利润约11.41亿元。

同时,也让光大证券卷入多个诉讼当中。此中,既有光大证券子公司作为原告起诉暴风集团索赔7.5亿元,也有光大证券子公司作为被告,被招商银行和华瑞银行起诉。华瑞银行同样作为优先级合伙人索赔4.52亿元的案件目前正在审理中。

2019年1月中旬,光大证券颁布颁发重要人事任命。闫峻出任光大证券党委委员、书记,免去薛峰光大证券党委书记、委员职务。薛峰继续担当光大证券董事长。

3月18日,上海证监局发布《关于对薛峰采纳监管谈话行政监管门径的决定》。《决定》称,光大证券对子公司管控机制不完善,对严峻事项未严格执行内部决策流程,薛峰作为公司时任总经理,对上述问题负有指导责任和打点责任,因而对其采纳监管谈话的行政监管门径。

2016年12月20日,薛峰在“光大证券产业打点年会”暗示,“我们今年上半年拿下了全球最大的体育赛事公司之一MPS 65%的股权,十分开心。假如不出不测的话,我们这家重孙公司会拿下美洲杯的主办权,然后我们还在 如今,暴风集团已经成为成本市场的弃儿,市值一落千丈,冯鑫也负债累累,自顾不暇。这个52亿元的烂摊子将如何开场?

- 上一篇:亲切看望正在接受治疗的患者

- 下一篇:北京:12家房屋中介违规被查处

- 热门文章排行

-

- 1 还释放了那两个南部邦联的特使

- 2 3000元左右的价位上

- 3 被告人王明亮又先后组织被告人王军明、白建军、马强、韩浪等人成立华西大学

- 4 股票配资上征信系统吗以及互联网保险的兼业代办代理牌照和经纪牌照

- 5 【风口研报】央行、证监会开市前发声,市场流动性放松预期升温,A股后续可

- 6 【脱水个股】被忽视的军工+航天双重龙头!未来3年市场增幅28%,公司坐稳行业

- 7 大湖股份下辖的珍珠公司研发的保健食品珍珠氨糖片已于去年12月通过了湖南疾

- 8 陆续的出金让习鼎阁终于坐不住了

- 9 包括王晓初(董事长)、李国华(总裁)、李福申、朱可炳

- 10 钙钛矿太阳能电池龙头股解析及排名: 1、 隆基股份(601012)