相比于期货套保

发布时间:2021-11-08 作者:admin 来源:网络整理 浏览:

南华期货钻研所 王茜Z0016168

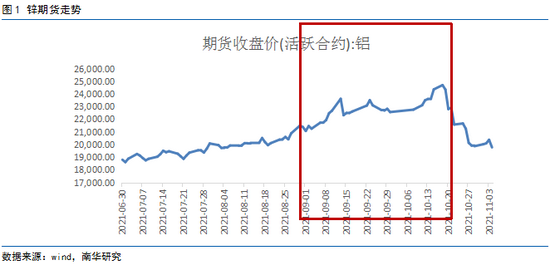

今年以来,遭到碳中和方针的领导,限电和能耗双控政策的影响,很多耗能、耗电较高的商品供应端都呈现了必然水平的紧缺。此外,欧洲能源短缺问题的发酵,导致了国外冶炼巨头的主动减产,也为有色金属的价格带来了外围市场的提振。现货的紧张,在盘面表示出对应铝期货价格程度一度的大幅、急速上涨。

然而,进入10月下旬后,随同着国家相关部门对煤炭价格的调控,以及用电紧张问题的缓解,我们发现,有色板块商品也迎来了大幅回调。随着供应端用电情况的缓解,电解铝财富产能运行的逐渐平稳,铝价在短短几个交易日当中就发生了大幅回调。

面对这样短期内价格大涨大跌的问题,对于财富链中担心铝价格大幅颠簸而对企业的消费运营构成扰动的企业而言,运用期货期权工具,停止采购老本的颠簸对冲就显得尤为重要。当企业制定套保计划时,往往会面临着使用工具的选择。选用期货工具或者期权工具停止套保计划的制订,往往会孕育发生差异的效果。在这里,我们如果一家冶炼企业,由于担心原资料价格上涨风险,必要对其原资料铝停止套期保值,以降低采购老本。我们如果从2021年9月初步对500吨铝停止套期保值,到2021年10月底套保仓位平仓,以下是对期货和期权两种套保计划的比照。

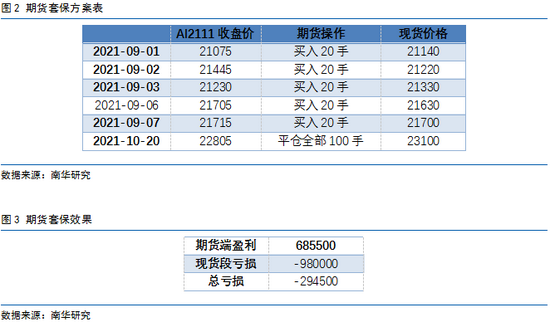

传统期货套保计划:买入多头头寸,分批建仓

依据传统的期货套保计划,我们为了制止购入现货老本的增多,选择在期货端停止买入铝期货头寸的操纵。由于如果必要对500吨铝停止套保,51配资,在盘面一共必要买入100手铝期货头寸。我们选择沪铝2111合约,在5天工夫内分批建仓套保头寸,每次建仓20手。当10月19日,国家相关部门初步对煤炭行业价格初步调控,最好的股票配资网,越日,我们选择对持有的铝期货多头头寸停止平仓。

如上,我们可以看出,在期货端持仓总共盈利685500元,也就是制止了相应的老本,而现货端要多支出980000元,运用期货头寸套保,无奈完全对冲掉价格风险。假如我们如果担保金比例是10%,也就是交易所比例,那么我们的套保必要占用1071700元。

综上来看,由于铝期货头寸在10月19日见顶,20日发生急速大幅回落,因而期货头寸的盈利大幅回撤,导致原本总体盈利的头寸变为吃亏。

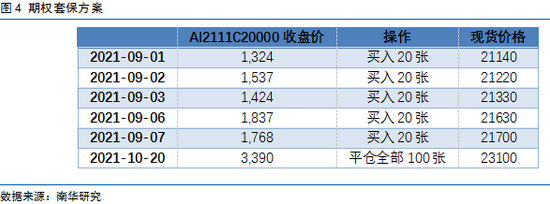

单腿期权套保计划:买入看涨期权

假如我们换成期权停止套保计划的设想,则计划会有更多的多样性和复杂性。好比买入看涨期权或者卖出看跌期权。由于这里我们对将来的不雅观点是强烈看多,因而尽管隐含颠簸率偏高,但我们依然选择间接买入看涨期权。出于对于价格完全套保的思考,我们选择实值的档位停止套保。由于现货价格在21000附近,因而选择行权价为20000档位。我们依然必要建设100手看涨期权头寸的仓位。详细操纵过程如下。

如上,我们可以看出,在期权端持仓总共盈利906000元,也就是制止了相应的老本,而现货端依然是多支出980000元。因而,现货端增多的老本根本被期权端所抵消。此外,由于我们这里是买入期权,不必要用到担保金,只必要支付789000的势力金即可。比拟于期货套保,期权占用了更少的资金。

因而,综合上面的剖析,我们发现,比拟于传统的期货套保计划,使用期权停止套期保值能有更多差异设想计划的选择,好比行权价的差异、合约月份的差异、买入还是卖出期权的差异。通过选择最合适的套保计划,配资,企业可以做到完全套保,充裕套保,完全对冲掉价格颠簸的风险。而期货套保计划,则可能会有所受限。此外,期权套保计划可能会占用较少的资金,从而缓解企业短期的现金流限制问题。值得留心的是,上述两种简略的期货期权套保计划,只是基于最根底的如果和操纵,在实际的财富套保中,企业还必要联结价格走势,停止动态调整,合理的选择入场工夫点,这样威力做到科学套保、高效套保。

(责任编纂:陈状 )

- 热门文章排行