衍生品在资产配置中的风险打点助力与理论

发布时间:2023-11-21 作者:admin 来源:网络整理 浏览:

在牢牢守住不发生系统性金融风险的底线、实在维护金融不变的背景下,我国金融监管迅速行动。随着衍生品市场的快捷开展,十三届全国人大常委会通过了《中华人民共和国期货和衍生品法》,这为鞭策衍生品市场效劳实体经济高质量开展提供了新的动力。在这一背景下,建设具有中国特色的衍生品市场和进步系统性金融风险防备才华变得尤为重要。近年来,我国金融监管政策以强化和扩展衍生品市场为主线,系统性风险防备才华得到进一步提升。一方面,衍生品政策框架逐步完善。《中华人民共和国期货和衍生品法》的发布明确了政策目的、工具、传导机制和治理机制等,为我国成长衍生品配置打点提供了明确的领导。另一方面,衍生品配置打点工具和政策理论一直创新和完善,出格存眷金融市场的逆周期调节和防感染功能。多年来的摸索和完善使我国初阶建设了具有中国特色的衍生品配置框架,并在多个领域阐扬了重要作用。

一、衍生品的特征与定义:

金融衍生品是基于根底金融工具的金交融约,其价值依赖于底层金融标的物,标的物的表示决定了衍生工具的回报率和回报工夫。别的,衍生品具有高度交易灵敏性,允许双向交易、买卖空头,资金占用较少,杠杆率较高,配资,同时其收益构造呈非线性特点,这使投资者能够更片面、细致地停止风险打点。这些特性使衍生品成为资产配置的重要组成局部。例如,投资者可以使用股指期货来对冲股票市场的颠簸风险。在股价下跌时,卖出股指期货可以锁定资产价值,同时期货获利有助于调停股票组合的丧失。股指期权由于其分歧错误称的势力义务,还可以充当“保险”,在打点股票组合的价格风险的同时,锁定上涨或下跌时的潜在收益。别的,金融衍生品还具备多样性,可以用于资产分散,尤其适用于与传统股票和债券市场相关性较低的计谋组合,如CTA计谋和跨种类套利计谋。别的,由于其非线性收益构造,金融衍生品可以满足各类投资者的需求,设想多种期权产品。

二、衍生品配置防备和化解金融风险,鞭策市场效劳实体经济高质量开展

全天候的资产配制计谋提供了可行工具,将防备和化解市场风险作为重中之重。其次,基于金融衍生品的非线性收益构造,可以设想多种多样的期权产品来满足各类投资人的需求。衍生品配置:一可以进一步完善产品风险控制制度,51配资,夯实产品不变运行的根底;二可以健全市场的风险识别、构建设体多元的风险防控产品体系。

三、衍生品在资产配置中的风险打点详细应用

从资产配置的角度出发,尤其是风险打点方面,衍生品还有更多的价值有待开掘和推广,下文中将从商品期货的配置作用、期权的尾部风险打点才华和国债期货利率风险对冲才华这三个方面,进一步论述配置衍生品的劣势。

(一)风险分散——商品期货的配置作用:

在典范的大类资产配置实践中,商品是股票、债券外另一类重要资产。在美林时钟实践里,要求在差异经济环境下选择差异的资产配置,此中商品在经济上行、通胀上行的环境下比拟其他大类资产将有更强的表示。近些年更风行的“全天候”计谋则是不去预测经济周期,放弃做资产择时轮动,而是做大类资产配置,在每一个经济周期阶段中都有表示好的资产,从而实现穿梭市场“牛熊”。但实物资产对投资者来说难以畅通和持有,所有全球配置商品的金融产品除了黄金等贵金属会持有现货外,根本上都是通过与现货挂钩的商品期货配置。

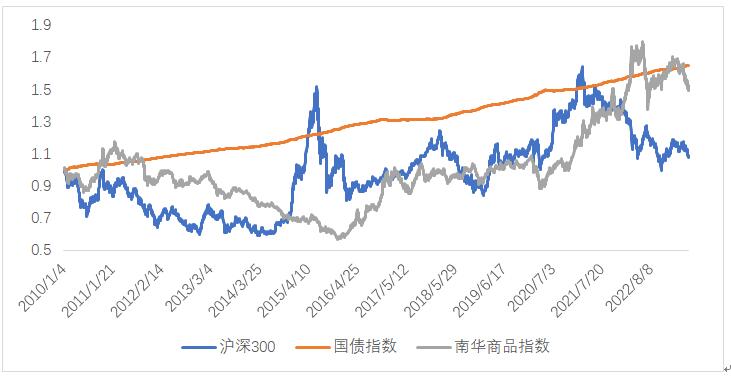

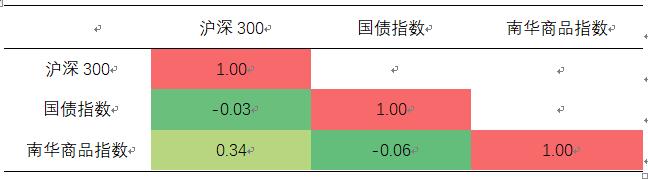

配置商品的重要性来源于它共同的抗通胀特性,以及相较股、债等传统资产的共同的收益特征。以2010年1月4日至2023年5月31日期间,沪深300、上证国债和南华商品指数为样本,三者之间两两相关性极小,商品的与股票和债券的相关系数别离为-0.03和-0.06。

图表1:大类指数走势(归一)

图表2:大类资产特征

图表3:大类资产相关性矩阵

只管商品期货于大类资产配置在海外已经有了胜利理论,但国内的产品仍然以股债配置为主。我们测验考试以沪深300模拟纯权益投资的组合收益。然后,用沪深300和上证国债指数别离按60%和40%的权重配置,模拟传统的股债组合。最后,在上述60/40股债组合中,参与10%的南华商品指数构建股债商组合。

标题比较上述3个组合的表示,相对于纯股票组合,参与债券的60/40组合在各种风险指标都得到了鲜亮改善,一方面是由于国债自身就是低风险资产(年化颠簸率仅0.69%),另一方面国债与股票的相关性极低(相关系数为-0.03)。这使得组合的年化颠簸率由22.05%降至11.88%,最大回撤由46.70%降至28.98%。

商品方面,在样本区间内,收益与国债相近,颠簸率略高于股债组合,为14.95%。但在股债组合中仅参与10%商品的状况下,组合的风险指标仍然能有必然下降,年化颠簸率降至11.42%,最大回撤进一步降至28.15%。

图表4:差异大类资产组合走势

图表5:差异大类资产组合表示

(二)非线性收益构造——期权的风险打点劣势

以上是讨论商品期货在传统股债组合中风险分散的应用。而在股指期货的应用上,在加强组合收益、对冲风险上的应用在国内已经非常遍及,这在本文第二局部也有介绍,接下来将测试操作股指期权对股票头寸停止尾部风险打点的效果。

我们在上局部股债商组合中,预留5%的现金用于持有看跌期权打点尾部风险。期权的持有规则为:每期选取虚值二档的华夏50ETF看跌期权,并多头持有,持有头寸规模与组合中股票端的头寸相匹配。(计谋起始日批改为华夏50ETF期权的上市日,2015年2月9日)

在参与虚值看跌期权后,相当于给股票头寸配置了“保险”:当市场上涨或仅小幅下跌的状况下丧失期权的费,而当市场大跌时将取得对应赔偿。参与期权后,组合的风险指标得到进一步的优化:年化颠簸率由11.80%降至10.43%,夏普比率由0.11提升至0.18。在2015-2016年市场,股票市场行情有宏大颠簸的状况下,沪深300回撤达46.70%,通过大类资产配置和期权计谋将组合回撤控制在24.83%。

图表8:参与期权前后股债商组合走势

图表9:期权对股债商组合的尾部风险改善

期权类型分为看涨和看跌期权,同时有多个行权价和差异到期工夫可选择,所以期权的计谋组合非常灵敏,再加上自身长短线性的收益构造,51配资,所以期权每每被用于颠簸率打点。通过对期权的组合搭配,实现投资人对市场走势不雅观点的准确表达,以及对特定行情风险的精准打点。这里举例接纳的看跌期权只是期权的应用计谋之一,除了看跌期权,跨市期权计谋也每每用来打点市场尾部风险。

目前,我国正处于金融市场蓬勃开展的关键时期。可以大约,衍生品作为风险打点工具诞生将逐步成为风险防控打点新助力,孕育新的金融需求,进而撬动更大规模投融资,造成正向循环。证券机构可阐扬权益、衍生品多元驱动劣势,传统融资形式连续发力,衍生品形式一直拓展,为我国新基建的高质量开展做出应有的奉献。

作者:

陈辛润,华鑫证券有限责任公司资产打点部总经理

肖龙敏,华鑫证券有限责任公司资产打点部多元资产投资部总经理

杨金儒,华鑫证券有限责任公司资产打点部多元资产投资部钻研员

- 热门文章排行