较上月上调 54 万吨

发布时间:2023-01-30 作者:admin 来源:网络整理 浏览:

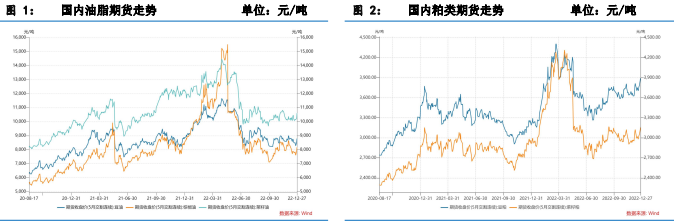

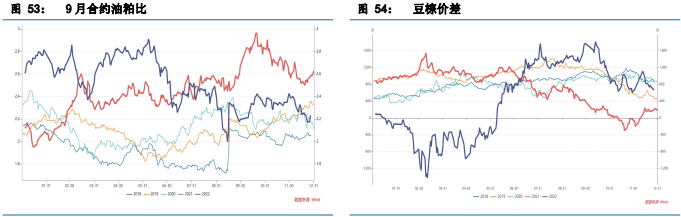

油脂:上半年大豆和油脂供应偏紧背景下,全球通胀高涨,拉尼娜天气使得南美遭受减产,俄乌战争引发市场对粮食安详担心,印尼棕榈油禁出口市场棕榈油供应减少,突出的供需矛盾推升油脂价格在上半年一直刷新前期高位。不过随着美联储暴力加息,美圆上涨,全球股市债市承压,再加上印尼放开棕榈出口施行,国内油脂快捷狂跌,原油震荡偏弱,美生物柴油政策不及预期,但在国内低库存及四季度旺季出产支撑下,油脂下半年宽幅运行。

豆粕豆二:上半年受强拉尼娜气候影响,南美大豆主产区遭受大面积干旱,再加上俄乌战争爆发,引发市场对粮食安详担心,美豆强劲。国内榨利欠安大豆进口偏慢,豆粕库存保持较低程度,不过随着大豆到港量增多,国储进口大豆连续拍卖,国内供应宽松且美豆意向播种面积增多,上半年豆粕和豆二冲高回落。下半年,美豆产区气连续偏干,美豆单产一直下调,阿根廷大豆播种受干旱影响有所延迟,引发市场大豆产量担心,生猪利润高企再加上节日需求刺激豆粕需求,豆粕和豆二震荡攀升。

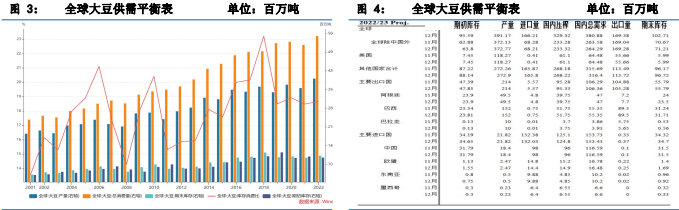

二、全球大豆库存出产比回落,但大豆供应增多

USDA 数据显示,大约 2022/23 年度全球大豆产量 3.91 亿吨,较上月上调64 万吨,比上年度的 3.56 亿吨增多 3556 万吨;需求量 3.8 亿吨,较上月上调71 万吨,比上年度3.63亿吨增多 1750 万吨。全球大豆期末库存 1.03 亿吨,较上月上调 54 万吨,比上年度的9559万吨增多721 万吨。目前市场机构遍及对巴西大豆产量给出 1.55 亿吨天量,假如一切正常,意味着全球大豆的供应将进一步恢复,美豆也会面临极大压力;但反过来,假如南美大豆出格是巴西产量呈现不测,那么美豆将进一步强化为紧缺背景。因而,巴西即将到来的大豆生长形势将成为将来国际市场大豆价格走向的关键,并决定美豆 2022/23 年度偏紧格局能否有意义。

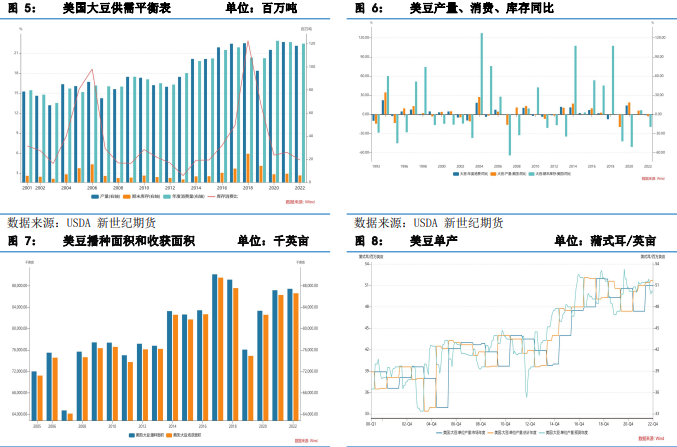

1、美国大豆供应仍偏紧

USDA 大约 2022/23 年度美豆播种面积 8750 万英亩(收成面积8660 万英亩),大豆单产50.2蒲/英亩,产量 43.46 亿蒲(1.18 亿吨),依照惯例 12 月呈文未对单产和面积停止调整,期待1 月定产成果,USDA 即使在 1 月定产时再次上调单产,对美豆形势已经不会孕育发生太大的影响。USDA 大约压榨量 22.45 亿蒲(6110 万吨),出口量 20.45 亿蒲(5566 万吨),期末库存2.2亿蒲(599 万吨),均与上月持平,美国大豆库存出产比依然保持偏低程度。美豆旧作及新作库销比也维持在 6.14%和 4.98%的程度,仍处于 5%的供需紧张线附近,自2016/17 年度以来,美豆库销比再度降至 5%以下。

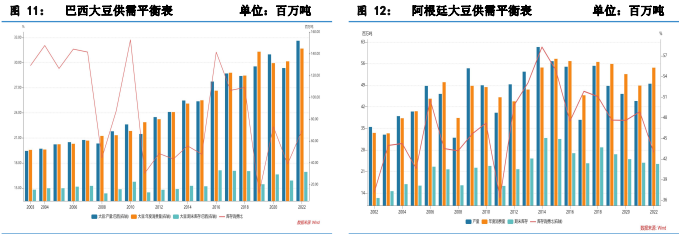

2、巴西大豆产量创纪录高位,阿根廷大豆面临诸多不确定性

2022/23 年度全球大豆供应趋于宽松的主要奉献将主要来自南美大豆市场尤其是巴西。12月份以来,美豆围绕南美新季天气及美豆需求颠簸,阿根廷主产区连续干旱或再度拖累大豆产量受损,而巴西大豆播种时虽有些妨害但播种顺利,随着拉尼娜正在急剧消退,2023年第一季度的降雨形势就显得十分关键。

市场预估新年度巴西大豆 1.5 亿吨产量规模粗略率可以实现。USDA12 月供需呈文中维持巴西 2022/23 年度大豆产量不乱为 1.52 亿吨,假照实现,这个数字都有望创下历史新高,要知道巴西占全球大豆产量 39%。巴西国家商品供应公司(CONAB)大约2022/23 年度巴西大豆产量比11 月份的预测值调低了约莫 6 万吨,但还是到达创纪录的 1.5348 亿吨,仍较2021/22年度进步22.2%,因为播种面积增幅高于早先预期。

USDA 将 2022/23 年度阿根廷大豆出口上调,期末库存下调。USDA 大约2022/23年度阿根廷大豆产量 4950 万吨,比上年度增多 560 万吨;压榨量 3975 万吨,比上年度增多92万吨;因阿根廷施行大豆美圆出格汇率政策刺激出口,出口量较上月上调50 万吨至770 万吨,比上年度增多 484 万吨;期末库存 2350 万吨,较上月下调 50 万吨,比上年度减少40 万吨。

产量方面还有很大不确定性,2021/22 年度阿根廷大豆实际产量为 4300 万吨,且上年阿根廷产区气候条件比当前要有利得多,本年度是否到达 4950 产量值还要看后期天气,终究上一年度因为拉尼娜天气导致产量呈现了大幅下滑,不过阿根廷大豆产量只占全球大豆产量的13%。

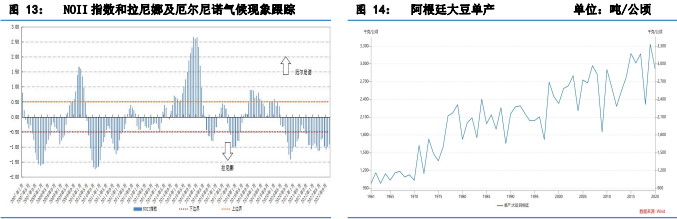

3、历史数据表白,间断三年拉尼娜会逐渐减弱

标题历史上间断三年拉尼娜的状况的确难得。从 NOAA 自 1950 年的记录来看,曾呈现过相似三重拉尼娜现象。1954-1956 年和 1973-1976 年期间暂没有对应单产数据,从1998-2001年间南美大豆综合单产来看表示并不差,阿根廷单产也同样如此。从拉尼娜强弱上看,1973-1976年以及 1998-2001 年三重拉尼娜,阿根廷降雨随着拉尼娜强度在第三年末到下一年初的减弱而得到鲜亮改善。

目前,拉尼娜对阿根廷大豆的影响仍在继续,至少12 月底拉尼娜天气形式未呈现鲜亮扭转,短期大豆播种及生长情况仍可能遭到威逼。不过,从NOAA 提供预测模型来看,拉尼娜现象影响大约将从 2023 年春季初步减弱,2023 年 1-3 月期间,拉尼娜现象和ENSO中性可能性相等;2023 年 2-4 月,有 71%概率保持 ENSO 中性。此外,即使干旱未能如预期缓解而且呈现减产,来自巴西和巴拉圭丰产的预期也会抵消阿根廷大豆的减产多因素。

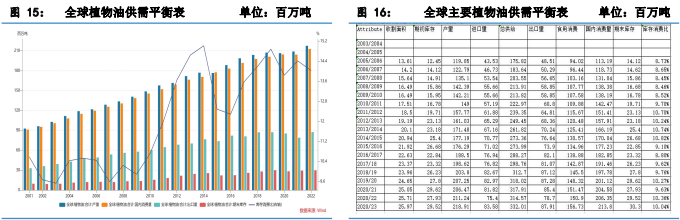

三、全球油脂的供需相对均衡

USDA 对全球植物油最新预估显示,植物油供需格局整体上比较不变,产量、出产在增速步调上比较一致,库存出产比 14.03%,比 2021/22 年 14.41%有所下滑,总体供需关系相对不变,当前的供需预期对价格的影响相对中性。2022/23 年度全球植物油总产约2.18 亿吨,同比增多 4.12%。

全球植物油增产奉献最大的依然是棕榈油、菜籽油、豆油,印尼棕榈油树龄较年轻仍有必然增产潜力;22/23 年度印度、中国积极播种油菜籽,有望鞭策菜籽油产量增多,这也是全球菜籽油产量预估初度站在 3000 万吨以上;受阿根廷、巴西扩充大豆播种面积的影响,全球大豆也将继续增产,股票配资,豆油产量也有望增多。全球植物油出产量为2.12 亿吨,出产增多860万吨,增幅 4.2%。市场预期 2023 年新冠疫情影响将消退,油脂出产量较上年度大幅提升,出产量和产量增大都量相当,供需关系均衡。

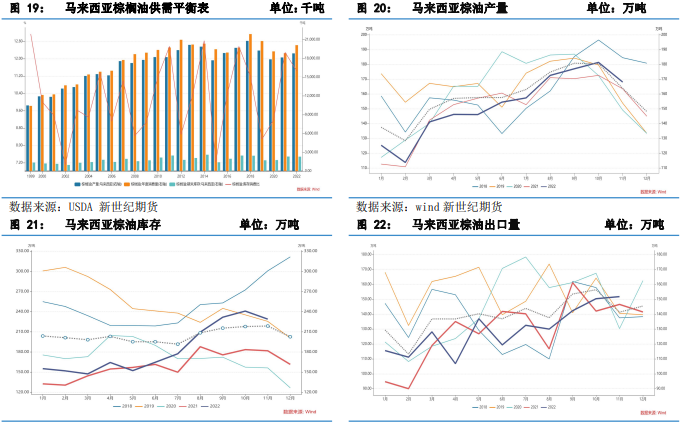

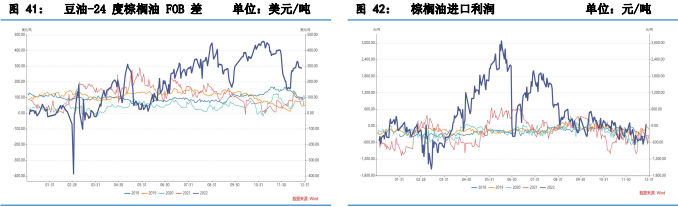

四、棕榈油供需剖析

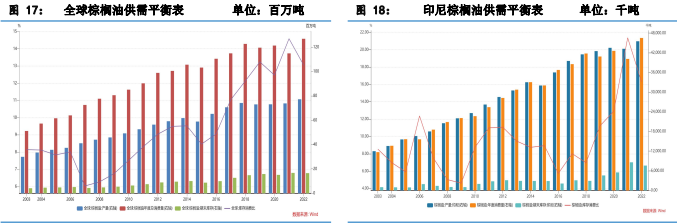

棕榈油作为世界上产量和销量最大的植物油种类,马来是全球第二大棕榈油主产国,其官方数据的通明度较高,成为全球棕榈油价格的风向标。全球棕榈油增产趋势不乱,主要受助于印尼的树龄年轻,增产潜力宏大。

1、全球棕榈油供应增多

USDA12 月供需呈文显示,2022/23 年度全球棕油产量 7722 万吨,较上一年度7382万吨增多 340 万吨,增幅 4.6%。全球棕油出产量 1.269 亿吨,全球棕油库存1657 万吨,较上年度下降 1.1%,库消比 13.06%,若要到达历史最低库消比对应的期末库存量,仍需在当前库存程度下降 642 万吨。

2、马来印尼棕榈油供应

棕油产量的增长主要来源于印尼和马来,别离增长 230 万吨和65 万吨。由于马来仍将受制于劳动力不敷,USDA 对马棕油产量高估可能性较大。

马来外劳问题照常没有得到缓解且存在加剧的趋势,随着原有签证的一直到期以及新签证数量下降,马来种植园表里劳数量正在一直减少,马来思考操作机械化改善劳动力不敷,劳动力问题若呈现改善,2023 年产量或仍有上调空间,但树龄老化问题也是限制马来产能上限,马来近几年来棕油面积增速维持在1%以下,面积能提供的产能增量极为有限。

印尼近 3 年来棕油面积增速维持在3%以下,22/23年度面积增幅仅在 1.6%摆布,环比增速鲜亮放缓。印尼的单产存在增长的潜力,2015 年以后的大量新增扩种产能也将维持产量处于高位,不过 USDA 对于印尼单产过度乐不雅观,预估产量有高估之嫌。

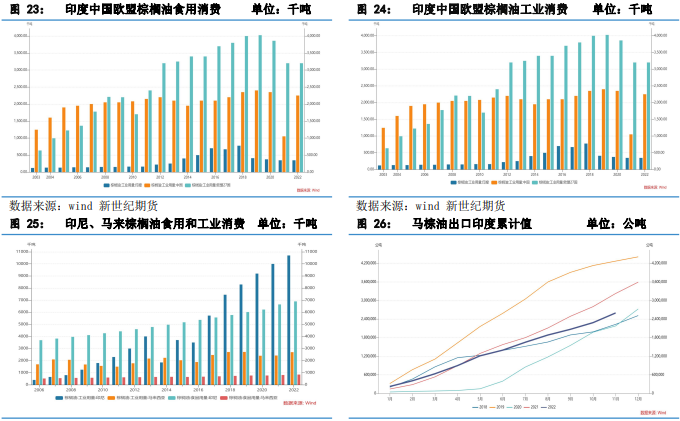

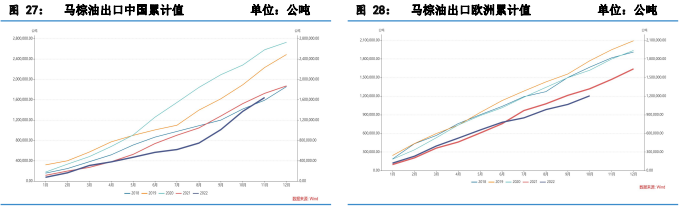

3、棕榈油需求

出产上欧盟及印度均无鲜敞亮点,生物柴油有很大不确定性,而中国的开放政策或推高2023 年油脂的出产程度,随着疫情影响逐步消散,餐饮等行业景气度将迎来修复。据ICEA,印度 1-11 月棕榈油累计进口量为 788.1 万吨,累计同比+6.8%,印度21/22 年度植物油累计出产近 1400 万吨环比略增 3.67%,印度年食用油出产上升空间有限。中国是全球第二大棕榈油进口国,随着疫情政策放宽,餐饮出产复苏或将动员棕油进口需求增长。但是相对于印度而言,从2022 年上半年的表示能够看出来,中国在棕榈油出产上存在着很大弹性,且刚需出产有限,当棕油与其它植物油价差分歧理时,国内终端一般不会选择棕榈油。

标题印尼和巴西生物柴油政策乐不雅观,而美国 EPA 不及预期。为应对原油价格上涨,减少温室气体排放,印尼颁布颁发将在 2023 年 1 月施行 B35,这将增多印尼国内棕油需求,将使印尼国内棕油用量到达 1200 万吨,或占总产量的 25%,而若实施 B40 方案,相较B30 大约能将印尼生物柴油年出产量由 890 万吨提升至 1260 万,增长近 370 万吨。

巴西 2023 年增多生物柴油强制掺混率,巴西从 2022 年 4 月 1 日初步转向 B15 混合燃料,巴西 70%的生物柴油是由豆油制成,预计巴西生物柴油行业 2023 年将耗费 3000 万吨大豆。不过美国 EPA2022 年12 月1 日提议,2023年美国生物质柴油掺混量为 28.2 亿加仑,比 2022 年增多 2%,这一目的远远低估了美国对该类型燃料需求,市场对此利空音讯反馈更强烈。

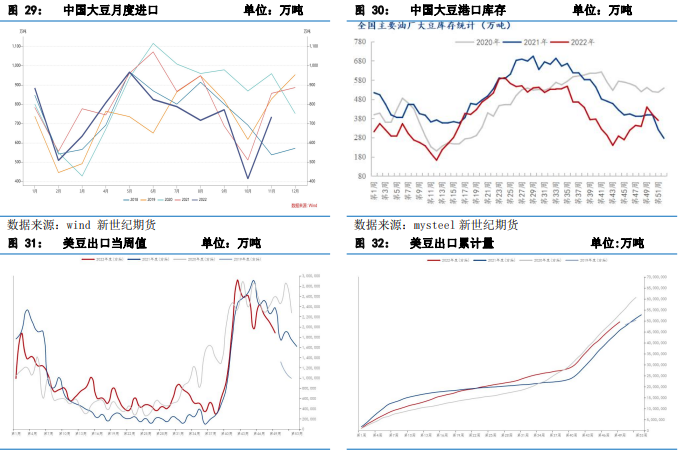

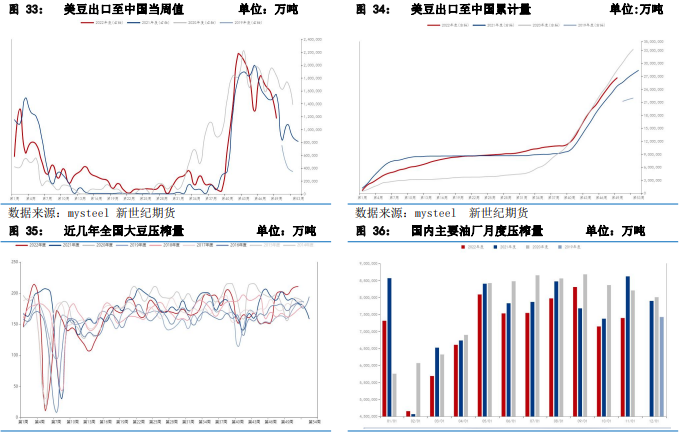

五、2023 年我国大豆进口及压榨具有不确定性

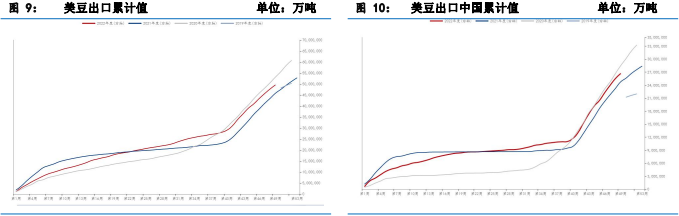

我国为全球大豆第一大进口国,进口依赖度在 85%摆布。据12 月海关总署公布数据显示,1-11 月进口大豆 8053 万吨,同比减少 714 万吨,同比减少 8.1%,占2021 年大豆进口量的八成。这主要是因为 2022 年油厂的压榨利润不抱负,导致买船较少,尤其是9-11 月份,进口大豆库存来到历年低位,多地油厂也呈现断豆停机的现象。2022 年1-11 月累计压榨大豆7960万吨,略低于近 7 年同期均值,上年同期为 8330 万吨。

USDA 大约 2022/23 年度中国大豆进口量增至 9800 万吨,USDA 认为中国饲料需求增多,加上蛋白替代供应有限且价格上涨,2022/23 年度中国大豆进口量将同比增多700 万吨。不过USDA过于乐不雅观,2023 年中国大豆进口前景仍存在一些不确定性。豆粕多数用于养猪行业,与压榨利润与养猪利润间接相关,一些压榨商在 2023 年第一季度的压榨利润可能仍然较差,商业压榨企业的需求大约同比增多 2%-3%,而生猪养殖利润连续下滑。

还有就是,中国疫情形势也可能会影响到 2022/23 年度需求。只管最近放宽了限制,但 2023 年疫情形势仍有很多不确定性。中国流行症例在 2023 年连续增多可能到达高峰,若再次遏制贸易活动,会重大影响需求。假如2023年疫情继续对中国经济孕育发生倒霉影响,中国大豆需求可能会削减到9600 万-9700 万吨。

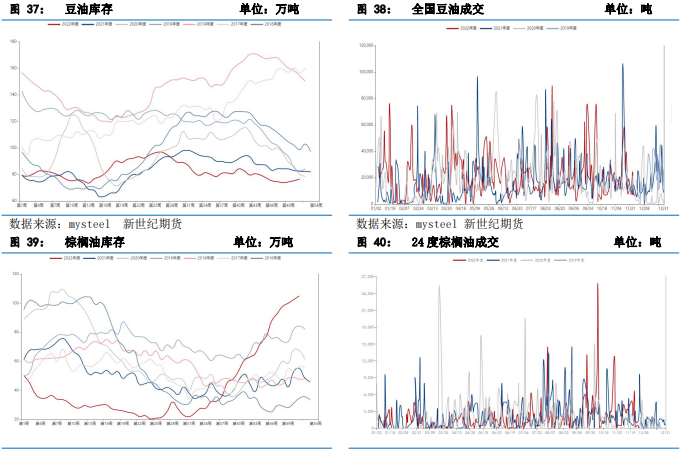

六、2023 年油脂供应增多,需求更具有提升空间

目前国内棕榈油库存高企,豆油库存无压力。据 Mysteel 调研显示,截至2022年12月23日(第 51 周),全国重点地区豆油商业库存约 76.455 万吨,较上周增多1.153 万吨,涨幅1.53%。全国重点地区棕油商业库存约 104.96 万吨,较上周增多 2.51 万吨,增幅2.45%;同比增多56.26万吨,增幅 115.52%。

国内大豆进口量大约增多,豆油产量提升,叠加进口有增量预期,大约2022/23年度国内豆油总供给量为 1924 万吨,同比增幅 4.06%。需求上,随着经济回暖及各地餐饮业恢复,大约2022/23 年度国内豆油总需求量 1714 万吨,同比增长 3.25%。USDA12 月呈文中预估2022/23年度中国豆油进口量同比增 70 万吨,棕榈油进口量同比增 280 万吨,菜油进口量同比增145万吨,若包孕菜籽进口量同比增多 84 万吨折合菜油约 30 万吨摆布,葵花油进口量同比增60万吨,四大油脂进口总量同比增量到达 585 万吨。

油脂出产一般下半年高于上半年,2023 年或愈加鲜亮。随着国内放开疫情管控,各地将分时段迎来首波传染顶峰,社会流动人流减少,全国物流及出产程度受影响,出产程度很难看到大幅上升,这将拉低 2023 年上半年出产预期。不过随着人们回归正常生活,2023 年下半年出产将迎来更大幅度反弹,疫情前大都年份下半年三大油脂出产较上半年增幅在150-200万吨,而 2020 年下半年较上半年出产增幅高达 300 万吨,大约 2023 年油脂出产更具提升空间。

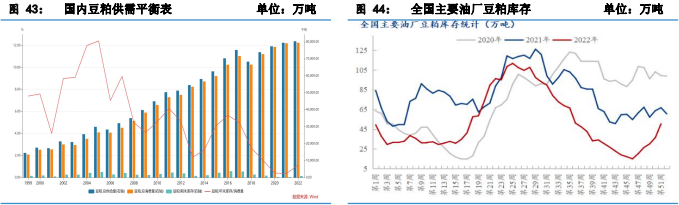

七、库存偏低,2023 年豆粕供给增多

豆粕库存尽管回升,但仍处于偏低程度,随着集中到港,供应会转为宽松。据Mysteel对国内主要油厂查询拜访数据显示,截止第 51 周(12 月 17 日至 12 月23 日)当周,豆粕库存为50.39万吨,较上周增多 13.93 万吨,增幅 38.21%,同比去年减少 16.37 万吨,减幅24.52%。我国大豆进口依赖度高,因为压榨利润欠安,2022 年下半年期间大豆到港量偏低,导致我国大豆的供给偏紧,开机率下降,豆粕供应趋紧,库存量连续多月下滑,创历史新低。不过大豆到港增多,豆粕库存程度会逐步回升,供给会逐渐宽松,调停库存的下跌,而在南美大豆丰产的预期下,大约 2023 年的豆粕库存压力会逐渐缓解最终消失以至转为宽松。

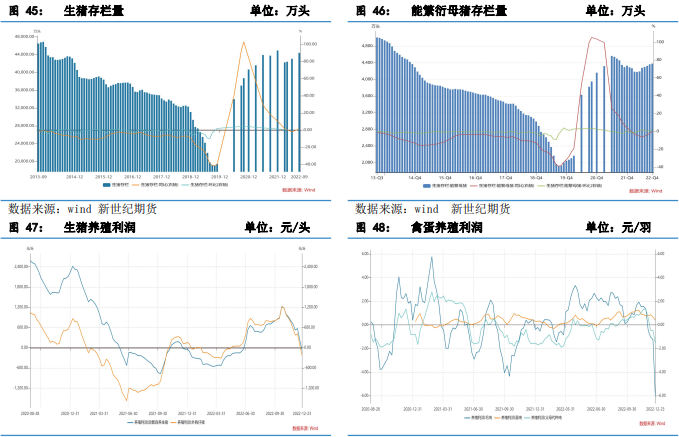

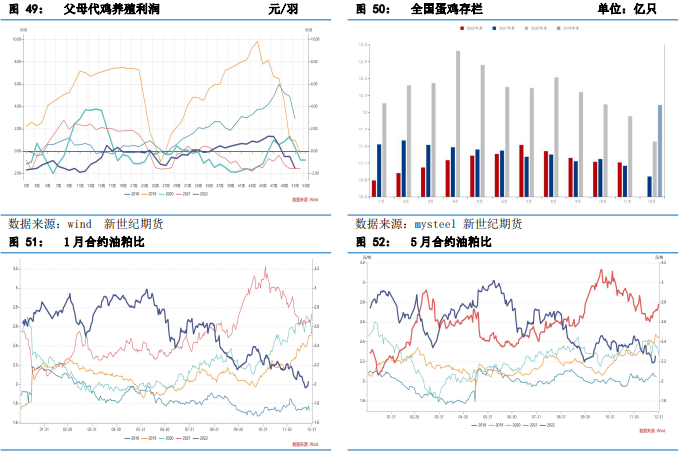

八、豆粕需求

标题生猪价格对于我国 CPI 影响较大,因而出台较多政策例如抛储等,股票配资,使得猪价迟缓上涨,同时高位的饲料价格也挤压养殖利润,克制生猪补栏积极性和整体存栏量。由于目前能繁母猪恢复速度较迟缓,明年全年出栏量将会低于今年,对饲料出产也会孕育发生必然影响。此外,随着豆粕减量替代的施行,豆粕在饲猜中的添加比例可能进一步降低,叠加当前生猪养殖利润连续走低恐将冲击 2023 年生猪养殖户补栏热情,在 2023 年上半年豆粕需求可能难以提升。大约上半年相对昏暗,下半年改善幅度有限。

九、油脂油料小结与展望

油脂:全球油脂紧缺格局正在朝宽松方面转变,美豆供应尽管仍偏紧,股票配资网,库销比仍在低位,但市场遍及对巴西大豆产量给出 1.55 亿吨天量预估,全球经济衰退阴霾覆盖下,经济及商业流动下滑或令餐饮油脂需求难有太好增量,不过疫情的进一步放开对油脂需求的预估仍有等待。2023 假如巴西大豆丰产,配合加拿大和俄罗斯菜籽丰产,以及马来和印尼的棕榈油出口增多,全球油脂供应在 2023 年将变得十分充沛,若需求改善有限,油脂重心或下移。假如南美大豆间断第二年大幅减产,则全球油脂供应仍将偏紧,再加上需求预期改善,油脂重心或上移。存眷拉尼娜下的外盘大豆产区天气以及东南亚棕榈油产销等不确定风险。

豆粕:美豆维持紧均衡格局,美豆高价格刺激下 2023 年种植面积有望继续增多。南美大豆受拉尼娜气候影响,大约阿根廷或有所调减,但多家机构预估巴西大豆1.5 亿吨巨量且丰产概率较大。中国大豆进口量还将保持高位,豆粕供应充沛,豆粕上半年相对昏暗,下半年改善幅度有限,随着豆粕减量替代的施行,豆粕在饲猜中的添加比例可能进一步降,饲料需求或无奈到达 2022 年程度。供给趋增,需求高位震荡小幅回落,豆粕重心逐渐下移,若天气呈现问题,豆粕存在阶段性的炒作时机,存眷外盘大豆产区天气及中国进口等不确定性风险。

豆二:随着拉尼娜正在急剧消退,市场预估新年度巴西大豆产量或将到达创纪录高位,即使干旱未能如预期缓解而且呈现减产,来自巴西和巴拉圭丰产预期也会抵消阿根廷大豆减产多因素,2022/23 年度全球大豆粗略率供应充沛。USDA 认为中国饲料需求增多,大豆进口量将同比增多 700 万吨,不过 USDA 过于乐不雅观,压榨利润、生猪养殖利润、疫情形势等城市影响到2022/23年度需求,在外盘大豆产区风调雨顺的条件下,豆二价粗略率重心下移,存眷外盘大豆产区天气及中国进口等不确定性风险。

风险点:1)、拉尼娜现象带来的大豆产区天气不确定性。2)、产地棕榈油产销。3)、需求超预期增;4)进口受阻;5)国际场面地步恶化。

(责任编纂:赵鹏 )

相关推荐

- 热门文章排行