全球铝、锌等冶炼生产成本有可能抬升

发布时间:2022-08-18 作者:admin 来源:网络整理 浏览:

中金公司研报认为,继续下调了今年欧洲、中国的锌产量,同时下调了今年的全球需求增速,调整后的均衡表显示2022年全年锌供需缺口今后前大约的39万吨46.6万吨,下半年国表里出产增速分化与欧洲能源风险交织,国内进口比拟上半年或有改善,但很难扭转今年整体低进口的场面,全球精炼锌库存可能延续去库。向前看,我们建议连续存眷欧洲能源问题演绎以及国内基建动员实物需求增量的兑现。

研报全文

锌:双重供给风险兑现,锌价偏强运行

双重供给风险兑现,锌价偏强运行

在3月的季度更新呈文和4月的《锌:双重供给风险支撑根本面偏强》我们提到,2022年锌供需缺口扩充,主要由于欧洲仍有可能减产以及国内冶炼厂受原料约束而产量增长受限。截至目前,我们看到这两点因素均有兑现。

1)欧洲:8月5日全球主要的锌供给商嘉能可传布鼓吹“欧洲能源紧缺已对供应形成本质性威逼”[1];8月15日,Nyrstar颁布颁发9月1日起关闭位于荷兰的Budel锌冶炼厂[2],锌价应声上涨。

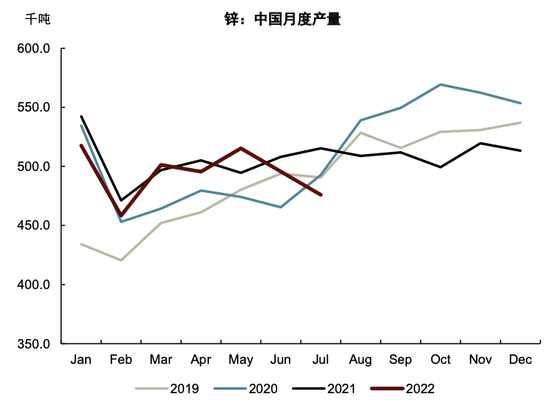

2)国内:因原料供应限制,二季度起国内锌产量初步走弱,年初至7月累计产量为344.7万吨,累计同比减少2.4%。

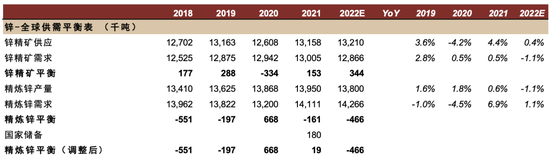

本篇呈文中,我们调整了锌全球供需均衡表,计入了供给、需求端国表里的新变革,成果显示2022年全年锌供需缺口今后前预测的39万吨扩充至46.6万吨(图表1)。

图表1:锌全球供需均衡表

质料来源:SMM,ILZSG,LME,SHFE,中金公司钻研部

海外高电价风险延续,欧洲供给再度减少

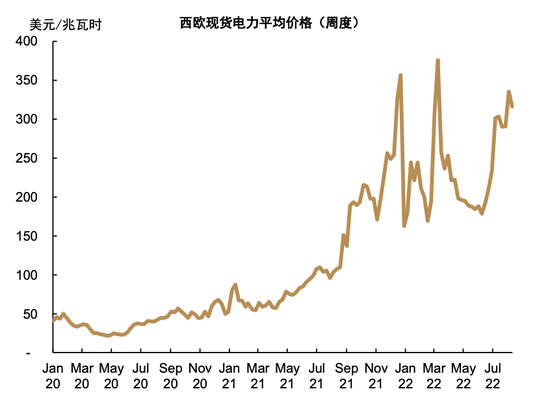

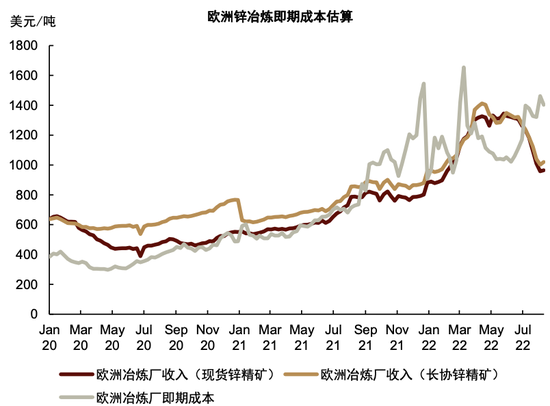

在去年10月的呈文《大宗商品:全球电价上涨,供应新风险》中,我们提示以欧洲为首的全球范围内呈现电价上涨,思考到铝和锌单吨消费均匀耗电量别离约为4,100千瓦时/吨和14,000千瓦时/吨,全球铝、锌等冶炼消费老本有可能抬升,以至面临产能关闭风险。去年四季度,欧洲多家锌冶炼厂暗示因电力价格高企将实施错峰消费[3]。由于欧洲锌产量占全球16%(2021年),相对占比较高,欧洲能源紧缺和高电价对锌价和当地现货溢价的支撑作用也相对更强(图表4、5)。近期,欧洲热夏、干旱以及俄乌相关制裁门径落地使得欧洲能源紧张的问题从头遭到存眷,西欧均匀现货电价再度攀升至高位(图表2),Nyrstar发布声明,颁布颁发从9月1日起关闭位于荷兰的Budel锌冶炼厂[4],复产工夫不明。2021年该冶炼厂年产量约为28.5万吨,占欧洲产量13%,占全球产量2%。在此前的呈文中,我们提到“由于欧洲局部锌冶炼厂的短期电力合约将在2022年到期而新的电力合同价格可能更高,如果没有额外的政府补助,我们大约今年欧洲精炼锌仍有减产风险,全年欧洲精炼锌产量可能同比降低3.7%至214万吨”,思考到Budel锌冶炼厂停产,以及嘉能可旗下Portovesme产线连续关闭[5],我们将欧洲产量再度下调至199万吨(同比下降10.5%)。

图表2:西欧均匀现货电力价格(周度)

质料来源:BNEF,中金公司钻研部

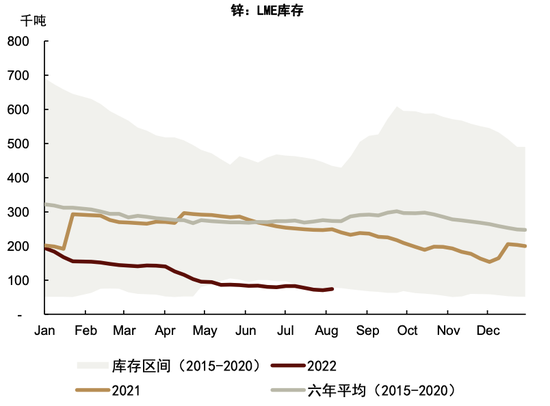

图表3:LME 锌库存

质料来源:LME,中金公司钻研部

图表4:欧洲锌冶炼厂即期老本估算

质料来源:SMM,ILZSG,LME,SHFE,股票配资网,中金公司钻研部

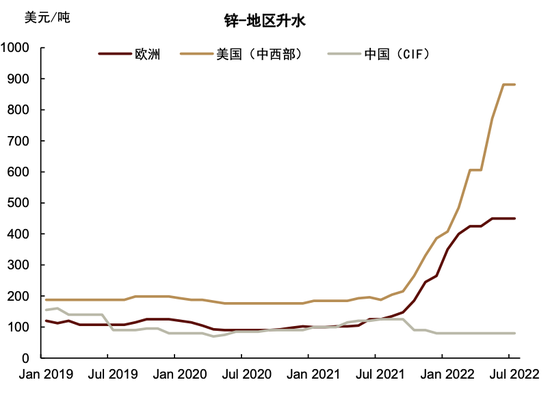

图表5:现货升水

质料来源:Woodmac,中金公司钻研部

国内锌冶炼产能操作率受原料供给掣肘,近期部分区域工业限电再添干扰

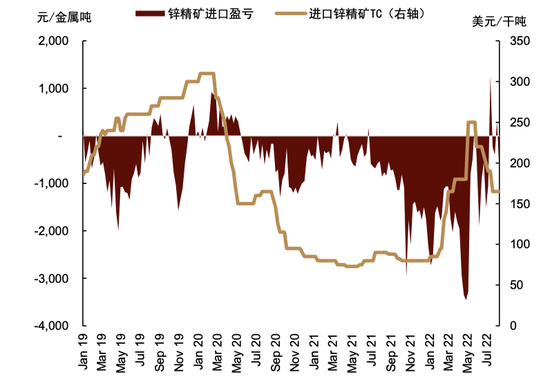

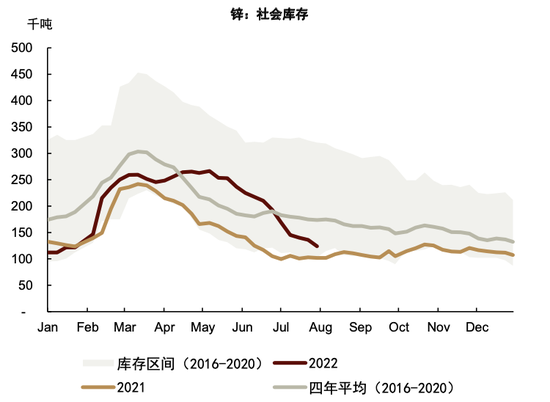

第二重供给约束来自中国,此前的呈文中,我们提示“尽管今年全球锌精矿供给恢复,但由于国表里锌价差连续扩充,矿端边际宽松对精炼锌产能操作率的传导粗略率并不顺畅,国内冶炼厂进口锌精矿依然大幅吃亏,同时国内精矿供给连续短缺,锌冶炼厂可能会提早检修,全年产能操作率难有大幅提升”。二季度起国内锌产量初步走弱(图表8),年初至7月累计产量为344.7万吨,最好的股票配资网,累计同比减少2.4%(SMM)。6月锌表里比价有所恢复,进口矿吃亏收窄转为小幅盈利(图表6、7),进口矿得到暂时增补,但近期海外供给溢价再度回升,从头拉大了表里比价和进口吃亏,国内原料补库水平可能依然受限。别的,8月15日四川省由于电力供应紧张,限制消费企业用电,四川省锌冶炼厂受影响量为4890吨[6]。尽管夏季高温限电对锌冶炼的影响可能是短期事件,但无疑对于本就偏紧的供应平添干扰。别的,由于进口间断吃亏,上半年国内精炼锌进口维持低位,累计净出口1.1万吨(去年同期净进口26.6万吨)。上半年产量和进口均不及同期,国内锌社会库存自四月开启去库趋势。

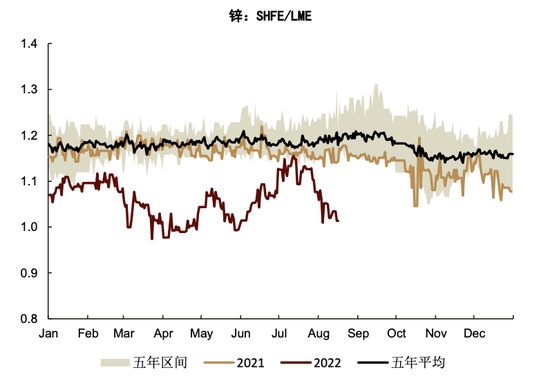

图表6:锌表里比价

质料来源:LME,SHFE,中金公司钻研部

图表7:锌精矿进口盈亏

质料来源:SMM,LME,SHFE,中金公司钻研部

图表8:中国锌产量

质料来源:SMM,中金公司钻研部

向前看,供给紧张可能延续,国表里出产增速可能分化

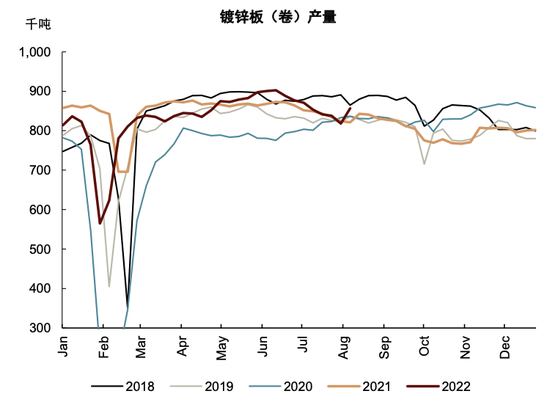

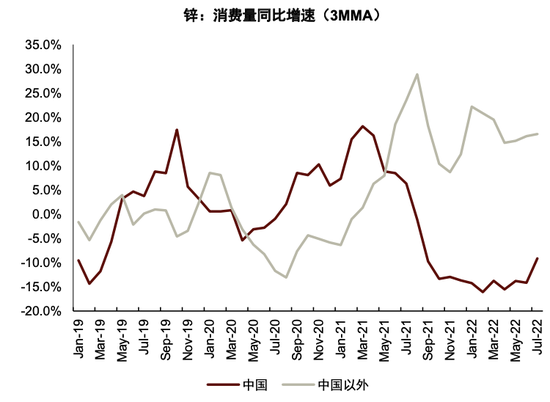

标题向前看,我们认为供给紧张可能延续,国表里出产增速可能分化。出产端,国内出产较上半年可能因基建和汽车拉动而环比改善。海外市场,自2021年初步表示强劲的美国非住宅建造支出(季调)从4月初步间断环比下滑;欧洲上半年汽车销量同比下滑13.7%(欧洲汽车制造商协会);日本镀锌板上半年产量环比下滑15.8%(日本钢铁协会)。下半年,欧洲需求可能也面临能源紧张的挑战,期货配资,全球制造业PMI在海外加息环境下可能延续收缩趋势,需求较上半年和去年可能难有亮点。整体上,我们继续下调了今年欧洲、中国的锌产量,同时下调了今年的全球需求增速,调整后的均衡表显示2022年全年锌供需缺口今后前大约的39万吨46.6万吨,下半年国表里出产增速分化与欧洲能源风险交织,国内进口比拟上半年或有改善,但很难扭转今年整体低进口的场面,全球精炼锌库存可能延续去库。向前看,我们建议连续存眷欧洲能源问题演绎以及国内基建动员实物需求增量的兑现。

图表9:锌国内社会库存

质料来源:SMM,中金公司钻研部

图表10:中国镀锌板卷产量

质料来源:Mysteel,中金公司钻研部

图表11:全球精炼锌表不雅观出产同比增速估算

- 上一篇:短期镍价高位震荡

- 下一篇:2022/23年度欧盟葵花籽产量将比上年降低6%

- 热门文章排行