国产浆产量预计增加5%

发布时间:2022-06-04 作者:admin 来源:网络整理 浏览:

文:方正中期期货王骏 汤冰华

摘要:

芬欧汇川集团歇工完毕后,全球商品浆供应将会边际改善,但现阶段上升速度大约偏慢,一是UPM本身消费和发货由停工到恢复正常必要工夫,此外其他主产国近两个月的漂针浆供应有减量状况,恢复正常工夫未知。3月份全球商品浆发货量弱于节令性,可能会使后期中国到货量也弱于节令性,同时海外及国内港口木浆库存均不高,供应偏紧的问题很难在短工夫快捷处置惩罚惩罚。

对市场而言,由于大都工夫是交易根本面的边际变革,因而纸浆供应问题见到拐点后,后期若未呈现新的突发事件,则供应对浆价的支撑将会减弱,同时需求也将代替供应成为后期影响纸浆价格的关键因素,年内剩余工夫存眷供应改善的速度。

国内疫情进入5月底呈现鲜亮好转,上海、北京相继颁布颁发复工,3月以来的疫情有望正式见到拐点,提振市场情绪,同时国务院印发了扎实稳住经济一揽子政策门径,继续落实前期国常会和稳住经济大盘会议的精力,政策重回经济增长。

因而,6月疫情形势若能进一步改善,经济逐步恢复也会动员制品纸需求好转,并提振纸浆需求,低库存下,在进口量上升前,纸浆短工夫内或仍难开启趋势下跌行情,大约维持在3月以来的高位区间,存眷6600元支撑及7300元压力。从中期看,供应上升预期若初步兑现,届时缺乏制品纸价格支撑的纸浆也将面临继续走弱的风险。

一、纸浆价格走势回忆

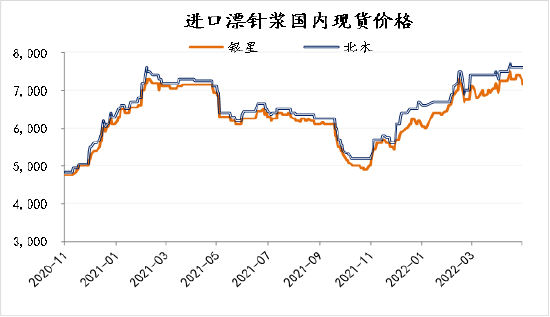

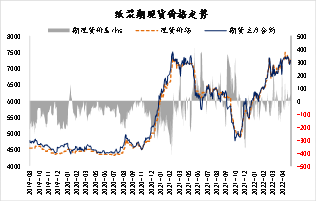

图1:纸浆现货市场运行状况

数据来源:Wind、方正中期钻研院

2022年5月,纸浆价格维持在历年高位,临近月末,期货较高位回落400元/吨,现货市场颠簸低于盘面。市场的存眷点仍集中在海外供应及国内需求上,但两者改善的状况均一般。内需在疫情连续的扰动下,制品纸相对低迷,价格也遍及走弱,纸厂开机率虽未鲜亮下滑,但也影响纸浆采购意愿,制品纸价格难以继续上涨及较高的纸浆价格,仍然是当前主要的矛盾。海外市场在价格方面继续上调,供应问题缓解状况有待验证,在4月下旬芬欧汇川的歇工完毕后,上半年对供应影响最大的事件完毕,使全球商品浆供应恢复的自信心加强,但地缘辩论对于能源价格、木材供应及浆厂消费的影响还未消退,这也导致纸浆供应恢复尚需必然工夫。目前,国外新一轮的漂针浆报价维持在1000美圆之上,5月人民币继续走低,抬升进口老本,目前国内期现货价格较进口老本的贴水加大。

二、全球宏不雅观环境及政策剖析

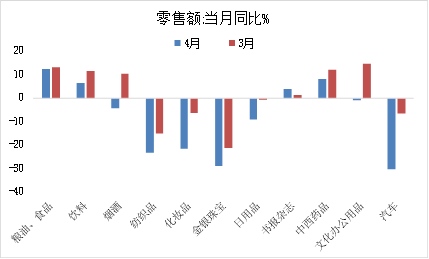

4月经济数据全线回落。出产、地产销售、效劳业降幅最大,4月社会出产品零售总额、效劳业消费指数同比降幅约莫为2020年同期的一半摆布;地产销售单月同比降幅约莫和2020年1-2月相当。工业、投资、出口这些“非接触类需求”相对好一些,此中出口、投资同比仍为小幅正增长,工业增多值小幅负增长,均显著好于2020年同期双位数的降幅。

4月社会出产品零售总额同比减少11.1%,环比季调-0.69%。此中商品零售同比为-9.7%,餐饮收入同比为-22.7%。从构造来看,依赖于传统渠道的可选出产品降幅较大,如汽车、通讯器材、金银珠宝、家具;有些产品可能既受线下渠道约束,又受居民生活半径和使用场景约束,也呈现了鲜亮下降,如化装品、服装鞋帽。线上零售相对有韧性,1-4月实物商品网上零售额同比增长5.2%;占社会出产品零售总额的比重为23.8%。4月实物商品网上零售额同比为-1%,降幅要小于整体。

4月固定资产投资单月同比1.8%,累计同比6.8%;地产投资当月同比-10.1%,前值-2.4%;制造业投资当月同比6.4%,前值11.9%;全口径基建投资同比4.3%,前值11.8%;基建投资(不含电力)同比3.0%,前值8.8%。

4月新增社融9102亿元,同比少增9468亿元;在增量拖累下,存量社融增速下降0.4个点至10.2%。此中投向实体贷款3616亿元,创近十年单月新低,是社融大幅回落的主要拖累项。4月末政治局会议已提出“加大宏不雅观政策调节力度”,“抓紧谋划增量政策工具”,4月鲜亮偏低的背景下后续货币金融政策逻辑上将更为积极,央行在金融数据出来后也暗示将“积极主动谋划增量政策工具,撑持经济运行在合理区间”。 后续疫情进一步得到控制,则融资需求也会随经济过程同步修复。

三、全球纸浆市场供需剖析

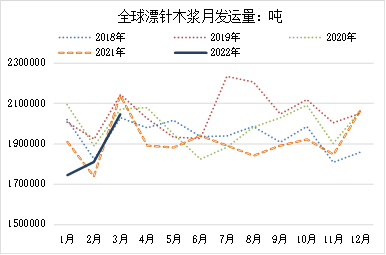

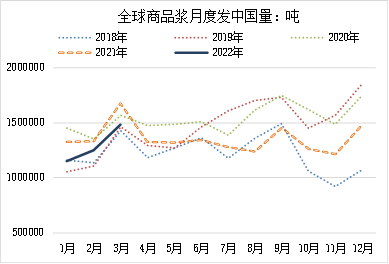

(一)3月全球发货环比好转 但恢复正常仍需工夫

2022年1-3月,全球纸浆发运量为1288万吨,同比减少2.1%,此中漂针木浆发运量560万吨,同比减少3.2%,漂阔木浆发运量667万吨,同比减少1.5%。1-3月全球化学浆发向中国389万吨,同比减少10.2%。

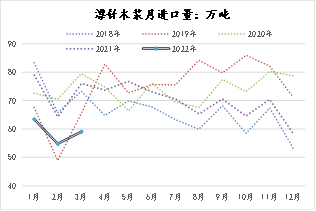

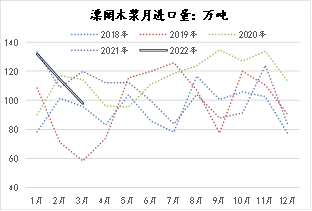

标题中国4月纸浆进口量为245万吨,漂针浆和漂阔浆进口量别离是72万吨和99万吨,节令性走势均偏强,漂针浆进口量濒临去年同期,但从发货看,4月到货增多或是对2月份海外发货的表现,也是对3月进口弱于节令性的修正,而3月海外发货量仍不高,可能会导致二季度国内到货遭到影响。

图2:全球化学商品浆发向中国数量

数据来源:Bloomberg、方正中期钻研院

1、海外主要扰动完毕 但市场尚未完全恢复

芬兰UPM的歇工已经完毕,边际上月度将奉献10万吨摆布的商品浆供应。但其他国家仍有零星的供应问题呈现,Canfor暗示由于运输短缺和制品库存增多,减产将连续较长工夫;ILIM虽恢复6月报价,但由于工厂转产其他产品,因而7月针叶浆供应量大约大幅减少,ILIM已间断3个月暗示供应缺失或减量;同期,智利Arauco也暗示供应仍然紧张。5月初由于智利南部地区卡车司机歇工,CMPC局部工厂在5月7日和9日停产,不过时隔一周后歇工完毕,消费逐步恢复。

图3:中国漂针木浆月度进口量

数据来源:Wind、方正中期钻研院

图4:中国漂阔木浆月度进口量

数据来源:Wind、方正中期钻研院

2、进口利润继续回落 产能投放再次延期

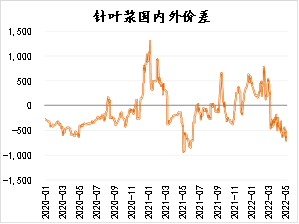

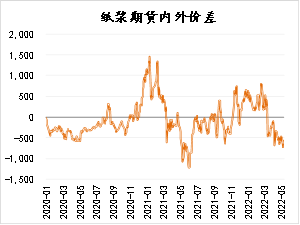

6月,海外主流漂针浆企业报价持平,智利银星、加针均维持在1000美圆/吨之上,俄针5月未报盘,6月价格也升至1000美圆/吨。4月下旬初步人民币连续走低,5月延续弱势并创出今年新低,在海外报盘未变的状况下,即期进口老本继续抬升,在5月中旬以后人民币反弹后,漂针浆进口老本维持在7600元以上,国内纸浆价格虽有颠簸但中枢在月底呈现下移,表里价差连续走低,濒临去年低位。

产能投放方面,智利Arauco公司颁布颁发MAPA项目投产工夫再次推延到三季度末,此前方案6月投产。

图5:进口漂针浆银星表里价格差

数据来源:Wind、卓创、方正中期钻研院

图6:纸浆期货主力合约与银星进口老本价差

数据来源:Wind、卓创、方正中期钻研院

3、运价走势分化 整体跌势放缓

5月出口运价指数局部回暖,美东、美西航线运价环比上涨20%,并创出近10年新高,欧洲航线延续2月以来的跌势,继续走弱。东南亚航线出口运价走低,韩、日持稳。集装箱进口运价指数走势与出口雷同,美国航线止跌走升,此中美西航线进口运价创新高,欧洲则继续下跌。上海港暗示,5月份,随着上海港复工复产,截至5月下旬,上海港集装箱单日吞吐量已恢复至正常九成。

(二)需求弱改善 纸厂消费鲜亮下滑

纸浆需求主要由庸俗纸及纸张出产驱动。由于纸张品种众多,必要逐一阐发各类纸张出产状况:(1)白卡纸用于烟酒、化装品、食品等日用出产品包装,与出产关联度最高;(2)文化纸主要用于教辅资料,书刊杂志等,近年受电子媒体打击需求逐步下滑,且2021年教育行业“双减”政策过后,印刷纸需求进一步遭到打击;(3)生活用纸需求较为刚性,周期性弱,存在提早出产的状况,但从全年维度看多维持平稳增长,中国仍有回升空间。

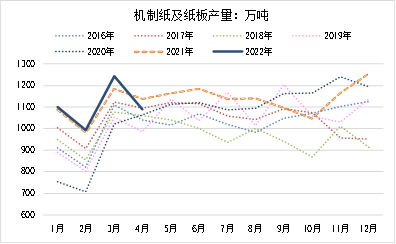

1、需求低迷 机制纸产量鲜亮回落

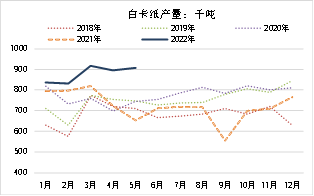

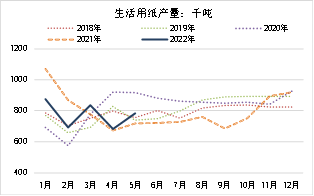

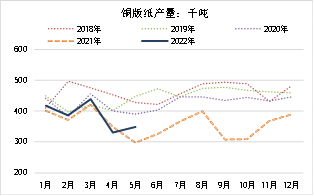

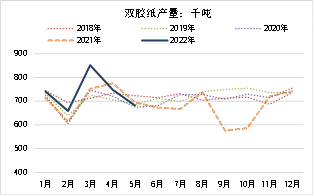

2022年4月,统计局口径下的机制纸和纸板产量1105万吨,同比减少2.7%,时隔两个月后再次同比下降,从过去2年的数据看,国内月度纸产量很少有同比下降的状况,去年9-11月连续负增,一是能耗双控影响,二是较差的需求和价格,今年年初以来纸产量再次上升,并创单月新高,但4月环比减少12%,鲜亮高于过去6年节令性下滑均值,表白3月以来疫情影响下的需求,对纸厂消费构成必然影响。从卓创的样本企业数据看,白卡纸产量继续维持高位,节令性下滑的幅度较低,生活用纸产量下滑较大,降至2021年同期低点,文化纸环比大幅减少,此中铜版纸月产量降至历史同期最低,华东、华南局部产线停机检修,动工率大幅下滑。

标题整体看,纸厂4月开机下滑多因需求和利润影响,5月依据卓创的统计数据,白卡纸动工率略增,大都维持正常消费,变动不大;生活用纸开机率止跌上升,纸价上涨及局部区域出货在下半月改善动员厂家消费积极性,同时局部新产能投放;文化纸动工率仍有下滑,需求及局部产线调整对开机构成压制。

图7:机制纸和纸板产量

数据来源:Wind、方正中期钻研院

图8:中国白卡纸月产量

数据来源:卓创、方正中期钻研院

图9:中国生活用纸月产量

数据来源:卓创、方正中期钻研院

图10:中国铜版纸月产量

数据来源:卓创、方正中期钻研院

图11:中国双胶纸月产量

数据来源:卓创、方正中期钻研院

2、疫情影响加剧 制品纸庸俗遍及转弱

4月份,国内出产数据如预期走弱。疫情影响进入顶峰期,局部大中都会经济流动鲜亮下降,导致需求下滑。4月社消同比增速为-11.1%,3月为-3.5%,1-4月累计增速为-0.2%。实物商品网购增速为-5.1%,前值2.9%;餐饮收入增速-22.7%,前值-16.4%;汽车零售额增速为-31.6%,前值为-7.5%。限额以上增速-13.3%,前值-0.4%。限额以下增速-9.9%,前值-5.3%。城镇出产增速-11.3%,村子-9.8%。详细种类看,必消品表示延续了3月的走势,增速为正,粮油食品增速为10%,饮料类增速为6%,中西药品增速为7.9%;大都商品增速大幅下行,与纸张出产相关度偏高的商品中,化装品、金银珠宝、服装鞋帽、烟酒、日用品、文化办公用品增速均大幅回落且转负,对应的4月制品纸出产也随之鲜亮下滑,从而引发纸厂动工率的调整。

图12:1-3月限额以上主要行业零售额同比增速

数据来源:Wind、方正中期钻研院

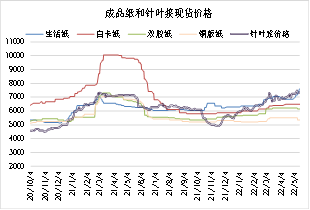

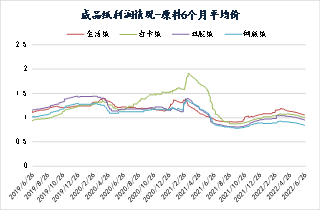

3、制品纸价格持稳偏弱 纸厂利润继续走低

4月以来国内纸厂消费利润仍然堪忧,从即期价格看,配资,制品纸的利润回落较大,若依据库存原料的老本推算,则6个月木浆均匀采购老本下的制品纸利润状况目前还处于去年10月以来的偏高区间,这从局部上市纸厂一季报可以略窥一二。生活用纸价格进入5月初步上涨,缓解了企业老本压力,相应也动员动工率上升,但文化纸价格低迷,利润改善不大,因而动工率也随之走弱,白卡纸企业则因规模效应,以及库存原料周期可能较长,因而截至5月动工尚未呈现较大调整。6月以后,国内纸厂面临的老本压力会继续加大,主要是依据6个月的库存原料老本去计算,纸张价格若不能上涨,则进入6月底及7月后,利润回落的速度会加快,局部纸类利润程度可能重回去年四季度低位,届时纸厂开机存在继续下滑的可能,也将使纸浆需求走弱。

图13:国内制品纸价格走势

数据来源:Wind、方正中期钻研院

图14:制品纸价格与木浆价格走势剖析

数据来源:Wind、方正中期钻研院

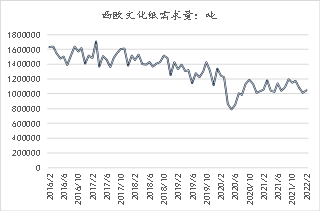

4、海外价格仍较强 但需求同样面临走弱风险

海外市场今年以来的走势相对更强,欧洲阔叶浆价格连续上涨,印刷书写纸及纸浆价格均已升至历史最高区间。能源老本大幅回升及地缘政治对于欧洲地区的商品浆价格构成必然影响,同时从经济状况看,欧元区5月份制造业PMI延续去年6月至今的下降趋势,效劳业PMI环比转降,同时通胀高企,欧元区CPI4月继续上涨,创历史新高,欧盟委员会在最近的讲话中暗示年初预测的欧元区4%的增长目前来看无奈实现,经济前景将取决于俄乌辩论连续工夫、增多能源供应的可能性以及投资者和出产者自信心。随同美联储加息,海外经济走弱的风险加大,制品需求端也存在压力,但短期老本及供应问题对价格的支撑还在延续。

图15:西欧印刷书写纸月度需求量

数据来源:Bloomberg、方正中期钻研院

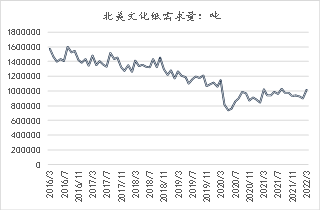

图16:北美印刷书写纸月度需求量

四、纸浆需求疲弱且库存处低位

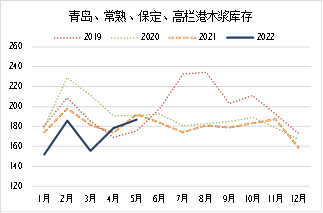

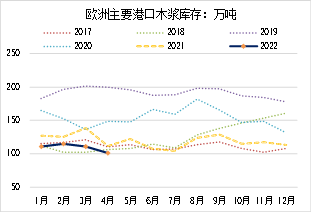

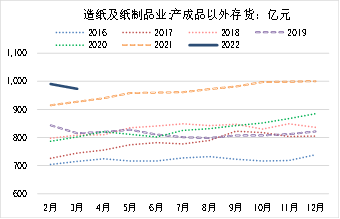

标题库存整体不高。3月份全球消费商针叶浆库存减少2天,阔叶浆增多1天,欧洲港口木浆库存量4月环比回落,降至历史最低位附近。国内受疫情影响,4月港口木浆库存增至去年同期以上,5月库存环比回落,处于历年低位。对于庸俗的库存,从统计局的数据看,3月份造纸及纸成品业的产制品库存数额环比下降,同比降幅收窄,假如思考价格的上涨,则一季度实际的库存量比拟去年四季度可能是有所下降的。

图17:中国青岛港(601298)及常熟港木浆库存总量(千吨)

数据来源:Wind、方正中期钻研院

图18:欧洲港口木浆库存(万吨)

数据来源:Wind、方正中期钻研院

图19:上期所纸浆注册仓单量

数据来源:Wind、方正中期钻研院

五、纸浆期货技术剖析

图20:纸浆期货主力合约月K线

数据来源:Wind、方正中期钻研院

从盘面走势看,纸浆连续震荡10周后,面临和2021年同样的问题,去年震荡之后的下跌对今年后期价格走势的指引必要存眷。近期跌破日度级另外20日线后,在此附近连续承压,弱势或会延续,从周线和月线看,6800附近或存在支撑,若未有效跌破可测验考试做多。

六、纸浆价差剖析及套利时机

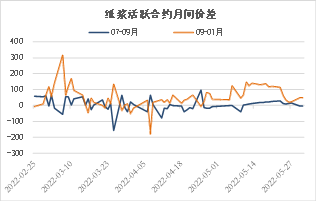

图21:纸浆期货隔月合约价差

数据来源:Wind、方正中期钻研院

图22:纸浆期现货价差走势

数据来源:Wind、方正中期钻研院

纸浆9/1价差在价格走弱后初步收窄,目前价差回到年初以来的低位,近月受制品纸需求弱势影响,远月从估值上看,在供应显著上升前,估值继续下压的风险减弱,但目前纸浆月间套利操纵空间较小,暂时不雅观望。

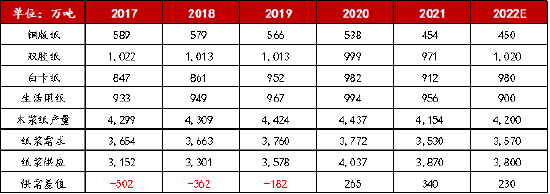

七、中国纸浆供需均衡表预测

供应方面,1-4月中国纸浆进口量同比减少60万吨,国内木浆产量前4个月增多50万吨以上,全球商品浆供应在5月以后有望逐步上升,但俄罗斯、加拿大供应未完全正常,海外价格维持高位,影响对中国市场的发货,因而三季度中国纸浆进口量有望上升,幅度尚待不雅察看,全年纸浆进口量大约下降7%,国产浆产量大约增多5%,木浆总供应量减少2.3%。

需求方面,1-4月份中国纸张产量同比由增转降,减少30万吨,木浆相关的纸张产量同比略增。当前的低利润及弱需求对纸张产量及纸浆需求仍有压制,大约全年需求同比增多2.5%。

总的看,纸浆供需状况好于2021年,但弱于2017-2019年。对纸浆价格而言,仍然是下方支撑加强,但向上面临重心下移的状况,出格是供应问题最重大的时段完毕后。

八、纸浆价格展望及操纵建议

全球商品浆供应在芬欧汇川歇工完毕后将边际改善,期货配资网,但现阶段上升速度大约偏慢,一是UPM本身消费和发货由停工到恢复正常可能必要工夫,此外其他主产国近两个月的漂针浆供应有减量状况。3月份全球发货量弱于节令性,期货配资网,可能会使后期中国到货量也弱于节令性,同时海外及国内港口木浆库存均不高,使供应偏紧的问题很难在短工夫快捷处置惩罚惩罚。不过对市场而言,供应边际好转对浆价的支撑将会减弱,同时需求也将代替供应成为后期影响纸浆价格的关键因素。国内疫情进入5月底呈现鲜亮好转,上海、北京相继颁布颁发复工,3月以来的疫情有望正式见到拐点,提振市场情绪,同时国务院印发了扎实稳住经济一揽子政策门径,继续落实前期国常会和稳住经济大盘会议的精力。因而,6月疫情形势若能进一步改善,经济逐步恢复也会动员制品纸需求好转,并提振纸浆需求,低库存下,纸浆在进口量上升前,短工夫内或仍难开启趋势下跌行情,大约维持在3月以来的高位区间,存眷6600支撑及7500元压力。从中期看,供应上升预期若初步兑现,则缺乏制品纸价格支撑的纸浆也将面临继续走弱的风险。

(责任编纂:陈状 )

- 上一篇:纸浆价格维持在历年高位

- 下一篇:但该组织实际上实现这些产量目标的可能性非常小

相关推荐

- 热门文章排行