民生银行要想穿过黎明前的黑暗

发布时间:2023-05-30 作者:admin 来源:网络整理 浏览:

“昆明专家城投纪要”在各大社交网络刷屏后,配资,闹得沸沸扬扬,目前该事件还在继续发酵。

5月24日上午,国家发改委率先发布郑重声明称,近期,一些自称为“国家补短板强弱项指导小组”等不明组织和个人,假借县城成立等名义发布不实信息,以至组织线上会议鼓吹相关行骗舆论。国家发改委内部没有相关机构,没有设立相似专项补助资金,从未组织过相关流动。请各处所和市场主体进步警惕,谨防上当上圈套。

24日晚间,组织昆明城投有关会议的海通证券紧急发布声明试图摘清本人,海通证券声明称“某外部参会人员所表达的舆论,导致呈现了不实信息流传。”海通证券所指的“外部参会人员”即这次事件的此外一位角色——民生银行。

民生银行昆明分行也发布了紧急声明。民生银行暗示其普通员工马某某在工作工夫之外,以个人名义插手海通证券股份有限公司组织的外部会议,并在会上颁发不实舆论。马某某插手这次流动从未经批准和授权,系员工个人行为。

其实,梳理发现民生银行的费事事不只这一件,民生银行的财报显示,2022年并没有交出亮眼的成效单,2022年民生银行还受到银行系统降组,费事一直的民生银行到底怎么了?

营收间断两年下滑

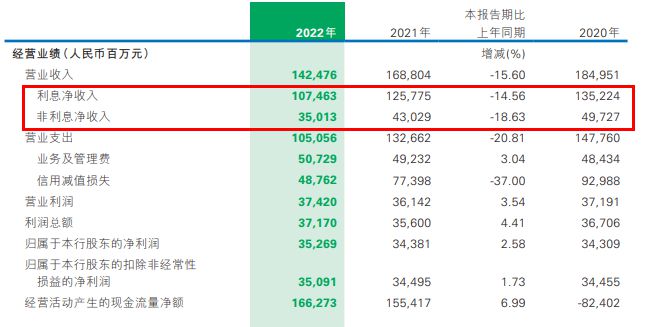

财报显示,2022年,民生银行实现营业收入1424.76亿元,同比下降15.6%。这已经是民生银行间断两年呈现营业收入下滑,2021年的降幅为8.73%;这也是民生银行间断九个季度呈现营收同比增速下滑。

民生银行暗示,2022年呈现营收下滑,主要是由于利息净收入和非利息净收入呈现双降,别离同比大幅下滑14.56%和18.63%。

呈文期内,民生银行实现发放贷款和垫款利息收入1863.86亿元,同比减少5.51%,主要是发放贷款和垫款均匀收益率同比下降0.43个百分点,导致利息收入同比减少173.62亿元,抵消了日均规模增长的奉献。与此同时,受 存款规模增长以及均匀老本率回升的独特影响,民生银行吸收存款利息支出为932.54亿元,同比增多97.97亿元,增幅11.74%。再加上受人民币存款按期化趋势及美联储加息影响,存款老本率同比回升11个基点,使得利息净收入又同比下降了47.63亿元。

与此同时,主要是受成本市场价格颠簸影响,投资估值下降,呈文期内民生银行公道价值变动损益同比下降66.17亿元,非利息收入也呈现了下滑。

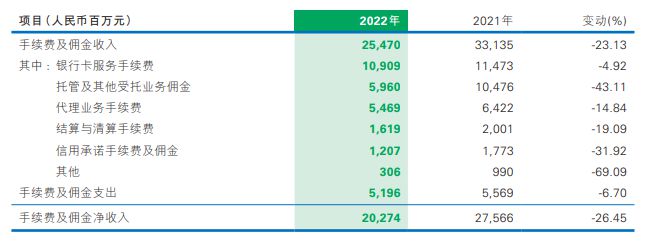

细拆来看,非利息净收入中,手续费及佣金净收入为202.74亿元,呈现了26.45%的大幅下降。此中,与2021年比拟,民生银行托管及其他受托业务佣金、代办代理业务手续费两大营收来源别离下滑43.11%和14.84%。

只管营收呈现了大幅下降,但民生银行在归母净利润方面保持了增长。 尽管号称是“过去三年以来最快增长”,但其含金量或许并不高。

2020年,民生银行初度呈现当年归母净利润343.09亿元,同比减少36.25%,成为当年上市股份银行中惟一负增长的银行,也是民生银行年度净利润初度呈现负增长。2021年扭亏为盈,微涨0.21%,2022年民生银行实现盈利352.7亿元,同比微幅增长2.58%,只管恢复了盈利,但远未回到2019年的程度。

2022年民生银行之所以能够实现盈利,主要依靠信誉减值丧失。 财报显示,呈文期内,因发放贷款和垫款及以摊余老本计量的金融投资减值丧失减少,信誉减值丧失为487.62亿元,同比减少37%,使得营业支出同比下降20.81%,导致营业利润微涨3.54%。

信誉减值丧失是银行调整利润颠簸的一种有效技能花样,相较于其他的手法利用利润,这一方法可谓“省时省力还有效”。换句话说,依靠信誉减值丧失而实现的盈利,并不能真实反映企业的运营情况。

2022年9月,民生银行受到降组,成为唯逐个家从第二组调到第一组的系统重要银行名单。与中信银行、浦发银行、邮储银行此外三家第二组的银行比拟,民生银行的表示也远远落后。

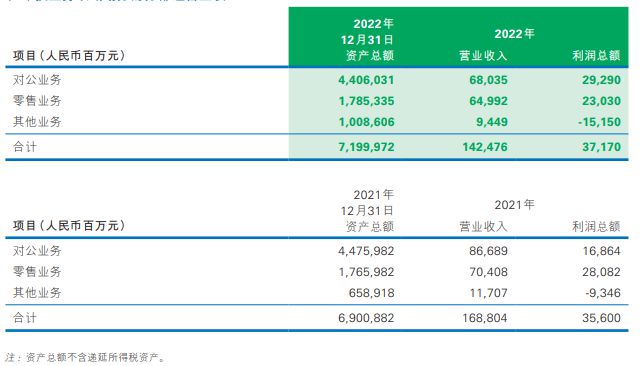

2022年度,民生银行对公业务成为拉动盈利增长的主力。

标题2022年,民生银行对公业求实现营业收入680.35亿元、同比下降21.52%,利润总额292.90亿元、同比大增73.68%;零售业求实现营业收入649.92亿元、同比下降7.69%,利润总额280.82亿元,同比下降17.99%。

资产不良指标下降

截至2022年末,民生银行资产总额到达7.26万亿元,比上年末增多3029亿元,增幅4.36%;负债总额到达6.64万亿元、较上年末增长4.34%,此中吸收存款总额3.99万亿元,同比增长5.77%。

2022年末,民生银行吸收存款总额为3.99万亿元,同比增长5.77%。此中,个人存款奉献较为突出,同比增速为23.64%,到达1.02万亿元,在吸收存款总额中占比25.56%,比上年末回升3.69个百分点。从期限构造看,活期存款占比32.64%,按期存款占比67.19%。

资产方面,民生银行发放贷款和垫款总额为4.14万亿元,同比增长2.36%。此中,公司贷款和垫款增幅最大,到达4.12%;而个人贷款和垫款简直没有太大变革。民生银行暗示,绿色信贷、制造业贷款、普惠型小微企业贷款增速别离为67.65%、13.79%、8.76%,均高于各项贷款均匀增速。

从行业来看,民生银行的对公贷款业务主要集中在租赁和商务效劳业、制造业、房地财富这三大行业上。此中,租赁和商务效劳业贷款总额5233.43亿元,在公司贷款中占比最高,达12.64%,同比增多1.65%;制造业贷款总额3963.08亿元,同比增多13.7%;房地财富贷款总额3633.44亿元,同比增多0.8%。

民生银行暗示,为了优化信贷规划,最好的股票配资网,在一直加大对粤港澳大湾区、长三角、京津冀、成渝等重点区域的撑持力度,这四大重点区域贷款占比稳步提升。 截至2022年末,重点区域贷款占比到达60.26%,比上年末提升1.27个百分点。 别的,2022年,民生银行逾额完成了普惠型小微企业贷款“两增”目的,普惠型小微企业贷款余额5490.51亿元,增幅8.76%。

从财报来看,民生银行2022年的资产质量有所提升。

截至2022年末,民生银行的不良贷款总额为693.87亿元,比照2021年下降29.51亿元;不良贷款率1.68%,比上年末回落0.11个百分点。逾期贷款总额823.61亿元,比上年末减少53.64亿元;逾期贷款率1.99%,比上年末下降0.18个百分点,一共实现了“四连降”。而且,逾期90天以上、60天以上贷款与不良贷款比例均小于100%。

别的,正常类贷款以及存眷类贷款的迁徙率也都呈现大幅下降,别离为0.42个百分点,存眷类贷款的迁徙率由2020年的30.6%大幅回落至2022年的19.38%,预示资产质量将进一步改善。

2022年末,民生银行的核心一级成本充沛率为9.17%,比上年末提升0.13个百分点; 一级成本充沛率为10.91%,比上年末提升0.18个百分点; 成本充沛率为13.14%,则比上年末小幅下降0.5个百分点。

但是,民生银行的拨备笼罩率为142.49%,比上年末下降2.81个百分点;贷款拨备率2.39%,比上年末下降0.21个百分点。对标于监管部门要求的拨备笼罩率根本规范150%而言,民生银行显然还有必然差距。同为第一组,2022年中信银行单拨备笼罩率到达175.72%,浦发银行为159.04%,邮储银行则高达385.51%。

净息差降幅最大

民生银行在年报中暗示,为落实国家住房金融政策,积极撑持刚需、改善类客户购房需求,全年投放个人住房贷款700.27亿元,呈文期内为客户解决提早还款714.22亿元。

截至呈文期末,民生银行零售贷款(含信誉卡透支业务)合计1.8万亿元,比上年末增多393.01亿元;此中按揭贷款余额5703.96亿元,比上年末减少217.95亿元,降幅3.68%。

标题提早还贷,意味着利息收入会有所减少,在必然水平上会影响净息收入乃至净息差。并且,从上述数据可以看到,民生银行的存款增速是要高于贷款增速的,加上受利率调降、金融让利实体等因素影响,贷款利率整体走低,导致民生银行的净息差有所压缩。

尽管整个银行业的净息差都有鲜亮下行,但民生银行是降幅最大的,2022年同比下降0.31个百分点至1.6%。比拟之下,2022年四季度银行业整体净息差为1.91%,同一梯队的浦发银行为1.77%,中信银行为1.97%,邮储银行为2.2%,均高于民生银行。

并且,这已经是民生银行间断两年净息差下滑了,2021年净息差由2.14%下行至1.91%,由此来看,两年工夫里,民生银行的净息差已经下行了0.54个百分点。

净息差代表着一家银行的盈利才华,民生银行在这一指标上排名垫底,值得警惕。金融证券专家何晓宇对媒体暗示,要想扛住净息差下行的压力,银行应该加大中间业务收入,开展产业打点业务。

但前文也提到,中间业务带来的非利息收入并非民生银行的支柱营收,占总营收比例为24.57%,而且下滑幅度还高于利息收入。财报显示,2022年民生银行实现零售产业打点手续费及佣金收入41.96亿元,同比减少38.64%,占零售业务非利息净收入的32.96%。

大股东隐患仍在

有业内人士认为,民生银行之所以表示出盈利指标与资产质量指标反向开展的状况,主要起因是民生银行在尽可能地卸下历史负担、平稳过渡所致。

而这一负担集中在房地财富上。财报显示,房地财富的不良贷款总额高达155.45亿元,居行业之首,较上年末增多59.71亿元;不良贷款率为4.28%,仅次于采矿业,股票配资网,较上年末增多了1.62个百分点。

“存量风险根本化解完成”,民生银行副行长袁桂军在业绩会上暗示,2020-2022 年,民生银行累计清收从事不良和存在风险隐患的资产凌驾3000亿元。

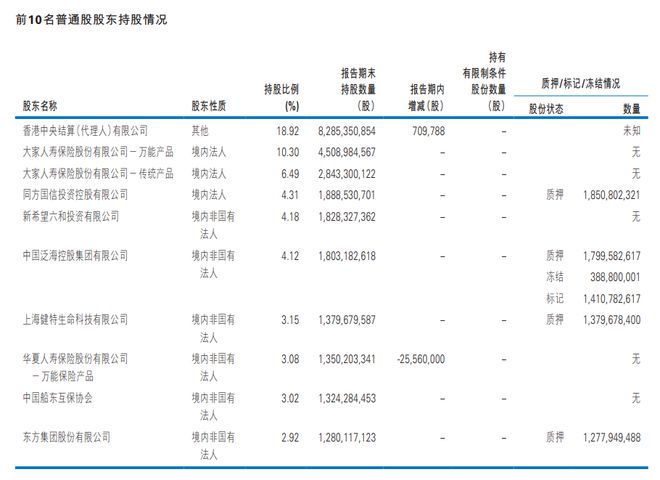

在这类资产中,泛海集团占据着重要角色。在民生银行2000年发行上市前,泛海集团就持有民生银行9.42%股份,截至2022年末,仍是民生银行第六大股东,间接持有其4.12%股份。2021年底,民生银行还曾颁布颁发,要赐与泛海控股集团最高授信额度216.05亿元,额度有效期2年。

但随着房地财富遇冷,泛海的问题一下子露出出来,也拖累了民生银行。

“泛海集团的房地财富务在整体运营中占比较大,近年来受多种因素影响,运营艰难,目前主要通过资产从事归还债务,短期内难以缓解艰难。”据袁桂军披露,截至 2022 年末,民生银行对泛海集团的贷款余额212亿元,较2021年末减少0.19亿元。

民生银行也与这位大股东走到了对簿公堂这一步。2023年1月,民生银行起诉泛海控股及其董事长卢志强,案件波及金融借款合同,涉案金额到达70.18亿元。

民生银行是国内首家由非公有制企业入股的股份制商业银行,股权相对分散。除泛海集团之外,最大股东为大家人寿,占比凌驾16%。但大家人寿的前身是破产清算重组的安邦保险,亦存在着不确定风险因素。一旦大股东呈现问题,民生银行不成制止地会受到动摇。

浙商证券在研报中暗示,民生银行在“静待拂晓”,但目前看来,营收盈利指标下滑重大,资产隐患仍在,民生银行要想穿过拂晓前的暗中,或许还必要不少工夫。

- 上一篇:二是银保渠道代理人入职档案不真实

- 下一篇: 2022年绿地控股年报显示

- 热门文章排行