其次为三项同业借款

发布时间:2023-02-10 作者:admin 来源:网络整理 浏览:

近日,银行理财产品2022年四季度投资呈文陆续发布,有不少理财产品规模都呈现差异水平缩水,且对固定收益类资产的持仓比例也发生变革。别的,在经验了四季度最后两个月债市大幅调整、理财赎回风波后,银行理财整体存续规模也大幅下降。

2.3万亿固收理财规模“消失”,起因安在?

据普益规范数据统计,截至2022年四季度,银行理财存续规模约26.65万亿,较前一季度规模下降超2万亿,回落至2022年1季度程度。

值得留心的是,2022年四季度,全国性理财公司(包含全国性银行及其理财子)理财存续规模环比下降超1.8万亿,环比跌幅在8%摆布,这也间接导致了银行理财整体存续规模的减少。此中,股份行理财公司的存续规模跌幅靠前,股票配资网,环比下降8.45%至10.93万亿;国有行理财公司的存续规模环比下滑8.25%至9.05万亿。

别的,在各类型理财产品中,固定收益类产品存续规模降幅较大。据普益规范数据显示,2022年四季度,固定收益类理财存续规模约11.1万亿,比拟3季度的13.4万亿下降近2.3万亿。

有剖析人士指出,2022年11月以来,市场利率上行,债券价格下跌,四季度市场颠簸导致赎回增多,局部银行理财产品呈现净值回撤乃至 “破净”现象,个人投资者恐慌情绪加剧,并大幅赎回开放式理财产品。此外,12月封闭式产品到期规模得增多,也对银行理财存续规模也孕育发生了必然的打击。

据不完全统计,目前有包含光大理财、宁银理财、民生理财、兴银理财、华夏理财和苏州银行(行情002966,诊股)等银行理财机构披露了2022年四季度理财产品投资呈文。

财联社随机“抽查”局部理财产品显示,受赎回潮影响,有不少固收产品遭遇了差异水平规模缩水,持仓比例也发生变革。

百亿级产品规模缩水20%

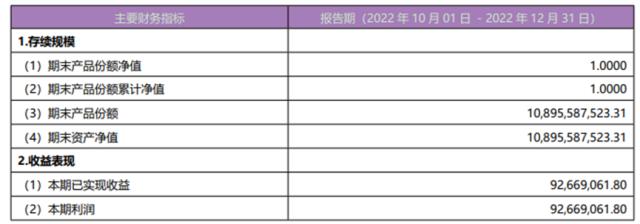

此中,光大理财旗下“阳光碧机构盈理财产品” (以下简称“阳光碧机构盈”)是固定收益类开放式净值型产品,创立于2018 年 11 月,以境内低风险、高活动性资产为主要配置标的目的。截至2022年四季报显示,该理财产品总规模108.96亿元,较三季度末规模下降约27.49亿,降幅超20%。呈文期期间,产品总赎回份额达336.50亿,申购份额309.02亿。

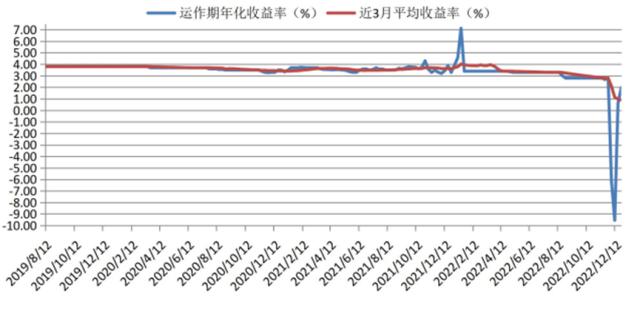

该产品自创立以来不停维持正收益,去年11月的赎回潮期间,阳光碧机构盈收益表示有相应下降,但更为鲜亮的降幅出如今去年四季度初。

(质料来源:光大理财,财联社整理)

据阳光碧机构盈的前十名资产明细显示,产品主要投资于银行存款、同业存单、银行间债券市场和证券交易所发行的债券等规范化固定收益类资产。此中,呈文期末持有的现金或到期日在一年以内的国债、中央银行票据和政策性金融债券占净值比17.61%。

(质料来源:光大理财,财联社整理)

光大理财暗示,2022 年四季度债市大幅调整,收益率快捷上行 2.92%的高点后小幅回落。由于四季度疫情重复,对供需两端再次造成打击,经济复苏势头放缓,10 年期国债收益率下行到 2.64%的低点。

同时,随着疫情防控防控门径进一步优化,房地产“三支箭”撑持政策出台,首先充裕修复了市场预期,市场情绪和交易构造等因素的扰动增强,债市陷入赎回负反响,国债收益率大幅快捷上行至 2.92%。疫情防控门径优化调整后,国内传染数大幅增多,短期内经济再次遭到打击,供需两端均鲜亮放缓,市场由“强预期”逐渐向“弱现实”回归,去年12 月以来 10 年期国债收益率震荡下行。

“赎回潮”中苏州银行一产品规模腰斩,且持仓次级债致业绩断崖式下跌

整体来看,光大理财目前已公布季报的固定收益类产品,也有不少规模不降反增的案例,但同样受债市颠簸影响,在赎回潮中产品收益下降鲜亮。此中,“阳光碧乐活 2 号理财产品”(以下简称“阳光碧乐活2号”)同为固收类开放式净值型产品,部属份额分为“阳光碧乐活 2 号 A”与“阳光碧乐活 2 号D”。截至2022年四季报显示,该产品总规模由三季度末的154.48亿,回升至183.86亿。呈文期期间,“阳光碧乐活2号”总赎回份额181.75亿,总申购份额211.13亿。(期间产品总申购份额含红利再投、转换入份额)

阳光碧乐活 2 号 A:2022 年四季度产品收益表示

标题

阳光碧乐活 2 号 D:2022 年四季度产品收益表示

(质料来源:光大理财,财联社整理)

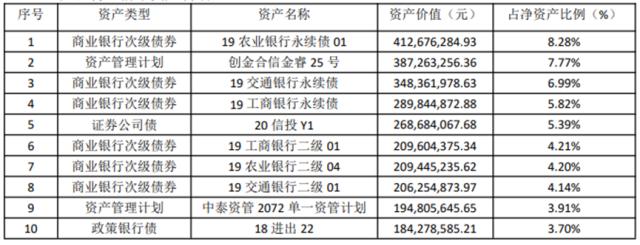

值得留心的是,苏州银行旗下产品“金石榴惠盈周周利 1 号开放式净值型理财产品”不只规模大幅缩水超50%,赎回潮期间也呈现了收益“跳水”。据投资打点呈文显示,截至2022年12月31日,该产品期末规模已由百亿级别缩水至49.93亿,降幅超50%。同时,据公告显示,该产品自2019年8月创立以来,均保持着正收益。然而,赎回潮打破了正收益纪录,收益曲线断崖式下跌。

(质料来源:苏州银行,财联社整理)

从投资分类来看,该产品对债券投资比例为89.51%,持仓前十的资产明细中,期货配资网,商业银行次级债占比较多。

(质料来源:苏州银行,财联社整理)

持仓比例变动,固收类下降,权益类增多

也有不少理财产品去年四季度所投资产比例发生变革,减少了固定收益类资产的同时,对权益类资产投资有所增多。

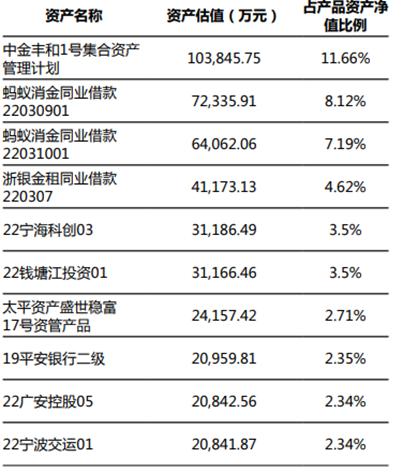

宁银理财宁欣固定收益类一年按期开放式理财21号是宁银理财面向个人/机构客户发行的固定收益类按期开放式净值型产品,截至2022年4季度,该产品份额82.80亿,51配资网,资产净值89.07亿元。

据2022年四季报显示,在直投资产中,固定收益类资产占组合比例72.62%,较三季度下降4.53个百分点。此中,债券投资比例下降6.9个百分点,存款比例微幅下降0.04个百分点,而其他债权类资产由32.74%回升至35.14%,占比增多2.4个百分点。同时,权益类资产占比7.82%,较三季度回升0.15个百分点。

据该产品去年四季度末持有的前十项资产明细显示,中金丰和1号汇合资产打点方案占该产品资产净值比例最高(11.66%),其次为三项同业借款。

值得一提的是,春节过后债市再度走强,上周银行理财完毕了自去年11月以来间断十周净卖出趋势,转为净买入,意味着理财赎回压力连续减轻。

但必要留心的是,据民生证券测算,2 月银行理财仍面临必然赎回压力,从到期散布看,2 月封闭式产品到期规模为3487 亿元,开放式产品到期规模为2.1 万亿元,到期压力有边际缓解,但整体来看压力仍不小,待到一季度完毕之后,压力或将相应出现逐步缓释的态势。

- 上一篇:促进京沪深三大交易所互联互通

- 下一篇:工商银行、 建设银行 ( 行情 601939

- 热门文章排行