迫切问题随之而来:养老产品该如何选?选收益率最高的吗?还是选费率最便宜的?答案是——选择对的

发布时间:2022-11-28 作者:admin 来源:网络整理 浏览:

万事俱备,个人养老金进入实战阶段!

除专属理财产品外,截至11月28日公募基金、养老保险、特定养老储备三类专属的个人养老金产品(下称“三类产品”)已陆续上市出售。投资者选择丰硕之余,迫切问题随之而来:养老产品该如何选?选收益率最高的吗?还是选费率最自制的?答案是——选择对的。

从券商中国记者理解的状况来看,大都投资者对养老金产品的理解,根本停留在“收益率有多高”这个层面。实际上,养老投资是一个恒久过程,关系到将来若干年后的老年生活质量。掂量养老产品的好坏,并不能只看过往投资的收益上下,更要看养老产品是否在将来特按时期提供可连续的不变现金流。

将来虽是不确定的,但通过产品构造剖析和横向比照,就能对相关产品的“养老成色”造成根本判断,也能从被选出看得透、弄得懂、易操纵的产品,进而提升个人养老金资产的配置效率。

养老FOF:数量最多,均匀年化收益约7%

FOF产品从2017年面世至今只要5年摆布工夫,养老FOF工夫更短。即便如此,这类产品近年来在养老领域热度不减,大有“青出于蓝”之势。首批个人养老金投资基金多达129只,是截至目前数量最多的个人养老金产品。

详细看,129只基金均由存量养老FOF增设Y份额而来,投资人通过个人养老金资金账户购置Y类基金份额参预个人养老金投资基金业务。依据个人养老金账户要求,个人养老金投资基金相关资金及资产将封闭运行,基金份额申购赎回等款项将在个人养老金账户内流转。

FOF的养老特征体如今投资资产的风险约束上,大概有两个方面:一是设定目的风险(也可以说是预期收益),依据各类资产在组合中的风险程度动态分配资产权重,使得基金能在差异环境中获得相对稳健的表示;二是聚焦将来某个工夫节点,以此来设想基金组合的风险收益配比。好比,某款以2040年为目的日期的养老FOF产品信息显示,随着投资人生命周期的延续和目的日期的临近,该基金组合的权益类资产投资比例会逐渐下降,基金投资格调从“朝上进步”转变为“稳健”,再转变为“保守”。

分类看,129只个人养老金基金中,有养老目的日期基金50只,养老目的风险基金79只。而在79只养老目的风险基金中,稳健养老FOF(权益资产0-30%)有59只,均衡养老FOF(权益资产30%-60%)有18只,积极养老FOF有2只。

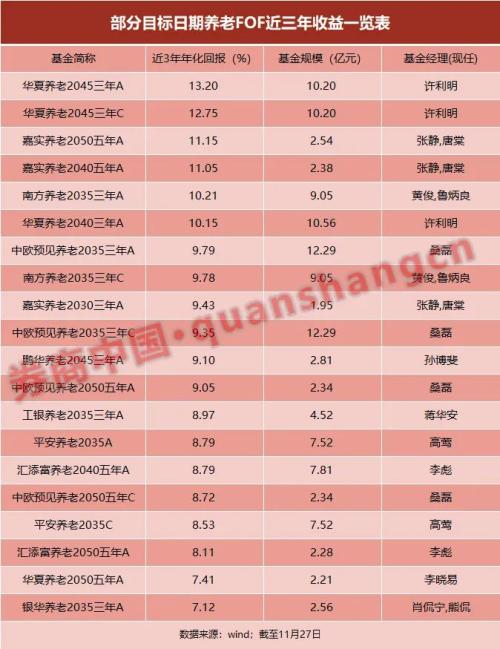

依据Wind数据,截至11月27日全市场养老FOF基金规模约为2000亿元。从近三年维度看,有业绩数据的37只目的风险FOF有36只实现正收益,均匀年化收益率约为5%,最高收益率濒临9%;有业绩数据的41只目的日期FOF均实现正收益,配资网,均匀年化收益率约为7%,最高收益率凌驾13%,最低也在1.5%之上。

养老保险:构造最复杂,保本收益可达3%

与养老FOF比拟,养老保险的收益率稍逊,但有保本收益和非投资类保障金,合作力也较为突出。

养老保险是四类养老产品中构造最复杂的产品,首批7只个人养老金保险均为专属商业养老保险产品,形态上以两全险,尤其是年金险为主。所谓年金险,是指投保人提早按期缴纳必然保费,在以后某个工夫领取返还金的保险产品,是一种偏投资又兼有局部保障功能的典范保险产品。

投资方面,这类产品遵循“担保+浮动”形式,便是主账户下分设“稳健型”和“朝上进步型”两种投资组合,投资者可自行选择两类组合的资金比例。筛选产品时,保障利率和实际结算利率是重点存眷对象。此中,保障利率是写进保险合同的最低担保收益程度(反映各家保险公司精算模型定价才华),实际结算利率是已实现的投资收益率(反映各家保险公司投资才华)。

7款产品中,保障利率最高的是承平盛世福享金生,该产品的“稳健型”组合保障利率达3%,“朝上进步型”组合保障利率则为0.55%;其次是人保寿险福寿年年,“稳健型”和“朝上进步型”组合保障利率别离为3%和0.5%;较低的是国寿鑫享宝,“稳健型”组合和“朝上进步型”保障利率别离为2%和0%。

别的,7款产品中有4款的运行工夫已超1年,它们2021年已实现的实际结算利率也都超过了各自的保障利率。好比,泰康臻享百岁“稳健型”和“朝上进步型”组合2021年的实际结算利率别离为6%和6.1%;人保寿险福寿年年这两个组合的实际结算利率也别离有5%和5.3%;国寿鑫享宝两类组合实际结算利率也别离有4%和5%。

标题除了直不雅观的投资收益外,上述产品还针对特定场景提供对应保障金,好比国寿鑫享宝、人保寿险福寿年年有失能护理保险金、承平人寿岁岁金生提供全残保险金,以及承平盛世福享金生提供失能护理和疾病全残保险金。但另一方面,这些产品也有着投保条件(如国寿鑫享宝要求投保人身体安康)、领取条件(如不早于60周岁领取,但可以选择终身领取或固按期限领取等方式)等门槛约束。

特定养老储备:受众根底宽泛,年化利率可达4%

和上述两类产品比拟,特定养老储备和养老理财产品构造简略,锚定的是无风险利率,加上银行和银行理财子公司是发行机构,这类产品在四类养老产品中具有最宽泛的受众根底。

依据今年7月发布的《关于成长特定养老储备试点工作的通知》,工、农、中、建四大行在广州、青岛、合肥、西安、成都5个都会成长特定养老储备试点,单家试点银行特定养老储备业务总规模限制在100亿元以内,储户在单家试点银行特定养老储备产品存款本金上限为50万元。

券商中国记者得悉,从11月下旬起已有相关银行发行了特定养老储备产品。从相关信息来看,这类产品包含整存整取、零存整取、整存零取三品种型,涵盖5年、10年、15年、20年四个期限。从存款收益率来看,相关产品的利率较无风险利率有所提升。好比,某家银行当前5年整存整取的年利率为2.65%,而该行发行的5年期特定养老储备产品在广州、西安、成都地区的整存整取执行年利率为4%,在合肥、青岛地区整存整取产品的执行年利率为3.5%。此外,作为养老专属产品,这类产品对投资者存在年龄限制,如年满35周岁威力解决,年满55周岁方可解决到期支取。

别的,依据银保监会安排,个人养老金的理财产品包含养老理财产品,以及投资格调不变、投资计谋成熟、运作合规稳健,合适个人养老金恒久投资或活动性打点必要的其他理财产品。银保监会已公布了工银理财等11家机构获准创办个人养老金业务,目前尽管个人养老金专属的理财产品名单未发布,但已有的一般养老理财产品运行状况,可作为一个投资参考。

依据普益规范数据统计,截至2022年11月9日,配资,10家理财机构共计发行养老理财产品49只(不含子份额),除正在发行中的兴银理财的1只产品外,48只产品的初始募集规模合计高达949.01亿元。收益方面,所有养老理财产品2022年三季度的均匀年化收益率为4.48%。但由于四季度以来股市震荡,截至目前四季度养老理财产品的均匀年化收益率下行到2.55%摆布。

养老投资“纷歧般”,最好的股票配资网,了解内涵再选择

概括而言,三类产品各有特色,是丰硕个人养老金市场供给的主力军。

详细看,养老FOF投资收益成色最为显著,年化7%的均匀收益率也再次印证了公募基金在市场投研方面的当先劣势;养老保险的投资收益率尽管只要4%-5%摆布的程度,但在无风险利率连续走低、权益市场颠簸背景下,也算是很不错的收益。而且,保险资金天然自带稳健属性,和养老诉求更为贴近。叠加身故补偿和失能护理等非投资功能,保险产品的养老功能会显得更为片面;锚定无风险利率的特定养老储备和养老理财产品,尽管不具备鲜亮的收益劣势,但其产品构造简略明了、受众根底宽泛,更能取得缺乏根底金融常识、养老诉求集中的群体的存眷。

必要指出的是,投资收益率虽是选择养老产品的重要维度,但也不成疏忽收益率暗地里的颠簸风险。风险收益配比准则在养老投资方面仍然有效,选择养老产品仍然要以个人风险偏好为第一出发点。

养老投资有别于一般投资,其所追求的并非高收益,而是稳健的可连续收益。从生命周期角度讲,社会人发明收入的才华最强是在中年和盛年时期,但随着年岁增大、创收才华下降,人的出产支出程度未必随之下降,往往会因医疗等方面而增多。因而,社会人的养老诉求不在于当下短期的投资回报,而是通过前期合理的资金跨期错配,使得在将来退休后能取得可连续的不变的现金流。

因而,掂量各类养老产品优劣的规范,实际是养老产品办理资金跨期分配的整体效率。这一效率不只体如今收益率上,还体如今必不成少的“工夫维度”上,好比养老FOF设定了多类封闭期、养老保险规定返还金的领取工夫不早于60周岁、养老储备产品以至还把存储维度拉长到了20年。

标题近日有投资者向记者反映了他们的猜疑:这些养老产品都不是新产品,在市面上也能买到,为何要通过个人养老金账户来购置?实际上,设立专属个人养老金账户一是在于对资金停止须要的封闭打点,二是提供专属的税收优惠,相当于对个人封闭资金的一个贴水赔偿。好比在缴费环节,依据相关规定个人养老金账户每年有12000元的税收优惠额度。便是说,每年有12000元收入能免税。

- 热门文章排行