股价会下跌50%甚至更多

发布时间:2022-11-07 作者:admin 来源:网络整理 浏览:

“牛市速归”成为这周最热的话题。

对于投资者来说,今年无疑是个困难的时期。沪指自2021年9月份调整以来连续工夫已经凌驾一年,自上次高点回撤幅度高达25%摆布,局部白马股回撤凌驾50%。普通投资者很难在净值回撤凌驾35%以至凌驾50%时仍然深信本人的判断。

投资巨匠的精力状态与众差异,巴菲特历史上也曾遭遇过三次净值回撤凌驾50%的时刻,但他并不会被恐怖霸占,51配资,反而在市场至暗时刻好像掘金者来到遍地宝藏金矿般得兴奋。

股神们保持淡定的重要起因是,从恒久来看,股市投资的回报是确定的,且远凌驾债券等固定收益种类,而颠簸也是股市投资之路中获取逾额收益必需接受的价钱,市场先生尽管有时会错得离谱,但最终会干得不错,上市公司的根本面决定了投资的收益。

事实上,正如股神们所说,最好的期货配资网,你必需做好筹备,股价会下跌50%以至更多,假如你不能适应这种颠簸,你就分歧适做股票投资,而应该平安蒙受低收益率的固定收益投资。

券商中国·投资小红书的统计数据显示,东方产业(行情300059,诊股)全A指数在过去20年工夫中,年化收益为13.45%,远远跑赢债券等固定资产收益率;假如以10年或者5年为跨度的工夫来看,东方产业全A指数吃亏的概率也简直为零;但假如以一个星期、一个月或者一年等短期维度来看,股市短期颠簸风险极高,过去20年中,持有一个星期的东方产业全A指数资产组合的吃亏概率高达59%。

两大维度有利于股市长跑者

从风险维度上看,持有的工夫越短,颠簸风险越大。统计数据显示,在过去20年(2002~2021年)工夫中,投资者持有东方产业全A指数资产组合一个星期的话,吃亏的概率为59%;持有东方产业全A指数资产组合一个月的话,吃亏概率为39.8%;东方产业全A指数假如持有完好3年的话,吃亏率为37%;但持有5年时吃亏概率则降低为16%。而从2012~2021年的过去10年数据看,持有东方产业全A凌驾完好5年则吃亏率为零。

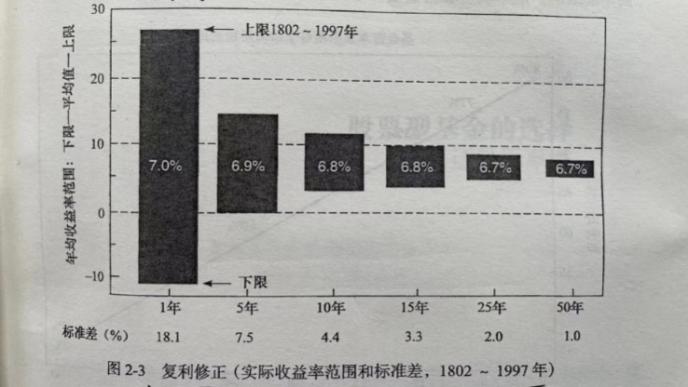

美国两百年的历史也说明,股票投资持有工夫越短,投资风险越高。先锋基金开创人约翰﹒博格剖析认为,从美国股市1802~1997年近两百年的数据看,工夫中和了风险,它削弱风险的方式看上去似乎像把戏,我们可以称之为“复利修正”。只有将工夫跨度从1年延伸至5年,股票风险(用规范差掂量)就会整整下降60%;10年后,75%的风险已被化解。风险将会连续下降,不过第一个10年风险下降得最快。

图片来源:《约翰﹒博格的投资五十年》

此外,从收益的维度看,股市的恒久收益是由上市公司的根本面所决定,上市公司具有强大的消费性资产,劣势宏大,股市的恒久收益率远远跑赢债券等固定收益类资产。沃顿商学院教授杰里米·J·西格尔的钻研显示,从1802~2003年的数据剖析来看,1802年投资在美国股票上的1美圆到2003年末已经具有579485美圆,这远远凌驾债券的1072美圆和票据的301美圆。

在西格尔统计数据中,最重要的统计量就是股票撤除通货膨胀后的恒久均匀收益率,这个收益率在不雅察看期内不停处于6.5%~7%,这个收益率意味着假如依照购置力掂量的话,在股票市场上投资者的产业在过去两个世纪里均匀每过10年翻了一番。

A股仅有30多年的历史,股市收益率也跨越债券等固收产品的收益率。统计数据显示,在2002~2011年的10年间,东方产业全A指数上涨41.52%,年化收益率为3.53%,由于在此阶段上市公司数量较少,整体估值较贵,股市收益率亦乏善可陈;在2012~2021年10年间,东方产业全A涨幅149.65%,年化收益率为9.58%。假如将工夫跨度扩展到2002年~2021年的两个10年,则东方产业全A资产组合的年化收益率为13.45%。

要为50%以上回撤做好筹备

颠簸是市场的常态。巴菲特曾在2004年致股东的信中说过,假如你认真看20世纪60年代以来的35年标普500指数的表示,你会发现包含红利在内的年化收益率为11.2%,但假如你试图找出收益濒临11.2%的年度,你会发现只呈现过一次。

标题A股价投大佬张尧曾说过,颠簸是市场的秉性,成千万上亿的各种千般参预者,怎么会没有颠簸,但正是颠簸发明了盈利来源,让各品种型投资人找到买卖理由,让价值投资者比及物有所值的价格。

股价颠簸带来的震荡是投资不成制止的副产品,但恒久而言,投资人所持有的良好企业会提供足够的回报赔偿短期颠簸所带来的熬煎。段永平在2011年买入苹果公司,期货配资网,经验了四次大跌,此中2012~2013年回撤凌驾55%,2015~2016年最大回撤为36%,2018年最大回撤为40%,2020年回撤为36%。只管短期颠簸宏大,但苹果公司在过去10年给段永平带来的浮盈凌驾10倍。

面对颠簸,股神们的态度是“坚持到底”。巴菲特在2020年股东大会上说过,“你必需做好配备,股价会下跌50%以至更多,能够适应这种颠簸,才合适入市。我经验过三次伯克希尔股票下跌50%,这三次发生的时候,伯克希尔自身没有任何问题,你必需保持恰当的心理状态。假如你不能从心理上蒙受,真的不应该操纵股票。”

在股票低估时有勇气买入的投资者享遭到了三重益处:一是上市公司自身价值的增长,二是上市公司回购并注销股票带来的每股收益的增长;三是公司估值从低估恢复到正常所带来的估值增长。

- 上一篇:罗静所谓的供应链业务都是亏损的

- 下一篇:且呈现出 “共生共赢”的特征

- 热门文章排行