所以与之相关的基金表现超预期

发布时间:2022-11-03 作者:admin 来源:网络整理 浏览:

本周首个交易日A股三大指数早盘低开高走,但午后震荡回落。截至收盘,上证指数跌0.77%,期货配资网,退守2900点以下,深证成指跌0.05%,创业板指涨0.65%,跌幅相较上周周五大幅收窄,成交量仍然凌驾8800亿元。盘面上,国资云、智慧政务、数字货币等板块涨幅居前,煤炭开采及加工、机场航运、景点及旅游等板块飘绿。两市超3200只个股上涨,构造性时机较多,赚钱效应中等偏上。

10月24日(上周一)公布国内Q3经济数据,尽管在疫情扰动下效劳业和地产表示疲软,但是地产局部数据显示业内最大的风险期已经过去,并且前期的增长政策终于造成实物量,基建业进一步走高,工业消费也从头步入正轨,居民收入连续改善,不过储备意愿照常强烈,出产自信心还需进一步打开,协助相关财富拆档修复,后期潜力宏大。

海外方面边际改善。美国Q3经济数据略超预期,年内初度季度环比正增长,“技术性衰退”疑虑撤销,并且失业人数和通胀数据根本合乎预期,但是11月份加息75BP根本已经确定,不过也释放了必然的鸽派声音;欧元区则表示略差,主要国家制造业PMI指数均创近两年新低,英国政权过渡完成,政策不变性得到改善,但是数据显示衰退可能比猜想的要重大许多;俄乌辩论照常没有本质性的停顿,对世界粮食、能源的扰动还将连续。

从Q3以及9月份的国内经济运行数据来看,外需有所回落,51配资,力度下降,当前更重要的是内需完成接力,而10月26日的国常会也进一步强调了要加快释放扩出产政策效应,随着稳增长政策一直落地,连续加码过程中会有累积效应,我们必要静待这种累积效应在今年四季度之后显现,所以四季度及随后的经济表示,可能呈现超预期改善。

本文逻辑:

一、投资展望

二、上周市场回忆

三、市场资金动向

四、市场温度

五、财经日历

六、其他热点事件评述

一

投资展望

(一)A股市场

经过上周A股继续放量下跌,幅度濒临上上周的两倍,上证指数再次来到2900上方,其余两大指数走势类似,总体上目前照常在探底中后期,市场还在消化之前的恐慌情绪。上周公布的Q3经济数据实现了微超预期的开展,总体来看出口仍具韧性,局部出产场景出现恢复事态,工业实现了超速恢复,表白国内经济在疫情的打击扰动下,得益于上层政策的前期规划和加速落地,显示了比较强势的复苏,Q4在一系列地产方面政策的施行下向下动能有望减弱。美国经济重回正增长,但是从PMI指数来看景气度下行,失业人数有所增多,经济背离水平加大,随着11月加息窗口的到来,有可能会对市场构成新的打击。除了美国,欧洲多国在制造业景气指数方面创下新低,而能源价格照常未能找到统一的处置惩罚惩罚门径,对国内居民生活造成打击,不不变性加剧。上周新冠疫情新增传染者人数有所上升,截止10月30日周内新增本土确诊病例凌驾2113例,日均增量环比增多30%,冬季疫情初步重复,或对四季度黎民经济的恢复孕育发生负面影响,后期效果还依赖于中央对疫情管控的态度。

周内国常会继续对稳增长一揽子经济政策与接续政策提出坚决的落实态度,并陈列加快释放扩出产政策效应,大约提升出产对经济的拉动作用,尽快实现开展动能由外需转向内需。详细来看以下三条线可连续可存眷:

(1)关乎国家安详以及仍具备景气度的板块,包含高端制造下的国防、机械办法以及新能源体系尤其是有望完成估值修复的上游锂矿标的。上周军工行业实现逆势上涨,仅次于计算机,当前外部环境更为严重,国家对军队开展、国防成立的器重进一步提升,三季报32家军工企业全副实现净利润同比高增,中位数到达了50%摆布,根本面、景气度有所担保,在经验Q3杀估值之后,配置价值回升,航空/航天配备财富链、军工电子等细分领域可连续存眷;上周机械制造行业国家在引外资、搀扶专精特新方面出台新的政策门径,而从中恒久看,半导体/景色锂电办法等国产供应链迎来罕见的黄金开展期,增长、发展确定性和空间最大,对上游锂资源标的的作用力度较强,除办法制造外还可存眷数控机床、核心电子零部件等标的目的。

(2)有望在Q4促销费政策鼓励下实现底部反转的局部出产板块,好比酒店及餐饮、线上零售、快递。尽管大出产板块整体表示欠安,但是此中局部领域照常有可发掘的时机,好比酒店、人工景区等在上周实现了回暖,居民旅游半径的是非切换同样对线下住宿出行、门票经济有所助推;上周国家也强调要阐扬出产对于国内经济的效能释放,大约会有密集的促销费政策出台;“双十一”购物节已至,港股已率先反馈,“双十一”板块走高,此中京东涨超10%,阿里巴巴涨逾8%,国美零售涨逾7%,中通快递涨近6%,而内地市场快递业目前正在调整阶段,大约会有一波行情催化。

标题(3)主题概念方面可以存眷成为国家重点存眷领域、目前处于市场认知初期的信创概念。上周计算机在信创概念动员下,涨幅略高于军工行业,领涨申万31个板块,信创概念也取得了市场的存眷。一方面在中美信息技术领域关键方面脱钩的趋势下,国内的替代趋势正在加快推进中,另一方面海外场面地步不决,该概念板块的海外业务充塞不确定性,机遇风险并存。局部良好产品在规模化推广方面具有劣势,好比操纵系统的麒麟、应用软件方面的办公产品等,其他方面国产厂商正加速迭代浸透,以CPU/GPU、效劳器为关键根底硬件的自主可控、加速供应有望为信创财富筑基。

(二)公募基金Q3调仓解析

截至当前公募基金三季报已披露完结。从同花顺(行情300033,诊股)统计数据来看,基金规模方面,Q3主动权益型基金(普通股票型、偏股混合型、股债均衡型、灵敏配置型,下同)在Q3(下同)数量合计4123只,数量占比40.44%,份额合计38042.97亿份,份额占比15.56%,资产净值合计4.90万亿元,净值占比18.50%,规模较上季度有鲜亮下滑,整体处于2020年末以来的最低程度;基金发行方面,Q3新创立主动权益基金126只,共746.58亿元,新创立基金数量和规模较Q2呈现有稍微上升;仓位方面,主动权益型基金整体仓位较低且有所下降,此中普通股票型基金整体仓位不凌驾9成(88.97%),偏股混合型基金、灵敏配置型基金和股债均衡型基金均匀仓位别离为86.69%、72.71%和50.54%;格调板块方面,降低了对上证50和沪深300的配置比例,别离-3.4pct/-5.9pct,进步了对中证500和中证1000的比例,别离+2.1pct/+1.8pct,持仓格调转向中小盘,主板、创业板、港股仓位别离下降2.0/0.1/0.8pct,仅科创板回升2.1pct。

主动权益型基金Q3调仓可以从以下几个角度来剖析。

高仓位运行,降仓意愿相对有限。只管Q3市场颠簸加大,但公募基金高仓位运行逐渐成为常态,且Q3公募仓位降幅远低于一季度,仅下行约1pct,仍维持在81%以上,在沪深股权风险溢价上行的状况下对主动权益型基金吸引力加大。

资金存量博弈占主导,赛道表里部投资分化重大。一是Q3基金发行降幅与Q2持平,降幅到达了82.47%,二是赎回压力有向上扩散的趋势,尤其是50-150亿元的基金,增量资金有限的状况下存量资金成为博弈重点且承压。投资方面热门赛道集中度回落,新能源车财富链仓位大幅下降3.8pct,创新药和出产电子赛道仓位也小幅下降1.6/0.3pct,军工、光伏风电、酒类和半导体有所加仓,别离回升0.9/0.6/0.4/0.2pct,从赛道内部来看分化同样存在,新能车财富链加充电桩减动力电池,光伏风电财富链加逆变器减硅料硅片、数字经济财富链加云计算5G减半导体等。

行业与个股层面仓位扩散下沉,搏低位反转。重仓抱团现象减弱,从行业视角,前5大重仓行业仅食品饮料环比增多0.33pct,电力办法、医药生物、电子、有色金属行业配置比例均环比减少,从个股视角,前10/20/100大重仓股市值占比环比下降2.8/3.5/2.83pct。从增持角度,一方面提早规划疫后修复弹性大的交运和出产板块,如家用电器、食品饮料和航空机场行业分获加仓约0.4/0.3/0.2pct;另一方面加大对地产链反转的博弈,在稳地产政策连续加码背景下,加仓以房地产开发为代表的低估值大金融板块,幅度约0.5pct。

行业仓位连续分化,局部创新高。食品饮料、电气办法仓位占比照常最高,别离17.5%/14.8%,国防军工环比+0.9pct,仓位来到2010年新高,别的机械、计算机和房地产等受益政策潜在撑持的领域也遭到加仓;而医药生物持仓Q3继续下降约1.2pct,整体仓位程度已降至近5年最低的程度。

重要基金中,目前市场上53只百亿基金持有规模最大的个股top5名单为贵州茅台(行情600519,诊股)、五粮液(行情000858,诊股)、泸州老窖(行情000568,诊股)、宁德时代(行情300750,诊股)、迈瑞医疗(行情300760,诊股);持有规模变革最多的个股为恒瑞医药(行情600276,诊股),规模增多30.73亿;持仓规模最大的行业为食品饮料、电力办法及新能源、医药、电子,持有规模均凌驾500亿。

标题重要个股中,最好的股票配资网,贵州茅台持有规模最大为1176.45亿,宁德时代为798.89亿、泸州老窖497.04亿。从持仓个股的增多比例来看,50只个股增多比例均在5%以上,新点软件(行情688232,诊股)、华特气体(行情688268,诊股)、海泰新光(行情688677,诊股)增多比例最大为26.28%、21.93%、19.36%。从持有基金数来看,Top5别离是贵州茅台、宁德时代、泸州老窖、五粮液、隆基绿能(行情601012,诊股),均在800只基金以上。

重要基金经理方面,Q3业绩表示较好的有李巍、姜锋、傅友兴、周蔚文、陈皓、程洲、陶灿、萧楠、张慧等,吃亏幅度保持在10%以内;基金规模下降比较大的有周蔚文、刘彦春、张坤、谢治宇,降幅都在100亿以上。

从持仓调整上,张坤Q3加仓腾讯和药明生物,减持贵州茅台和泸州老窖;陈皓大幅加仓比亚迪(行情002594,诊股)和宁德时代,减持南都电源(行情300068,诊股);萧楠前五大重仓股照常为白酒,并将青岛啤酒(行情600600,诊股)再次买到前十大;余广、冯明远Q3双双减持比亚迪和宁德时代;杨锐文持仓还是集中在科技发展股上,晶晨股份(行情688099,诊股)和雅克科技(行情002409,诊股)代替天奈科技(行情688116,诊股)和闻泰科技(行情600745,诊股)进入前十大,在季报中重点剖析了半导体和电动智能汽车这两个大的标的目的,认为将来在安详、存量构造变革、新技术新标的目的上时机比较明确;丘栋荣这次的重仓股配置照常集中在“中小盘”、“低估值”上,减持鲁西化工(行情000830,诊股)、兴发集团(行情600141,诊股)、美团,增持康华生物(行情300841,诊股)、新华医疗(行情600587,诊股)及越秀地产等;朱少醒增持迈瑞医疗、郑煤机(行情601717,诊股),减持伊利股份(行情600887,诊股),暗示将来会致力于在优异股票里寻找价值,去翻更多的“石头”;傅鹏博增持宁德时代,判断市场的整体估值处于长周期中很有吸引力的位置,当下权益市场处在较好的风险收益区间;谢治宇逆市增持房地产,招商蛇口(行情001979,诊股)、万科、金地集团(行情600383,诊股)等获差异水平的增持,他认为将来市场最为确定的标的目的,就包含为了经济复苏必需处置惩罚惩罚的一些核心矛盾,好比房地产。

中金公司(行情601995,诊股)联结最新的公募基金持仓,认为近期市场的下跌引发了公募持股规模下降,但是整体仓位仍不低,热门赛道的持仓集中度下降,而政策潜在撑持且前期仓位不高的领域仓位有所回升,公募持仓拥挤度比拟Q2有所改善。近期调整后的A股市场情绪和估值指标已经濒临历史较低位,已具备局部偏底部特征,市场转机必要存眷后续主要矛盾缓解及更多潜在的催化剂,即前期的政策发力向实体经济传导是否愈加顺畅,尤是国内的房地产和出产等领域的政策撑持对于主要矛盾的改善功效仍是否表现、海外紧缩和地缘风险的影响呈现鲜亮缓解等。从中期来看,国内需潜力大、当前政策约束相对少、厘革与挖潜空间足,只有政策及时适度发力,从6-12个月的角度看市场机遇大于风险。配置上,政策撑持领域可能有相对表示,发展板块仍需期待机会。建议在配置上仍以低估值、与宏不雅观关联度不高或景气水平尚可且有政策撑持的领域为主。发展板块当前整体预期不算低,持仓边际改善但整体仓位仍相对重,系统性配置时机可能还必要不雅察看,建议自下而上掌握构造性时机,战略性格调切换至发展的契机必要存眷海外通胀及中国稳增长等方面的停顿。

二 上周市场回忆

(一)A股市场

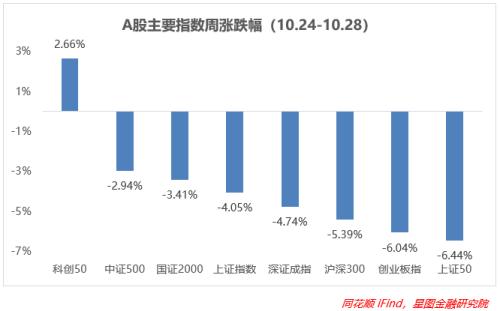

标题上周A股再次呈现较大的回撤,三大指数在周内水位从头回到上上周的高度,尽管两市日均成交量继续创出新高。上周并没有比较明确的引领主线,交易量处于高位,但指数退守,猜度应该是资金在对持仓停止调整,目前处于“退潮换挡期”,可能随着工夫的推移,资金完成新的标的配置后市场主线会比较明朗。相较来看,叠加近期信创概念大火,动员硬科技/高科技属性的行业走强,且前期调整幅度较深的科创50照常领涨,涨幅有所扩充,到达2.66%;中小盘股表示较好,中证500和国证2000得益于成份股中医药生物板块的涨势,跌幅较小,都在4%以内;价值股表示较差,核心资产丧失惨重,上证50濒临-6.5%,其余跌幅均在-5%摆布。

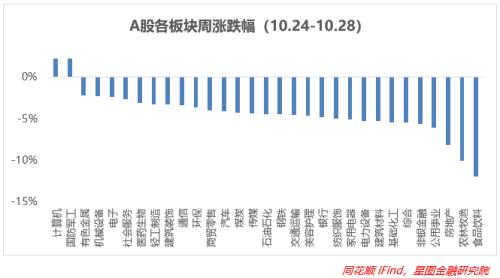

板块来看,仅有2个板块实现上涨,主要是由于最后一个交易日跌幅较深,拉低了所有板块的涨势,从数据上也映证了A股的大幅回撤。计算机遭到信创概念的影响、国防军工则受益于安详考量,别离实现了2.25%、2.23%的涨幅领涨所有行业;食品饮料方面白酒行业前景不明朗遭受重创,农林牧渔跟跌,均跌超10%。整体来看上周各板块在政策、自信心方面不合比较大,所以走势分化也比较重大。

本周首个交易日11个板块实现上涨,信创下的计算机、通信、电子等照常强势,国防军工跟涨,都在2%摆布及以上,价值周期股表示较差,煤炭、房地产领跌,跌超3%,石油石化、交运、建材跟跌。

(二)基金市场

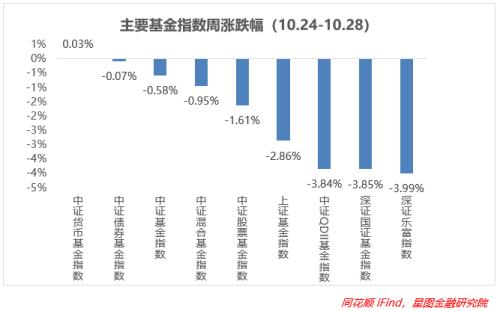

上周基金表示整体上同股市一致,涨少跌多。此中由于港股指数下跌较多,所以权重较大的深系基金指数以及QDII基金指数跌幅最大,濒临-4%;内地权益市场的拖累构成其余基金指数回撤,尤其是上上周涨势较好的股基、混基,均跌1%及以上;债基、货基变革不大。

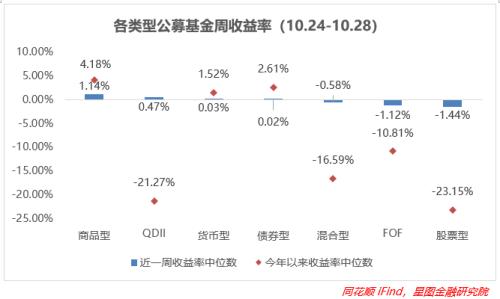

上周商品型基金收益率中位数最高,照常是大宗商品的动员所致;股票型、FOF型基金在权益市场的影响下收益有所收敛,回撤幅度均凌驾了-1%;债券型、货币型基金涨幅变革不大。不过大局部类型基金的年收益率中枢在改善。

上周基金收益率(A/C基金以A类或排名靠前为准)TOP10中全副是QDII型基金。主要在于外围权益市场表示并不差,所以与之相关的基金表示超预期。从格调上来看,中大盘基金领涨。上周内地权益市场回撤,但受益于外围股市涨势不错有所抵消,所以基金整体收益变革不大。博时基金旗下的基金收益最高,到达了11.42%,环比-0.68pct,其余基金均在6%以上,收益率表示尚可。

从涨跌幅(A/C基金以A类或排名靠前为准)TOP10来看,被指数型基金表示最好,共计6只基金上榜,其余为2只QDII型基金、1只权益型基金、1只固收型基金。整体涨幅进一步回踩,环比-2.1pct。并且最高涨幅下滑3.28pct至8.9%,为金鹰基金旗下LOF型基金,同时必要留心的是表示较好的基金同信创相关,主要受政策面引导以及市场追捧。

三 市场资金动向

(一)A股市场

上周主力资金净流出。从同花顺行业来看,流入行业占比稍微凌驾10%,进一步减少,计算机应用、国防军工等行业流入较多,凌驾15亿元,而在净流出上,电力办法、银行、饮料制造等行业流出最多,均在60亿元以上;从同花顺主题概念来看,国产软件、信创、国产操纵系统等新一代信息技术财富遭到喜欢,净流入金额凌驾14亿元,其余分属于医药、半导体、数字财富等。

北向资金大幅净卖出127.06亿元。主要流入新能源体系和TMT财富链,包含氢能、碳中和、5G、物联网等,流入级别在10亿元摆布;但在白酒、储能流出较多,均凌驾50亿元;隆基绿能、东方雨虹(行情002271,诊股)、东方产业(行情300059,诊股)、招商银行(行情600036,诊股)、山西汾酒(行情600809,诊股)、通威股份(行情600438,诊股)、中国中免(行情601888,诊股)等居净买额个股前列。南向资金则继续配置处于低估值的港股,净买入281.35亿港元,此中沪港通147.84亿港元,深港通133.51亿港元;腾讯控股、药明生物、港交所、美团-W等居净买额个股前列。

本周首个交易日主力资金主要流向计算机应用、国防军工、半导体及元件等板块,均凌驾15亿元。北向资金中沪股通净卖出60.61亿元,深股通净卖出29.51亿元,合计净卖出90.12亿元。南向资金再次买入40.23亿港元,此中沪港通净买入14.43亿港元,深港通净买入25.80亿港元。

(二)基金市场

上周股票型基金均匀仓位82.27%,偏股混合型基金均匀仓位78.76%,前者环比-3.74pct,后者环比+3.05pct,市场整体环比-0.56pct,在市场底部位置仓位变革幅度不大。开放申购基金15只,波及永赢、湘财、鹏华、景顺长城等9家基金公司,合计130.17亿元,环比增多75亿元。此中包含7只权益型基金,4只债券类型的基金照常是募资主力。

四 市场温度

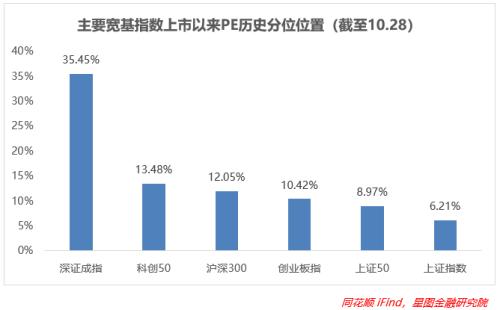

从上市以来分位值来看,除科创50估值上修外,其余指数均呈现了差异幅度的下滑,创业板指受权重股回调过高所致,调整幅度最大,分位数环比-7.79pct;上证相关指数进一步下探,可适度控制投资步骤,期待底部确认信号。

从上市以来板块分位值来看,截至10月31日收盘,19个板块估值继续向下浮动。前期估值跌幅较大的出产板块估值有所分化,社服、商贸零售别离环比+28.6pct、+8.52pct,食品饮料则环比-13.65pct;信创相关的计算机、电子估值上升;而价值股、周期性行业则继续回调,包含旧能源、大金融等。板块估值中位数为家用电器(9.58%)。

从3年股债性价比来看,截至10月28日,万得全A市盈率倒数与十年期国债(2.67%)的比值为2.39,环比+0.16,而历史均值为1.78,处于近3年的高位,历史分位值位置处于98.61%(即性价比高于98.61%的工夫),环比+5.28pct。上证50、沪深300、中证500和中证1000的股债性价比历史分位值别离处于97.53%(环比+3.02pct)、100%(环比+4.12pct)、84.21%(环比+6.51pct)和99.30%(环比+2.36pct)。较上期来看,整体上投资性价比大涨。

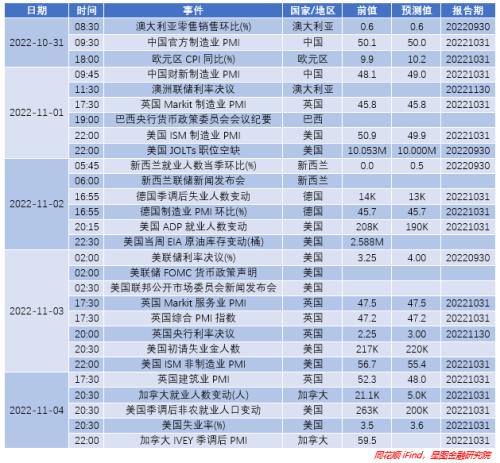

五 财经日历

六 其他热点事件评述

(一)外围环境 标题

美国方面,第Q3GDP环比折合年率初值为2.6%,创2021年第四季度以来新高,此前曾间断两个季度录得负增长。第Q3核心PCE物价指数年化季率初值为4.5%,合乎预期。10月Markit制造业PMI初值为49.9,跌至荣枯线下方,刷新28个月低位;10月Markit效劳业PMI初值为46.6,为2个月低位。上周初请失业金人数录得21.7万人,人数有所增多。而据CME“美联储不雅察看”:美联储11月加息50个基点至3.50%-3.75%区间的概率为18.6%,加息75个基点的概率为81.4%;到12月累计加息100个基点的概率为10.1%,累计加息125个基点的概率为52.8%,累计加息150个基点的概率为37.1%。

欧洲方面,欧元区10月制造业PMI初值录得46.6,为2020年6月以来新低;欧洲央行将三大主要利率均上调75个基点,合乎市场预期,为间断第二次大幅加息75个基点。国家层面,英国10月综合PMI录得47.2,月制造业PMI录得45.8,为2020年5月以来新低,而据英国PMI数据查询拜访显示英国经济已陷入衰退;德国10月综合PMI初值录得44.1,为28个月以来新低,制造业PMI初值录得45.7。法国10月制造业PMI初值录得47.4,为2020年5月以来新低。

亚太方面,日本首相岸田文雄暗示,经济刺激计划已进入最后体例阶段,将按方案于10月底完成。加拿大央行加息50个基点,将利率从3.25%上调至3.75%,低于市场预期,利率程度为2008年1月以来最高。韩国数据显示第Q3实际GDP环比增长0.3%,同比增长3.1%。

(二)国内经济

政策方面,10月26日召开的国务院常务会议陈列连续落实好稳经济一揽子政策和接续门径,鞭策经济进一步回稳向上;听取财政金融政策工具撑持严峻项目成立和办法更新改造状况陈述请示,陈列加快释放扩出产政策效应;要求深刻落实制造业增量留抵税额即申即退,撑持企业纾困和开展。

数据方面,前Q3数据公布。国内消费总值870269亿元,按不乱价格计算,同比增长3.0%,比上半年加快0.5个百分点。社会出产品零售总额320305亿元,同比增长0.7%,上半年为同比下降0.7%。CPI涨幅有所扩充,同比上涨2.0%,涨幅比上半年扩充0.3个百分点,此中Q3上涨2.6%。PPI同比涨幅回落,上涨5.9%,涨幅比上半年回落1.8个百分点,此中Q3上涨2.5%。城镇查询拜访失业率均值为5.6%,此中,Q3均值为5.4%,比Q2下降0.4个百分点,总体来看,Q3就业形势好于一季度和Q2。据海关统计,我国进出口总值31.11万亿元人民币,比去年同期(下同)增长9.9%,此中,出口17.67万亿元,增长13.8%;进口13.44万亿元,增长5.2%;贸易顺差4.23万亿元,扩充53.7%。而10月份,制造业采购经理指数(PMI)为49.2%,比上月下降0.9个百分点,非制造业商务流动指数为48.7%,比上月下降1.9个百分点,均低于临界点。

【注:市场有风险,投资需慎重。】

- 上一篇:韩凤林身为国有金融企业党员领导干部

- 下一篇:实现营收10.13亿元

相关推荐

- 热门文章排行