依此来判断未来股息率水平

发布时间:2022-04-11 作者:admin 来源:网络整理 浏览:

在发展主线缺乏、国内货币保持宽松的阶段,高股息计谋兼具进攻和防御价值。

2022年以来,A股市场在各种倒霉因素影响下一路向下,价值型计谋间断三个月胜出,高股息计谋熊市护卫伞的特性愈加凸显。

截至4月6日,沪深两市共有876家公司公布了2021年度分配计划,分配计划中包孕现金分红的有872家,合计派现金额1.15万亿元。而以上述分红金额及2021年年末收盘价为基准计算,已公布派现计划公司中,共有141家公司股息率凌驾3%。更为重要的是,在市场比较低迷的阶段,高股息计谋阐扬熊市护卫伞特性,逾额收益鲜亮,成为市场颠簸期间的“压舱石”。

申万宏源(行情000166,诊股)暗示,高股息格调的强势不是偶然,在当前宏不雅观环境下,很可能有着更为特殊的意义。

在当前的A股,有一批公司在疫情之后积攒了大量的“冗余活动性”,正在以大比例分红返回给股东。它们近年来享受了极低的财务费用率,负债率间断提升,但成本开支强度比年回落(反映供给侧不变,并没有扩产需求),在手现金富余,未分配利润占市值的比例创历史新高,2021年ROE触底反弹,分红比例比年走高。

投资这类公司,看似买的是不变的股息,素质上是在“宽货币走向宽信誉”尚不顺畅的途中,向一局部沉淀了大量金融资源、格局不变的公司谋求“利差”。这批公司有一个独特的特征:高股息率。

事实上,从海外经历来看,高股息计谋也是一种恒久有效的投资计谋。成本利得和股息收入是投资股票的两种获利来源,从恒久投资的角度来看,股息回报在总回报中占据着重要地位。

作为比肩彼得林奇、巴菲特的投资巨匠,温莎基金的投资组合经理约翰·聂夫就是一位高股息投资计谋的胜利理论者。从温莎基金的回报形成来看,不变的股息收益占据重要地位,并且在熊市中起到了缓冲作用,使得其收益率相对标普指数更为不变,最终完成了31年间累计投资回报率近56倍的投资神话。

申万宏源认为,当前,无论是和A股整体比拟还是与债券比拟,高股息率公司面临的是历史级另外性价比。截至3月29日,以中证红利指数为代表的高股息公司整体股息率高达5.5%,处于2008年以来99%的历史分位数。与无风险利率比较,中证红利指数股息率超出逾越2.7%;和沪深300比拟,股息率超出逾越3%摆布,均处于历史极限的高位。

逾额收益高

高股息计谋是以股息率为因子,按股息率从高到低选股,并恒久持有高股息证券组合的投资计谋,高股息计谋是海外投资者接纳较多的投资计谋之一。高股息计谋初度提及于1988年,由美国的JohnSlatter于《华尔街杂志》提出,JohnSlatter等剖析师钻研了1972至1987年的高股息证券组合的收益率,发现高股息证券组合的收益率为18.4%,远高于道琼斯工业指数10.8%,跑赢市场。

德邦证券暗示,从海外经历来看,高股息计谋是恒久有效的投资计谋。目前海外市场已有多只基于高股息计谋的指数,表示较好,连续取得较高的逾额收益,例如美国的标普高红利贵族指数和日本的MSCI高股息指数。

此中,标普高红利贵族指数是从标普1500被选出至少20年来不停遵循每年连续增多股息的公司作为成份的指数,自1999年12月指数创立至今,标普高红利贵族全收益指数累计收益率达860.3%(年化收益率10.8%),同期标普500累计收益率为401.7%(年化收益率7.6%),高红利贵族全收益指数有鲜亮的逾额收益。

日本MSCI高股息指数是为了掂量日本50只高股息股票表示的指数,自1992年指数创立至今,累计收益率为320.5%(年化收益率4.8%),同期日经指数累计收益率为49.4%(年化收益率1.3%),逾额收益也非常可不雅观。

德邦证券认为,在海外,高股息计谋流行的主要起因有:

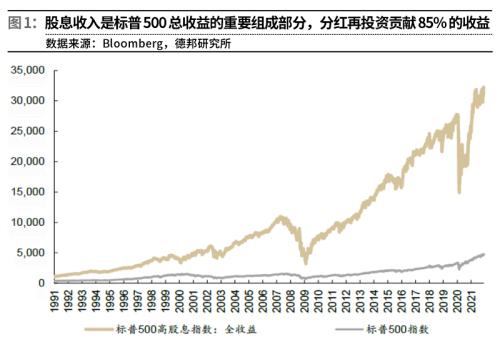

第一,分红率较高、较不变,股息收益为海外股票收益的重要来源。股票总收益可拆分成股息收益和成本利得收益,通过比较标普500指数全收益指数和标普500指数的表示发现:随着工夫的推移,思考到分红再投资的标普500全收益指数的净值鲜亮高于仅思考成本利得的标普500指数的净值,至2021年12月29日,股票配资网,分红再投资奉献85%的投资收益,而成本利得仅奉献15%的收益。

第二,高股息计谋夏普比率更高。依据VanEck的钻研剖析,将标普500股票划分为股息率排名前30%的证券组合、股息率排名中间40%的证券组合、股息率排名后30%的证券组合和股息率为零的证券组合四组,发现股息率越高的证券组合,年化收益率越高,年化颠簸率越低,收益风险比越高。

标题第三,全球债券收益率的恒久下跌增多了派息股票的吸引力。在2008年全球金融危机后,多个经济体呈现超低利率以至负利率。在低利率环境下,高股息股票组合的发放股息相对不变,相似于固定资产,投资收益率较高,较纯债券吸引力提升。

在A股市场,高股息计谋恒久来看也有优良的变现。中证红利指数以沪深A股中现金股息率高、分红比较不变、具有必然规模及活动性的100只股票为成份股,接纳股息率作为权重分配按照,以反映A股市场高红利股票的整体表示。该指数发布工夫为2008年5月26日,发布工夫较早,体例方法纯粹,按股息率排名选股,且剔除了非间断分红及活动性较差的股票,因而多选用中证红利指数作为A股高股息计谋的追踪指标。

依照德邦证券的统计,在不思考分红再投资的状况下,高股息计谋资产组合跑赢上证50、沪深300指数,持平中证全A。以2009年1月1日为起点,截至2022年2月8日,中证红利指数的年化收益率为9.2%,年化颠簸率为23.8%,夏普比率为0.27,最大回撤为-46.5%。恒久来看,收益高于主要权重指数上证50指数和沪深300指数,持平中证全A,但低于中证500指数和中证1000指数。2009-2014年,中证红利与沪深300指数走势根本一致,2014年后逐渐跑赢沪深300指数。

2009年至今,最好的期货配资网,中证红利指数的股利分红再投资奉献40.9%的投资收益,思考分红再投资收益后,高股息组合跑赢全A,逾额收益可不雅观,夏普比率高。由于高股息股票的现金分红较多,投资者在收到股利分红后会将分红再度投入到股市以增多持股的数量,这会带来股价上涨和连续分红两方面相互促进的收益。思考到分红再投资的复利效应,高股息组合在过去的12年的年化收益率为达12.9%,高于全A和主要宽基指数,但其颠簸率和最大回撤低于主要的宽基指数,夏普比率为0.43,收益风险比高,恒久投资价值凸显。

熊市护卫伞

回忆历史各阶段,遭遇熊市或市场风险加剧的震荡,高股息组合抗跌以至能跑出逾额收益。

在海外市场,高股息计谋往往具备“熊市护卫伞”的功能。1993年,Gombola和Liu的钻研发现,牛市期间,股票组合的收益率与股息率呈负相关,熊市期间,股票组合的收益率与的股息率呈正相关,高股息组合更抗跌。2013年,道琼斯公司钻研呈文也有相似的结论,道琼斯公司统计了1927-2012年区间内牛市和熊市中标普500指数和高股息组合整体表示,发如今牛市中标普500指数年均收益为15%,高于高股息组合5%的程度,但在熊市中,高股息组合年均收益为3%,而标普500年均跌幅为15%。

在港股市场,光大证券(行情601788,诊股)的钻研显示,从恒生高股息率指数2012年设立以来的数据看,恒生高股息率指数走势与恒生综指高度同步,根本出现同涨同跌的状态。只管两者总体走势较为同步,但当经济不景气或者不确定性比较强的时候,恒生高股息率指数相对于恒生指数表示更具韧性。这是因为高股息公司抗击风险才华比较强,同时市场震荡时投资者能够获取确定性的股息收益从而对冲成本利得的丧失。

依据美林时钟,从整体来看,在滞胀期与复苏期,恒生高股息率指数均有相对不错的表示。从历史数据来看,在滞胀时期,恒生高股息率指数照常能维持5.82%的收益率,远高于债券类及其他权益类大类资产;而在复苏时期,恒生高股息率指数均匀区间涨跌幅为24.88%,高于港股市场和债券的区间收益率。

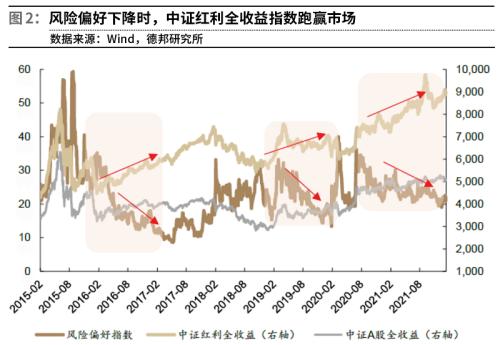

在A股,高股息计谋也具备熊市护卫伞功能,在市场震荡或单边下行阶段更抗跌,防御性很强,在牛市中进攻性一般。

据德邦证券的统计,自2009年1月1日至2022年2月8日,中证红利全收益指数累计收益率为351.4%,同期中证A股全收益指数累计收益率为250.6%,高股息计谋取得100.8%的逾额收益。

假如将中证A股指数做牛市、震荡上行、震荡下行和熊市的划分,设定20%为阈值,假如从底部到顶部的累计涨跌幅凌驾20%定义为牛市,未凌驾20%定义为震荡上行,从顶部到底部跌幅未凌驾20%为震荡下行,凌驾20%定义为熊市。

在牛市阶段,中证红利指数的累计收益率为80%,较同期中证A股全收益指数的收益率低19.7个百分点,在2009年、2014-2015年、2019-2020年的三次牛市中均跑输全A。而在熊市和震荡阶段,中证红利全收益指数在熊市阶段的收益为-0.3%,较同期中证A股全收益指数收益高8.9个百分点,在熊市和震荡市中,高股息组合更抗跌且胜率很高,配资网,除2013-2014年震荡上行阶段跑输市场,其余阶段均跑赢市场。

标题德邦证券暗示,这表白高股息计谋具有进攻性一般,但防守性优良的特点,在市场震荡或熊市、风险偏好降低的时期,中证红利指数配置价值凸显。

中证红利指数整体格调濒临于大盘蓝筹,与发展格调的表示呈跷跷板状态,当市场从追求发展转向价值避险时,高股息计谋胜率提升。将中证红利指数与A股主要股指做相关性剖析,可以发现中证红利指数与上证50和沪深300相关性较高,相关系数别离为0.92和0.93,与创业板和中证1000的相关性较低,相关系数别离为0.81和0.75。中证红利的格调濒临于价值格调,走势与沪深300相近,但2014年后,逐渐跑赢沪深300;中证红利指数表示与发展格调往往呈跷跷板状态,当市场快捷上行时,中证红利指数的涨幅弱于创业板涨幅,但在2015-2018年的熊市中,创业板指快捷下跌,而中证红利指数维持上行。当市场风险偏好回升时,投资者追求高发展性时,中证红利指数表示鲜亮弱于市场,但当市场风险偏好下降、发展板块下跌较快时,中证红利指数防御性较强,取得逾额收益。

德邦证券暗示,高股息组合更抗跌的起因在于高股息公司能不变派发现金股利,同时估值较低,分子预期更不变,这为其资产定价提供安详垫。股息率=股利分配率/市盈率,从公式的分子端看,高股息公司往往有不变的盈利才华和富余的现金流支撑不变的高股利分红,从分母端看,高股息证券组合的估值通常较低,组成行业以低估值的金融、地产及资料、化工、能源等周期性行业为主。高股息证券组合凭仗其不变的股息收入和较低的估值程度,在市场震荡行情中具有较高的安详边际。

长城证券(行情002939,诊股)的钻研也显示,2007年10月-2008年12月全球金融危机期间,A股市场大幅下跌,以中证红利指数为表带的高股息组合的逾额收益在此期间保持正值,均匀逾额收益为10.70%;在2015年6月-2016年3月以及2017年12月-2018年10月期间,中国经济下行压力较大,A股熊市期间,高股息组合比A股整体愈加抗跌。

长城证券认为,高股息组合之所以抗跌,逻辑在于:老本压力高企时比拟于投资更乐意提供现金分红的周期板块企业、不变成熟领有充沛现金流的大金融板块以及出产板块企业在市场经验较大系统风险时,能够通过确定性收益抬高股票安详垫,从股息率的计算方式来看(股息率=股息分配率/市盈率),高股息的股票除了派发现金分红占比较高,其估值往往也处于较低程度,在熊市或者市场震荡期间,在绝对景气度遍及下降时,高股息的边际景气度降幅收窄于市场整体,因而在行情较差的历史区间,高股息会成为避险性较好的护卫伞。

同时,由于发展性不高,在股市上行的行情下,如2018年12月-2021年12月,高股息组合的逾额收益并欠好,整体表示跑输于市场。

行情驱动力(行情838275,诊股)

长城证券钻研发现,首先,在PPI高企时,企业盈利受影响,高股息组合确实定性收益更受欢迎。

通过消费老本较高时期(2017-2021年)的历史不雅观测区间长城证券发现,国内PPI与高股息组合的表示出现必然水平正相关性,即国内企业消费老本压力回升于高股息组合行情向上的驱动力,从逻辑上来说,老本压力回升会导致企业盈利才华下降,此时领有富足现金流的高股息股票边际劣势突显,相对景气度有所提升,在2018年1月-2019年1月以及2020年1月-2021年10月的历史区间内,这种正相关性表示得尤为显著,而且这两个历史区间内,A股市场遍及估值下行。而在新冠疫情以来(2020年1月至今),景气度(PMI)与红利指数的负相关性尤为鲜亮。

其次,利率下行时期,高股息组合能跑出好成效。

在港股市场,从历史来看,恒生高股息率指数与实际利率出现鲜亮的反向关系。暗地里的起因是在实际利率下行期间,成本回报率下滑。此时高股息资产的股息的溢价率回升,高股息资产相对于其他资产的配置价值凸显,对投资者的吸引力加强,更有时机取得逾额收益。

标题长城证券暗示,在A股市场,从现金股息和债券利息的共性上来看,按期派发现金股息的股票和债券具有必然类似性,能够在市场震荡之时充当抵御风险的“不变器”,因而在国债收益率下行时,市场融资老本降低,从现金流折现模型原理来看,高股息股票价格也会得到拉升,从历史经历来看,2013年12月-2016年6月、2016年3月-2017年1月、2021年1月-2021年12月,高股息组合都在10年期利率下行的时期表示较好。

德邦证券认为,高股息率股票组合的现金分红不变,相似于固定收益资产,当无风险利率恒久下行时,维持高派息的公司更能吸引投资者买入,因而当利率下行时,高股息组合有更大的概率取得逾额收益,利率和高股息计谋组合收益率的反向相关性已在美国和日本的股市中得到验证。

自2000年起,随同着美国国债收益率中枢下移,美国高红利贵族指数获得了近500%的逾额收益。上世纪90年代以来,日本10年期国债利率急剧下滑,一路下跌至负区间,MSCI高股息指数获得超250%的逾额收益。

在A股,高股息组合的收益率与长端利率也存在反向关系,当利率下行时,高股息资产组合取得正收益和逾额收益的概率较大。

通过计算,德邦证券发现中证红利全收益指数的累计收益率与10年期中债国债利率相关系数为-0.49,中证红利全收益指数相对中证A股的累计逾额收益与10年期中债国债利率的相关系数为-0.34,负相关性较强。

例如,2014年前,中证红利指数与沪深300指数的走势高度一致,但从2014年起,随同着中国长端利率中枢逐渐从4%降至3%的程度,中证红利指数逐渐跑赢沪深300和中证A股,取得逾额收益。值得留心的是,在此期间,高股息组合的整体表示不如1000指数。

德邦证券认为,这主要是因为A股的投资者以个人投资者为主,风险偏好相对较高,当利率进入下行区间,市场活动性总量提升,有利于股市提估值,若此时市场处于上行阶段,A股大大都投资者倾向于涌入弹性更高的发展板块,而弹性小的高股息股票对投资者吸引力相对小。

统计主要的利率下行区间,德邦证券发如今长端利率大幅下行的区间内,中证红利指数取得正收益和逾额收益的胜率较高,仅有2018年1月-2020年4月的利率下行区间未能取得正收益和逾额收益,这主要是因为中证红利指数是基于历史股息率选股,未思考到其将来的股息率变革,在2019年,主要的高分红行业(资料、工业、可选出产等)面临较大的业绩增长压力,分红存在下降趋势,估值下滑较快,因而高股息计谋表示较差。

适合的环境

从短期的宏不雅观经济环境来看,2021年12月10日,中央经济工作会议指出中国经济面临着“需求收缩,供给打击,预期转弱”的三重压力,需求收缩指的是外需对中国经济拉动作用将减弱,而内需仍显疲弱,疫情散发和居民收入增速下滑继续克制居民出产,房地产市场连续下行进入寒潮;供给打击指的是双碳目的下,能耗双控政策对上游原资料供给、消费构成打击;预期转弱指的是经济下行压力较大,企业消费运营压力仍大,对将来预期转弱。

目前来看,保供稳价政策效果显著,供给的约束正在改善,但需求收缩和预期转弱的压力仍在,在海外供应链逐渐修复,出口增长动能趋弱的背景下,地产已间断数月下行,社零也较低迷,内需受拖累,国内经济面临较大的下行压力。

德邦证券认为,在此背景下,宽货币先行助力稳增长,10年国债利率快捷下行,股息率与无风险收益率利差快捷提升,配置价值提升。

2021年10月下旬,PPI见顶回落,通胀不再对货币宽松形成掣肘,宽松预期连续发酵,10年期国债利率从3%连续下行至2.7%。自2018年下半年起,以中证红利指数为代表的高分红组合的股息率连续上行,并高于十年期国债利率,截至2022年3月29日,中证红利指数股息率(TTM)到达5.5%,处于2008年以来的99%的历史高位,股息率与十年国债收益率利差约为3个百分点,同样处于历史高位,股债性价比高,配置价值提升。

从A股市场来看,2021年12月中旬以来,受国内经济增长动能转弱和海外美联储货币政策加速转紧影响,市场风险偏好下降,主要宽基指数呈现不小的回调,市场标的目的也较混沌,而高股息组合凭仗其不变的高分红和低估值,在震荡市中获得较高的逾额收益。

标题自2021年10月25日至2022年4月1日,中证红利全收益指数取得了近4%的正收益,而同期中证A股全收益指数收益为-11%,沪深300全收益指数收益为-14%,中证红利指数的逾额收益鲜亮。

德邦证券认为,从恒久来看,随着利率步入下行周期、恒久资金入市,高股息计谋同样值得存眷。

从海外主要经济体来看,随同着人口自然增长率的下滑,劳动人口增长放缓,潜在经济增长速度放缓,利率中枢随之下移。自2016年起,中国自然增长率快捷下滑,随着上世纪60年代婴儿潮人口集中进入退休年龄,劳动力也将呈现短缺现象,外加中国经济处于调构造转型期,潜在经济中枢下移较为确定,长周期内利率中枢也将随之下行。而在利率下行的环境下,高股息计谋能够跑赢全A和主要的权重指数,同时颠簸和回撤更小,恒久配置性价比较高。

此外,2021年年底,资管新规正式实行,“刚性兑付”的理财产品将彻底退出历史舞台,银行理财产品转成净值法核算,将会转酿成相似公募基金产品,信托和保险等投向规范化金融产品的规模都出现鲜亮回升趋势,为A股市场带来增量资金。

因为银行理财场频客户大多为保守型投资者,此类险资要求稳健收益,而高股息资产组合由于稳健的高分红能够为投资者带来绝对收益,同时低估值也为其提供安详垫,较为合乎险资的资产配置要求,大约在恒久低利率环境下,高股息计谋将得到险资的存眷,配置吸引力将提升。

从A股市场环境来看,近年来,在监管层的引导下,A股上市公司分红积极性和不变性有所进步,停止现金分红的上市公司从2010年的1345家增多至2020年的3069家,数量占比从68%提升至74%,间断3年分红的上市公司从2010年的590家增多至2020年的2015家,占比也从32%提升至50%。

德邦证券暗示,随着A股市场上市公司分红制度的一直完善和机构投资者占比提升和话语权的增多,公司治理得到器重,上市公司将愈加器重分红,A股派息率提升是恒久趋势。别的,低派息率意味着更多资金被用于企业再投资,当下宏不雅观经济处于增速换挡期意味着企业的高速增长也难以持久维持,这也促使A股派息率继续提升。

配置正其时

申万宏源认为,高股息计谋在当前兼具进攻和防御双重价值。

此中,高股息计谋在2022年的进攻性来自周期属性。依据申万宏源的钻研,高股息格调在以下情景容易跑赢:经济复苏、大宗商品价格上涨催化、核心资产主线尚未呈现、熊市防御。而自2021年以来,高股息计谋相对收益初步反弹至今已有一年整,期间上行的逻辑包含三条。

一是疫情、地缘政治事件影响大宗商品恒久供需格局,连续涨价一直给出催化信号,资源类公司价值重估;二是疫情和“房住不炒”之下,出产低于预期,以出产为代表的传统核心资产中期根本面不确定性加强;三是2021年11月初步,新能源根本面充裕计价(price in)、景气展望呈现扰动,尔后新经济缺乏线索(岂论VR、AR还是数字经济,承载资金体量来说都尚未成气候)。站在当下,以上三条逻辑并没有见到鲜亮的松动,以至是在继续增强的。

高股息计谋的相对收益在历史上有两个分水岭:一是以2016年供给侧厘革为界,中证红利指数向上的相对收益弹性被鲜亮放大,标识表记标帜着周期板块Alpha逻辑的造成。二是以2021年为界,高股息格调与低估值格调拉开系统性差距,标识表记标帜着股息率正在成为更好的性价比指标。

申万宏源暗示,更深层地说,高分红率意味着“低发展、现金牛、格局不变、没有扩产需求”,这就决定了中证红利不只是“自制公司”,更是“公用事业化”的一批公司,行业生命周期属性比较突出。

例如,低PE指数里面建筑装饰的权重比较高,建筑装饰并不是现金牛行业,相反馈收账款较多,分红比例不高,中证红利里面建筑装饰的权重就很低;低PE指数里面汽车的权重很低,从PE来看并不算低,但是分红比例高,中证红利权重就高;非银PE自制,但是金融行业并未进入到不变状态,估值自制不是因为增速低,而是因为行业格局、商业形式欠好,分红比例不高、相应也不是中证红利的重仓。这样的行业属性不同使得2021年以来中证红利难得地大幅跑赢低PE指数,暗地里是“碳中和”、资源价值重估背景下公用事业化公司的一次修复。

当前,供给侧厘革打下的根底仍在、稳增长还有“mini政策底”催化,继续为周期板块带来向上期权。2022年顺周期低估值与2012年相似,可能也有两波时机。

标题一是2022年三季度之前,市场遍及预期稳增长效果显现必要工夫,很难基于单个政策对后续根本面改善孕育发生有效预期,“政策底”到“市场底”的传导不顺畅,这反过来也意味着,一系列“mini”政策底能够继续一直夯实市场预期,使得供需格局好的周期板块一直有弹性。

二是2022年三季度-四季度可能还有一波经济底的时机,2022年的地产更像2012年的银行,尽管中恒久盈利才华回落未到稳态,但2022年的确是根本面边际改善的标的目的。2022年的煤炭更像2012年的房地产,是经济底验证状况下根本面弹性最高的标的目的。地产和煤炭都是十分典型的高分红行业。

申万宏源认为,二季度主线资产难造成,整体以至可能“阴跌”,总体业绩增长弱,且缺乏构造性亮点,是根本面支撑最弱的阶段,必要继续提防事件性打击伤害市场。在发展主线缺乏、国内货币保持宽松的阶段,主题投资和其他另辟蹊径的格调更容易取得相对收益和绝对收益的弹性。高股息格调正是小票和发展格调的仇敌,发展相对价值表示好或者小票相对更好的时候,的确轮不到红利指数跑赢;发展的相对收益走弱阶段,高股息格调有相对收益时机。

别的,申万宏源还认为,高夏普比率、历史级另外性价比,给“周期进攻”又添了一层护卫。

有投资者担忧高股息与周期属性多有重叠,阶段颠簸可能比较大。对此,申万宏源回溯了中证红利全收益指数的表示,发现其夏普比率其实高于大局部价值指数、颠簸率也并不高。核心起因在于遭到红利局部收益相对不变、高股息率高性价比高的双重加持。

申万宏源钻研表白,历史上来看,中证红利近年来红利收益率中枢抬升,成本利得局部收益不停比较抗跌。2011-2021年中证红利收益率可以拆分成两局部,均匀每年3.8%来自于红利回报,6.8%来自于价格局部(或者说成本利得)。从趋势来看,红利局部收益率2019-2021中枢系统性提升到5%摆布;2011年至2021年,每一次全副A股陷入负收益率时,中证红利指数的价格局部跌幅都更少,2022年至今也不例外。

与海外比拟,中证红利的红利回报率其实已经与标普500高分红指数(80只成份股,依照股息率挑选)濒临,但后者价格局部表示愈加突出(2011-2021年,每一年的价格局部表示都比标普500更好),这可能与标普500成份公司生命周期更偏差于不变有关。在全球资产配置视角下,中证红利指数的夏普比率高于沪深300和深证100,比拟标普500仅略有差距。

依据申万宏源的钻研,高股息率个股的行业散布其实是相对平衡的。以中证红利为例,中证红利的行业权重历史变革较大,不停保持较不变出如今前几名的行业是银行、地产、交运、汽车、公用事业。2009年以来,有14个一级行业进过Top5,包含地产、银行、采掘、交运、汽车、钢铁、化工、公用事业、纺服、机械、食品饮料、轻工、非银、有色。每个行业进出Top5都代表着行业根本面发生大变革,例如2018年的地产、2021年的采掘等等。

2014年以来,中证红利指数的行业集中度(Top5行业权重占比)呈现了系统性的下降,截至2021年底,中证红利指数的Top5行业集中度为53%(申万低估值指数高达64%)。

从绝对收益来看,中证红利内部的汽车、食品饮料、建材、医药生物、化工、采掘、交运取得正收益的概率较高。2012年至今,给中证红利奉献收益率最大的行业是汽车、银行、建材。分行业来看,中证红利内部的大局部行业的均匀股息率都到达了历史50%以上分位数,此中非银、电力办法、家电的均匀分位数在90%以上。

截至2021年四季度,目前全副A股中整体股息率最高的行业银行、钢铁、煤炭、石油石化、房地产的配置系数均处于1以下,不过一局部行业的配置系数历史分位数已经来到高位,代表根本面趋势已经处于识别过程中,绝对仓位还有空间。

财通证券(行情601108,诊股)钻研也显示,高股息的公司主要散布在三个板块:增长和PPI上行时,周期板块企业取得大量现金流,分红增多概率大、颠簸性大;相对成熟的发展股也具备分红才华,主要为出产发展型企业;成熟不变型企业,主要集中于大金融和公用事业。三种主流红利指数表示差别较大,主要是周期、出产、不变型企业占比的差别。

标题以2010年以来将来股息率的均值度量,银行表示仍旧突出。2010年以来,31个申万一级行业中,银行、煤炭、石油石化、家用电器、汽车、公用事业、钢铁、交通运输和房地产的均匀将来股息率相对当先,别离为4.52%、3.23%、2.77%、2.27%、2.18%、2.15%、1.96%、1.89%和1.85%。以一年前买入持有至今的股息回报来度量,煤炭、钢铁、银行、房地产、石油石化、纺织服装、建筑装饰和公用事业相对居前,别离为6.48%、5.38%、4.36%、3.54%、3.51%、3.28%、2.55%和2.47%。思考到2021年周期股大幅上涨后局部周期种类当前市盈率已居于历史高位,站在当下时点来预测,估值仍相对较低的银行、房地产等将来股息率有望继续当先。

财通证券指出,联结当前时点一级行业的估值程度与股息回报率来看,银行、煤炭、石油石化、钢铁、房地产等行业兼具高股息率与低估值特征,在市场的底部构筑阶段具有较强的防御属性,同时也将受益于“稳增长”政策的连续催化,这一可攻可守的突出劣势使其当前时点上有着较高的配置价值。

对于配置,申万宏源提出了两种挑选高股息标的计划。一个是“高分红1号-改善”组合:2021年盈利增速相对较高、现金流富余,有分红传统或者已经公布大比例分红。逻辑是,市场能够透过分红承认这类公司运营层面的积极改善。市值门槛可适当放低,思考到2021年未披露完结,不要求滚动12个月的股息率高,也不要求公司是国企。

详细来说,选股规范包含:市值门槛150亿元;2021年三季度归母净利润同比增速高于全市场中位数(20%);2021年三季度运营现金流净流入同比增速高于30%,或现金到期债务比高于1.5倍;2008年以来曾经间断凌驾3年分红、近3年最大比例分红凌驾65%或者年报已经宣告分红比例高于50%。

从最后成果来看,以上述规范选出的标的以食品饮料、根底化工、医药生物、电子行业上市公司居多。

另一个是“高分红2号-不变”组合:2021年不必然很赚钱、但有较好的分红传统的大型国企,逻辑是市场能够通过分红行为承认这类公司的运营不变性。分红的比例要求可适当放低,但要求潜在分红才华强(未分配利润比市值)、间断分红习惯不变,同时对滚动12个月股息率和市值门槛进步要求。

详细来说,选股规范包含:市值门槛300亿元;最新股息率市场排名Top25%(1.3%以上);2008年以来曾经间断凌驾6年分红、近3年最大比例分红凌驾35%或年报已经宣告分红比例凌驾30%;未分配利润比市值排名Top25%(20%)。

从最后成果来看,以上述规范选出的标的以公用事业、非银、汽车行业上市公司居多。

财通证券暗示,高股息计谋下,由于股息发放额为股利发放比例与股票净利润两者的乘积,因而,一方面必要存眷个股过去三年的均匀股息率以及当前的股息率程度,依此来判断各公司运营过程中股利的投放倾向;另一方面,则必要判断将来的个股盈利才华,依此来判断将来股息率程度。同时,联结“低估值”、大市值”特征,财通证券按照以下四个维度挑选高股息投资标的:高股息率,过去三年均匀股息率大于2%,且当前股息率大于2%;盈利才华,将来两年公司均可实现盈利正增长(剖析师笼罩不少于5家);低估值,2010年以来的估值历史分位数低于50%;大市值,市值大于500亿元。

相关推荐

- 热门文章排行